AscendEX交易常见问题(FAQ)

贸易

什么是限价/市价单

限价订单

限价订单是以特定价格或更优价格买入或卖出的订单。输入订单大小和订单价格。

市价单

市价单是指以最佳可用价格立即买入或卖出的订单。它仅以订单大小输入。

市价订单将以限价订单的形式放置在账面上,并有 10% 的价格限制。这意味着如果实时报价与下单时的市场价格的偏差在 10% 以内,则市场订单(全部或部分)将被执行。市价单未成交部分将被取消。

限价限制

1. 限价委托

对于卖出限价委托,当限价高于最佳买入价的两倍或低于一半时,该委托将被拒绝。 对于买入限价订单,如果限价高于最佳卖价的

两倍或低于一半,该订单将被拒绝 例如:假设当前BTC的最佳买入价为20,000 USDT,对于限价卖单,委托价格不能高于40,000 USDT,也不能低于10,000 USDT。否则,订单将被拒绝。 2. Stop-Limit Order A. Buy Stop Limit Order必须满足以下要求 :止损价≥当前市场价

b. 限价不能高于止损价的两倍或低于一半。

否则,该订单将被拒绝

B. 对于限价卖出止损订单,满足以下要求:

a.止损价≤当前市场价

b.限价不能高于止损价的两倍或低于一半。

否则,订单将被拒绝

示例 1:

假设 BTC 当前市场价格为 20,000 美元,对于买入止损限价订单,止损价格必须高于 20,000 USDT。如果止损价格设置为30,0000 USDT,则限价不能高于60,000 USDT,也不能低于15,000 USDT。

示例 2:

假设BTC当前市场价格为20,000 USDT,对于卖出止损限价委托,止损价格必须低于20,000 USDT。如果止损价格设置为10,0000 USDT,则限价不能高于20,000 USDT,也不能低于5,000 USDT。

注意:订单簿上的现有订单不受上述限制更新的约束,不会因市场价格变动而被取消。

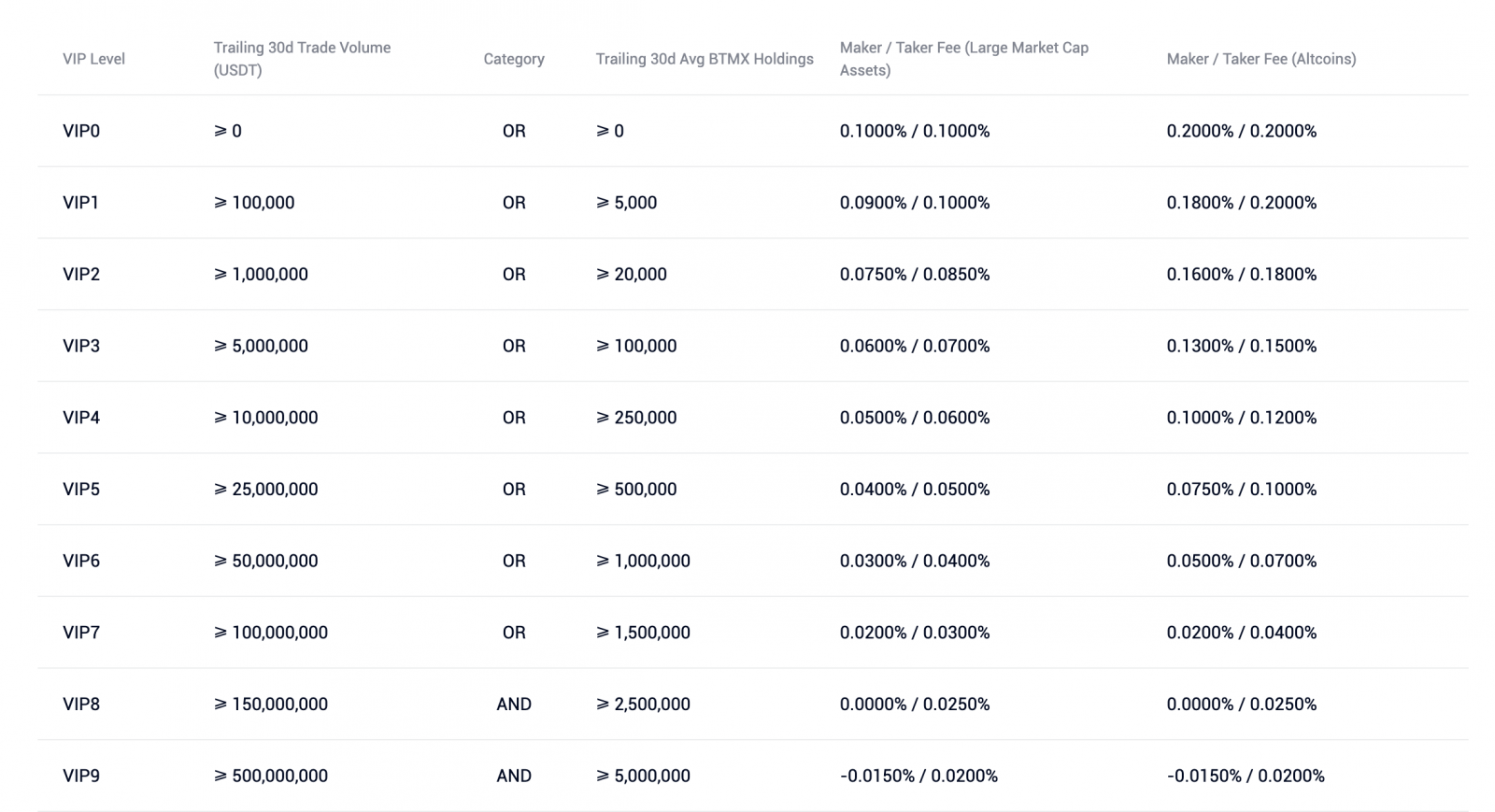

如何获得费用折扣

AscendEX 推出了新的分级 VIP 手续费返还结构。VIP 等级将根据基本交易费用设置折扣,并基于 (i) 过去 30 天的交易量(跨两种资产类别)和 (ii) 过去 30 天的平均解锁 ASD 持有量。

VIP 等级 0 到 7 将根据交易量或 ASD 持有量获得交易费折扣。这种结构将为选择不持有 ASD 的高交易量交易者以及可能交易量不足以达到优惠费用门槛的 ASD 持有者提供折扣率的好处。

顶级 VIP 等级 8 到 10 将有资格根据交易量和 ASD 持有量获得最优惠的交易费折扣和返利。因此,顶级 VIP 层级仅适用于为 AscendEX 生态系统提供显着增值的客户,既是大交易量交易者又是 ASD 持有者。

注:

1、用户30天的历史交易量(USDT)将在每天UTC 0:00以USDT各交易对的日均价计算。

2、用户过去30天平均解锁ASD持仓量将在每天UTC 0:00根据用户平均持仓时间计算。

3、大市值资产:BTC、BNB、BCH、DASH、HT、ETH、ETC、EOS、LTC、TRX、XRP、OKB、NEO、ADA、LINK。

4. 山寨币:除大市值资产外的所有其他代币/硬币。

5. 现金交易和保证金交易都将有资格享受新的 VIP 手续费返还结构。

6. 用户的解锁ASD持有量=现金保证金账户中的总解锁ASD。

申请流程:符合条件的用户可在AscendEX注册邮箱中发送邮件至[email protected],邮件主题为“申请VIP费用折扣”。另请附上其他平台VIP等级和交易量截图。

现金交易

谈到数字资产,现金交易是任何典型交易者最基本的交易和投资机制类型之一。我们将介绍现金交易的基础知识,并回顾一些在进行现金交易时需要了解的关键术语。现金交易涉及购买比特币等资产并持有它直到其价值增加或使用它购买交易员认为可能会增加价值的其他山寨币。在比特币现货市场,交易者买卖比特币,交易即时结算。简单来说,就是比特币交易的基础市场。

关键术语:

交易对:一个交易对由两种资产组成,交易者可以用一种资产交换另一种资产,反之亦然。一个例子是 BTC/USD 交易对。列出的第一个资产称为基础货币,而第二个资产称为报价货币。

订单簿:订单簿是交易者可以查看可用于买卖资产的当前出价和报价的地方。在数字资产市场中,订单簿不断更新。这意味着投资者可以随时在订单簿上执行交易。

保证金交易

ASD 保证金交易规则

- ASD保证金贷款利息每小时计算更新一次,不同于其他保证金贷款的结算周期。

- 对于杠杆账户中可用的ASD,用户可以在用户的我的资产-ASD页面订阅ASD投资产品。每日收益分配将发布到用户的保证金账户。

- 现金账户的ASD投资额度可以直接转入保证金账户。保证金账户中的ASD投资额度可作为抵押品。

- ASD 投资额度用作保证金交易抵押品时,将适用 2.5% 的扣减率。当ASD投资额度导致杠杆账户净资产低于有效最低保证金时,系统将拒绝产品申购请求。

- 强平优先级:ASD 优先于 ASD 投资额度可用。当触发追加保证金时,将执行ASD投资额度的强制平仓,并收取2.5%的手续费。

- ASD强平参考价=最近15分钟ASD中间价的平均值。中间价 =(最佳出价 + 最佳卖价)/2

- 如果现金账户或杠杆账户中有任何 ASD 投资额度,则不允许用户做空 ASD。

- 一旦用户账户中有可用于投资赎回的ASD,用户可以做空ASD。

- ASD投资产品的每日收益分配将发布到保证金账户。它将作为届时任何 USDT 贷款的还款。

- 借入 ASD 支付的 ASD 利息将被视为消费。

AscendEX 点卡规则

AscendEX推出积分卡,支持用户返还保证金利息50%优惠。

如何购买积分卡

1. 用户可以在杠杆交易页面(左上角)购买积分卡,也可以到我的资产-购买积分卡进行购买。

2. 点卡以5USDT等值ASD的价格出售。卡片价格根据之前 1 小时的平均 ASD 价格每 5 分钟更新一次。点击“立即购买”按钮后购买完成。

3. ASD代币一旦被消耗,将被转移到指定地址永久锁仓。

积分卡使用方法

1. 每张积分卡5分,1分兑换1UDST。Point的小数精度与USDT交易对价格一致。

2. 如果可用,将始终首先使用点卡支付利息。

3. 使用点卡支付购买后产生的利息可享受50%的优惠。然而,该折扣不适用于现有利息。

4. 积分卡一经售出,恕不退还。

什么是参考价

为减少市场波动引起的价格偏差,AscendEX采用综合参考价计算保证金要求和强制平仓。参考价的计算方法是取以下五个交易所(AscendEX、Binance、Huobi、OKEx 和 Poloniex)的平均最后交易价格,并去除最高价和最低价。AscendEX 保留更新定价来源的权利,恕不另行通知。

AscendEX杠杆交易规则

AscendEX保证金交易是一种用于现金交易的金融衍生工具。在使用杠杆交易模式时,AscendEX 用户可以利用他们的可交易资产来获得潜在的更高投资回报。但用户也必须理解并承担杠杆交易可能造成的损失的风险。AscendEX 的杠杆交易需要抵押品来支持其杠杆机制,允许用户在杠杆交易时随时借入和偿还。用户无需手动请求借用或归还。当用户将自己的BTC、ETH、USDT、XRP等资产转入“杠杆账户”时,所有账户余额均可作为抵押品。

1.什么是保证金交易?

保证金交易是用户借入资金来交易比他们通常能够负担得起的更多数字资产的过程。保证金交易允许用户增加他们的购买力并有可能获得更高的回报。然而,考虑到数字资产的高市场波动性,用户使用杠杆也可能遭受更大的损失。因此,用户在开立保证金账户前,应充分了解保证金交易的风险。

2.杠杆账户

AscendEX杠杆交易需要单独的“杠杆账户”。用户可以在【我的资产】页面下,将资产从现金账户划转至杠杆账户,作为借贷的抵押品。

3.保证金贷款

转账成功后,平台系统将根据用户的“杠杆资产”余额自动应用最大可用杠杆。用户无需申请保证金贷款。

当杠杆交易头寸超过杠杆资产时,超出部分即为杠杆借贷。用户的保证金交易头寸必须保持在指定的Maximum Trading Power(限额)以内。

例如:

当贷款总额超过账户的最大借贷限额时,用户的订单将被拒绝。错误代码在交易页面上的未结订单/订单历史部分下显示为“无法借入”。因此,在偿还贷款并将未偿还贷款减少到最大可借限额以下之前,用户将无法借入更多贷款。

4.杠杆借贷权益

用户只能用借入的代币偿还借贷。保证金贷款的利息每 8 小时在世界标准时间 8:00、16:00 和 24:00 在用户的账户页面上计算和更新。请注意,任何少于 8 小时的持有时间将被计为 8 小时。在更新下一次保证金贷款之前完成借贷和还款操作时,不会考虑利息。

点卡规则

5.还款

AscendEX允许用户通过交易其杠杆账户中的资产或从其现金账户中转移更多资产来偿还贷款。最大交易能力将在还款时更新。

例子:

当用户转入1个BTC到杠杆账户,当前杠杆为25倍时,最大交易能力为25个BTC。

假设以 1 BTC = 10,000 USDT 的价格,额外买入 24 BTC 并卖出 240,000 USDT 导致贷款(借入资产)为 240,000 USDT。用户可以通过从现金账户转账或出售 BTC 来偿还贷款和利息。

转账:

用户可以从现金账户转账240,000 USDT(加上产生的利息)来偿还贷款。最大交易能力将相应增加。

进行交易:

用户可以通过保证金交易出售 24 BTC(加上相应的利息),出售所得将自动扣除作为借入资产的贷款偿还。最大交易能力将相应增加。

注意:利息部分将在贷款本金之前偿还。

6. 保证金要求的计算和清算

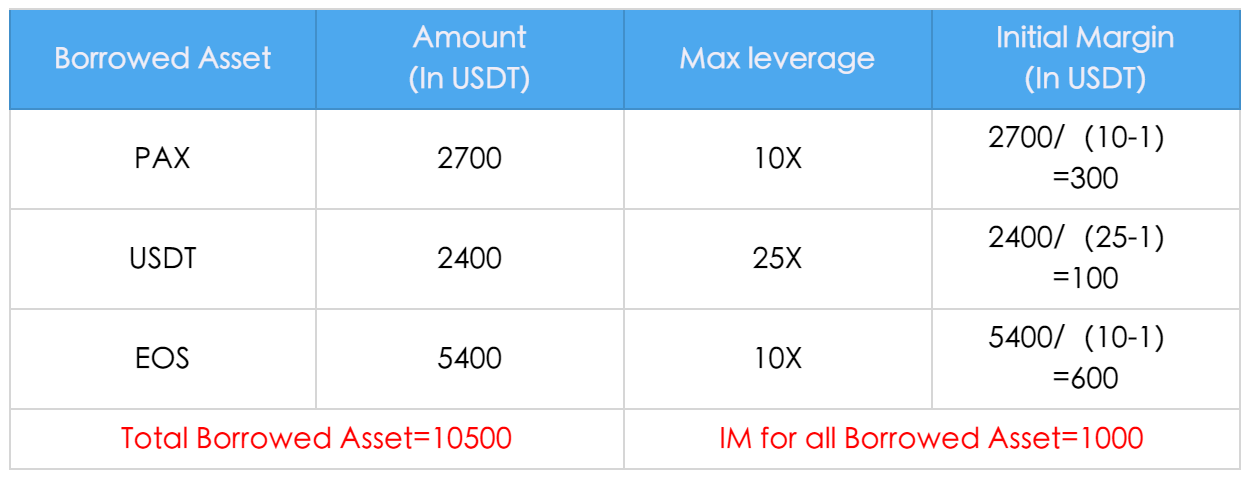

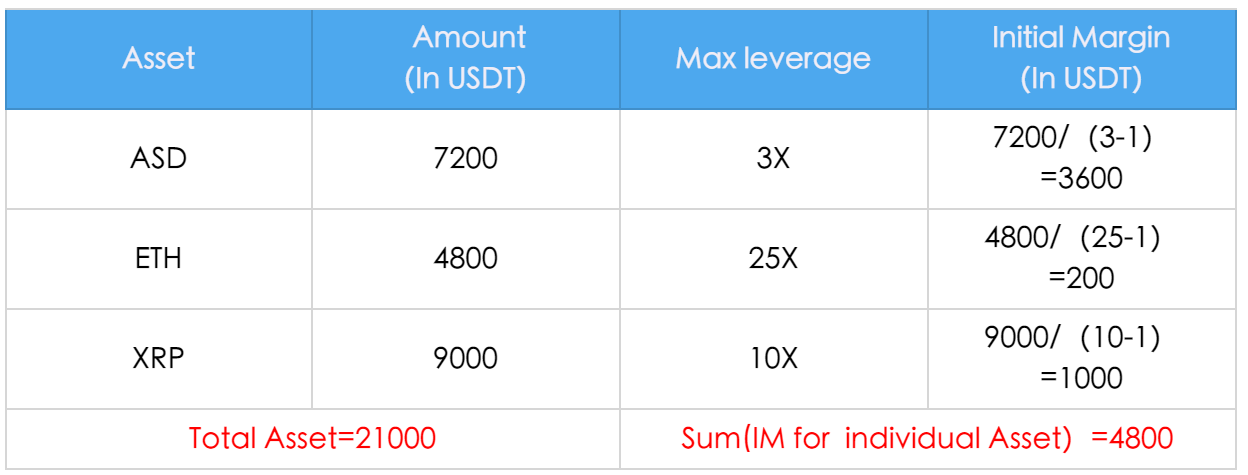

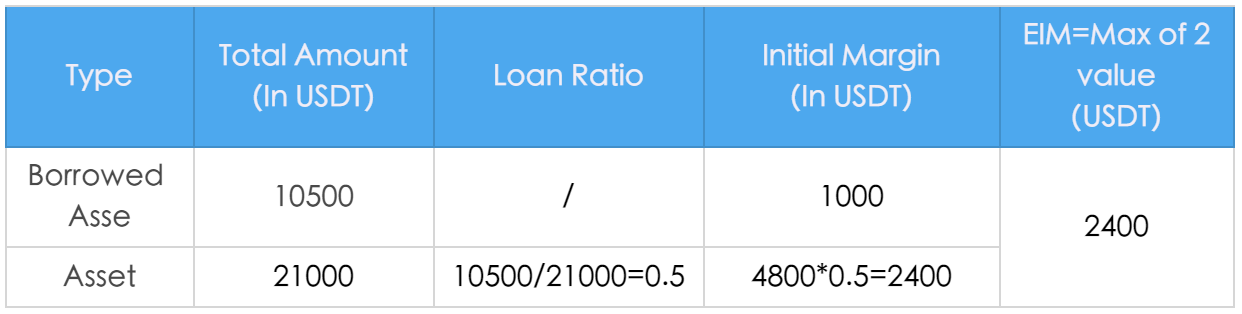

在保证金交易中,初始保证金(“IM”)将首先分别计算用户的借入资产、用户的资产和整个用户账户。然后,所有金额中的最高值将用作账户的有效初始保证金 (EIM)。IM根据当前可用的市场价格转换为USDT价值。

账户的 EIM =(所有借入资产的 IM,总资产的 IM,账户的

IM)个人借入资产的 IM =(借入资产 + 所欠利息)/(资产的最大杠杆 - 1)的

IM所有借入资产 = (个人借入资产的

IM) 个人资产的 IM = 资产 / (资产的最大杠杆 -1)

总资产的 IM = 所有 (个人资产的 IM) * Loan Ratio 的总和

Loan Ratio = (借入总资产+总欠息)/账户总资产

IM =(总借入资产+总欠息)/(账户最大杠杆-1)

示例:

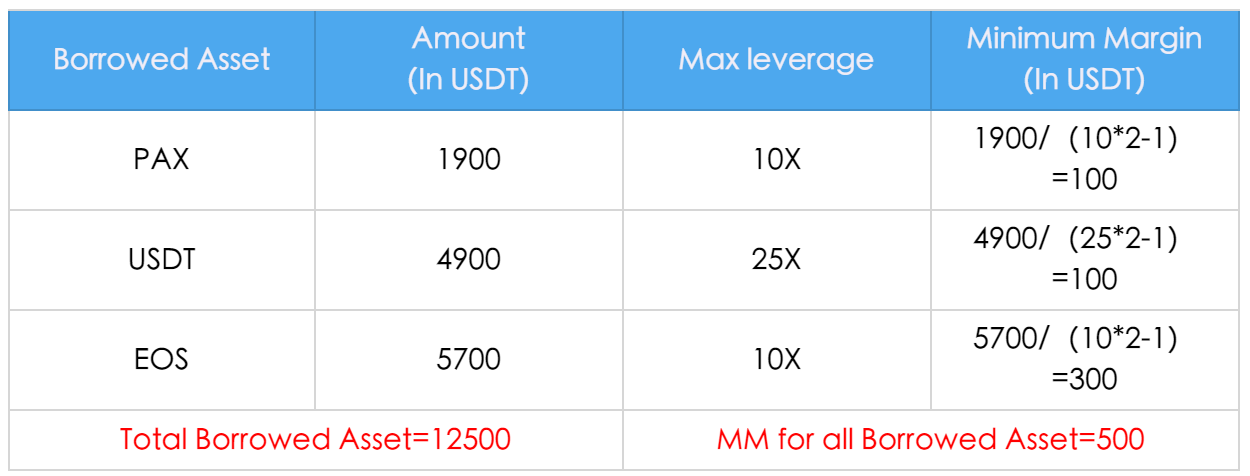

用户仓位如下图:

因此,账户的有效初始保证金计算如下:

注:

为便于说明,上例中欠息设置为 0。

当当前杠杆账户净资产低于EIM时,用户无法借入更多资金。

当当前杠杆账户净资产超过EIM时,用户可以重新下单。但系统会根据订单价格计算新订单对杠杆账户净资产的影响。如果新下达的订单将导致新的保证金账户净资产低于新的EIM,则新订单将被拒绝。

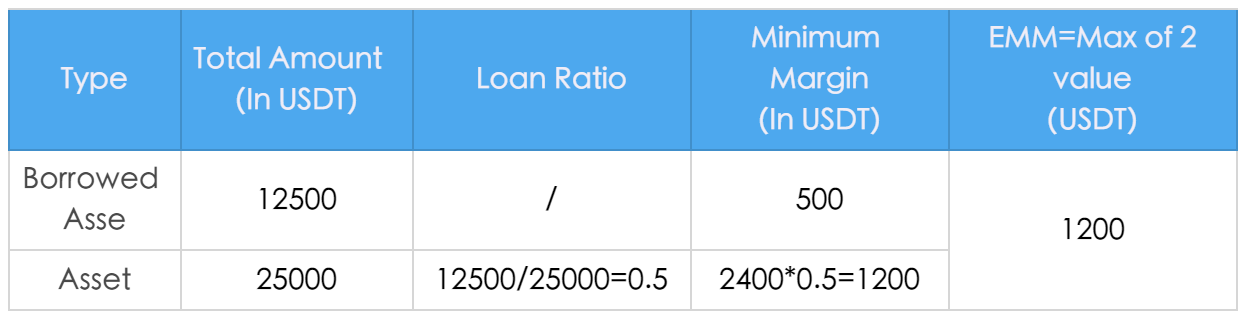

更新账户的有效最低保证金 (EMM)

用户的借入资产和资产将首先计算最低保证金(MM)。这两者中的较大值将用作账户的有效最低保证金。MM 根据可用的市场价格转换为 USDT 价值。

账户的 EMM =(所有借入资产的 MM,总资产的

MM)的最大值 单个借入资产的 MM =(借入资产 + 所欠利息)/(资产的最大杠杆 *2 -1)

所有借入资产的 MM = (个人借入资产的

MM) 个人资产的 MM = 资产 / (资产的最大杠杆 *2 -1)

总资产的 MM = (个人资产的 MM) * Loan Ratio

Loan Ratio = (Total Borrowed资产+所欠利息总额)/总资产

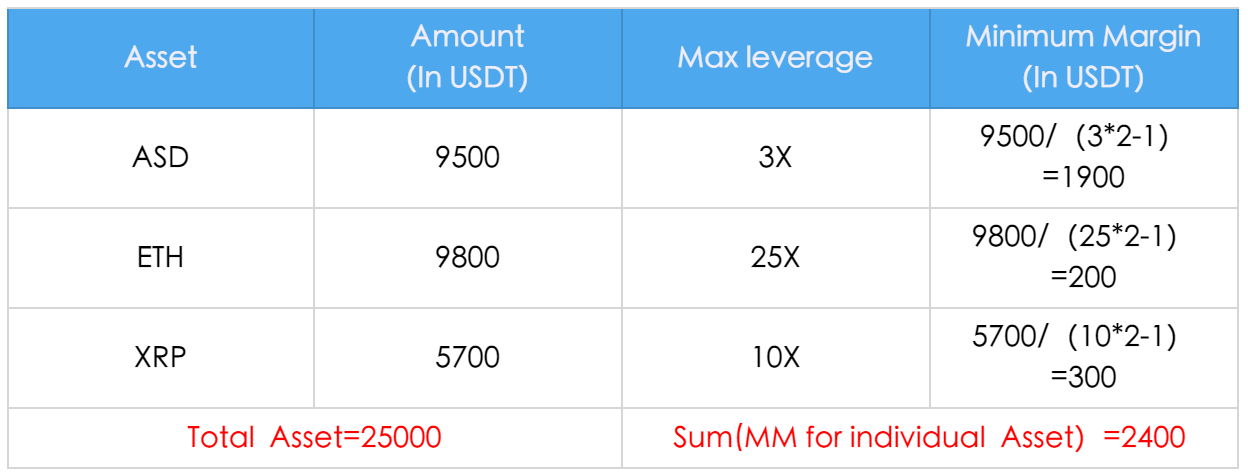

用户持仓示例如下所示:

因此,该账户的有效最低保证金计算如下:

开单规则

保证金交易的开单即使在订单执行前也会导致借入资产增加。但不影响净资产。

注意:

为了便于说明,在上例中欠款利息设置为 0。

清算程序规则保持不变。当缓冲率达到100%时,用户的杠杆账户将被立即强制平仓。

缓冲率=保证金账户净资产/账户有效最低保证金。

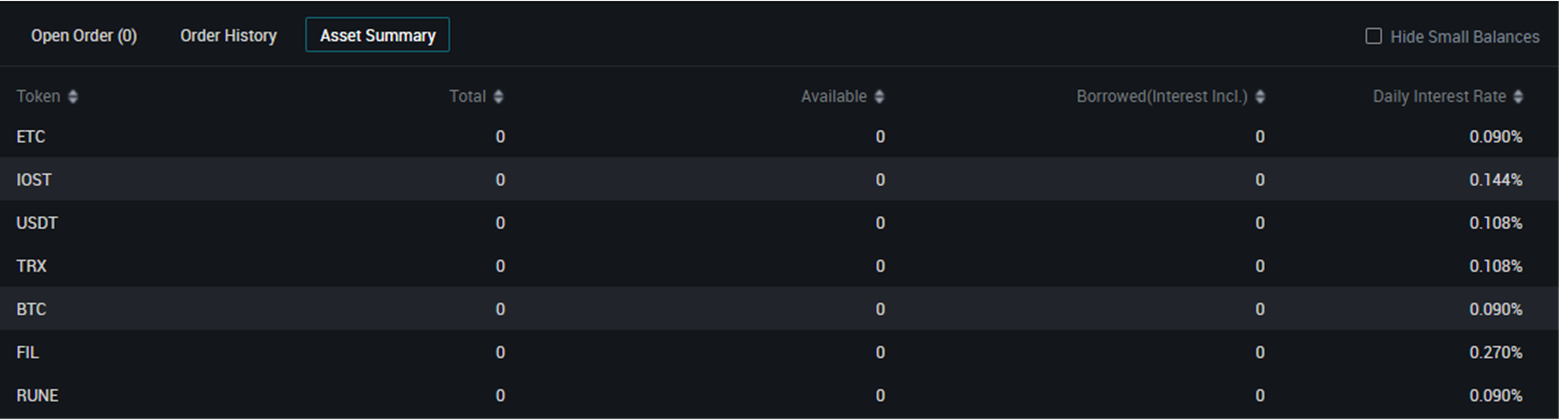

借入资产和资产总额的计算在杠杆

交易页面的借贷汇总部分,余额和借贷金额按资产显示。

资产总额=所有资产按市价折算成等值USDT的余额之和 借入

资产总额=所有资产按市价折算成等值USDT的借贷金额之和。

当前保证金比率 = 总资产 / 净资产(即总资产 – 借入资产 – 所欠利息)

缓冲 = 净资产 / 最低保证金要求。

追加保证金:当缓冲达到120%时,用户将通过电子邮件收到追加保证金通知。

强平:当缓冲达到100%时,用户的保证金账户可能会被强平。

7.强平过程

参考价

为减少市场波动引起的价格偏差,AscendEX采用综合参考价计算保证金要求和强制平仓。参考价格是通过以下五个交易所(根据计算时的可用性)的平均最后交易价格计算得出的:AscendEX、Binance、Huobi、OKEx 和 Poloniex,并去除最高价和最低价。

AscendEX 保留更新定价来源的权利,恕不另行通知。

流程概览

- 当保证金账户缓冲达到1.0时,系统将执行强制平仓,即强制平仓头寸在二级市场执行;

- 若强平时保证金账户缓冲值达到0.7或强平仓位执行后缓冲值仍低于1.0,该仓位将被卖给BLP;

- 卖仓给BLP并执行后,保证金账户将自动恢复所有功能,即账户余额不为负。

8.转账

当用户净资产大于初始保证金的1.5倍时,用户可以将资产从杠杆账户转入现金账户,只要净资产保持高于或等于初始保证金的1.5倍.

9.风险提示

杠杆交易虽然可以利用金融杠杆增强购买力以获得更高的盈利潜力,但如果价格走势对用户不利,也会放大交易损失。因此,用户应限制高保证金交易的使用,以减轻清算风险和更大的财务损失。

10.Case Scenarios

价格上涨时如何进行保证金交易?这是一个 3 倍杠杆的 BTC/USDT 示例。

如果您预计BTC价格会从10,000 USDT涨到20,000 USDT,您可以用10,000 USDT的资金从AscendEX借到最多20,000 USDT。在1 BTC = 10,000 USDT的价格下,您可以买入25 BTC,然后在价格翻倍时卖出。在这种情况下,您的利润将是:

25*20,000 – 10,000(资本保证金) – 240,000(贷款)= 250,000 USDT

如果没有保证金,您只能实现 10,000 USDT 的 PL 收益。相比之下,25 倍杠杆的保证金交易将利润放大 25 倍。

价格下跌时如何进行保证金交易?以下是 3 倍杠杆的 BTC/USDT 示例:

如果您预计BTC价格会从20,000 USDT跌至10,000 USDT,您可以用1BTC的资金从AscendEX借到最多24个BTC。在1 BTC = 20,000 USDT的价格下,您可以卖出25 BTC,然后在价格下跌50%时买回。在这种情况下,您的利润将是:

25*20,000 – 25*10,000= 250,000 USDT

如果不能进行保证金交易,您将无法在预期价格下跌时做空代币。

杠杆代币

什么是杠杆代币?

每个杠杆代币代币在期货合约中拥有一个头寸。代币的价格将倾向于追踪其持有的基础头寸的价格。

我们的 BULL 代币的回报率约为 3 倍,而 BEAR 代币的回报率约为 -3 倍。

我如何买卖它们?

您可以在 FTX 现货市场交易杠杆代币。转到令牌页面,然后单击您想要的令牌的交易。您也可以转到您的钱包并单击转换。这不收取任何费用,但价格将取决于市场情况。

我如何存入和取出代币?

代币是 ERC20 代币。您可以将它们从钱包页面存入和取出到任何 ETH 钱包。再平衡和回报

杠杆代币每天重新平衡一次,每当它们达到 4 倍杠杆时。由于每日重新平衡,杠杆代币将在亏损时降低风险并在盈利时将利润重新投资。

因此,每天 +3 倍的 BULL 代币的波动幅度大约是基础资产的 3 倍。由于重新平衡,如果市场表现出动能(即连续几天具有正相关性),杠杆代币将在更长的时间段内跑赢标的,而如果市场表现出均值回归(即连续几天具有负相关性)则表现不佳。

例如,将 BULL 与 3 倍长的 BTC 进行比较:

| 比特币每日价格 | 比特币 | 3x 比特币 | 比特币牛市 |

| 10k, 11k, 10k | 0% | 0% | -5.45% |

| 10k, 11k, 12.1k | 21%% | 63% | 69% |

| 10k, 9.5k, 9k | -10% | -30% | -28.4% |

我如何创建和赎回它们?

您可以使用美元创建任何代币,也可以将任何代币赎回为美元。赎回是现金——您收到的不是标的期货头寸,而是等同于其市场价值的美元。同样,您发送的美元等于代币拥有的头寸的市场价值,而不是自己交付期货头寸。

要创建或赎回它们,请转到杠杆代币仪表板并单击您要创建/赎回的代币。

他们的费用是多少?

创建或赎回代币需要 0.10% 的费用。代币还收取 0.03% 的每日管理费。如果您在现货市场交易,您将支付与所有其他市场相同的交易费用。

这个平台有什么代币?

它使用基于该平台上架期货的杠杆代币。它目前列出了我们未来所从事的一切的 -1、-3 和 +3 杠杆代币。有关更多信息,请参见此处。BULL/BEAR 是否有可能朝同一方向移动?

是的,它可能是正面的也可能是负面的,这取决于市场波动。有关其定价机制的更多信息,请参见此处。

为什么使用杠杆代币?

使用杠杆代币的三个原因。管理风险

杠杆代币会自动将利润再投资于标的资产;因此,如果您的杠杆代币头寸赚钱,代币将自动建立 3 倍的杠杆头寸。

相反,杠杆代币在亏损时会自动降低风险。如果您持有 3 倍多的 ETH 头寸,并且在一个月内 ETH 下跌 33%,您的头寸将被清算,您将一无所有。但是,如果您转而购买 ETHBULL,杠杆代币将在市场下跌时自动抛售其部分 ETH——可能避免清算,因此即使在下跌 33% 后它仍有剩余资产。

管理保证金

您可以像在现货市场上购买普通 ERC20 代币一样购买杠杆代币。无需管理抵押品、保证金、清算价格或类似的东西;您只需在 ETHBULL 上花费 10,000 美元,就可以拥有一个 3 倍杠杆的多头币。

ERC20

代币 杠杆代币是 ERC20 代币。这意味着——与保证金头寸不同——您可以从您的账户中提取它们!您转到您的钱包并将杠杆代币发送到任何 ETH 钱包。这意味着您可以托管自己的杠杆代币;这也意味着您可以将它们发送到其他列出杠杆代币的平台,例如 Gopax。

杠杆代币如何运作?

每个杠杆代币通过交易 FTX 永续期货获得其价格行为。例如,假设您想创建价值 10,000 美元的 ETHBULL。为此,您汇入 10,000 美元,FTX 上的 ETHBULL 账户购买价值 30,000 美元的 ETH 永续期货。因此,ETHBULL 现在是 ETH 的 3 倍多头。

您还可以将杠杆代币兑换为其资产净值。为此,您可以将价值 10,000 美元的 ETHBULL 发送回 FTX,然后进行兑换。这将破坏令牌;导致 ETHBULL 账户卖回价值 30,000 美元的期货;并向您的帐户存入 10,000 美元。

这种创建和赎回机制最终强制执行杠杆代币的价值。

杠杆代币如何重新平衡?

每天 00:02:00 UTC,杠杆代币重新平衡。这意味着每个杠杆代币都在 FTX 上交易,以再次达到其目标杠杆。

例如,假设当前 ETHBULL 的持有量为每个代币 - 20,000 美元和 + 150 ETH,而 ETH 的交易价格为 210 美元。ETHBULL 的资产净值为 (-$20,000 + 150*210) = 每个代币 $11,500,ETH 敞口为每个代币 150*$210 = $31,500。因此它的杠杆是 2.74 倍,因此它需要购买更多的 ETH 才能恢复到 3 倍的杠杆,并将在世界标准时间 00:02:00 这样做。

因此,每天每个杠杆代币在赚钱时都会将利润再投资。如果它亏损,它会卖出部分头寸,将杠杆率降至 3 倍,以避免清算风险。

此外,如果盘中走势导致其杠杆率比目标高 33%,则任何代币都将重新平衡。因此,如果市场下跌到足以使 BULL 代币杠杆化 4 倍,它将重新平衡。这对应于 BULL 代币大约 11.15%、BEAR 代币 6.7% 和 HEDGE 代币 30% 的市场变动。

这意味着杠杆代币可以提供高达 3 倍的杠杆,而没有太大的清算风险。清算 3 倍杠杆代币需要 33% 的市场波动,但该代币通常会在 6-12% 的市场波动内重新平衡,从而降低其风险并恢复到 3 倍杠杆。

具体来说,再平衡发生的方式是:

1. FTX 定期监控 LT 杠杆。如果任何 LT 杠杆的幅度超过 4 倍,就会触发该 LT 的再平衡。

2. 当触发再平衡时,FTX 计算 LT 需要买入/卖出的标的单位数量以恢复到 3 倍杠杆,并标记为当时的价格。

这是公式:

2. 当触发再平衡时,FTX 计算 LT 需要买入/卖出的标的单位数量以恢复到 3 倍杠杆,并标记为当时的价格。

这是公式:

A. 期望头寸 (DP):[目标杠杆] * NAV / [标的标记价格]

B. 当前头寸 (CP):标的每个代币的当前持有量

C. 再平衡规模:(DP - CP) * [流通在外的 LT 代币]

B. 当前头寸 (CP):标的每个代币的当前持有量

C. 再平衡规模:(DP - CP) * [流通在外的 LT 代币]

3. FTX 然后在关联的 FTX 永续期货订单簿中发送订单以重新平衡(例如 ETHBULL/ETHBEAR 的 ETH-PERP)。它每 10 秒最多发送 400 万美元的订单,直到它发送了所需的总大小。这些都是正常的、公开的 IOC,根据当时订单簿中的现行出价/报价进行交易。

4. 请注意,这忽略了重新平衡触发时和实际发生时标的价格之间的差异;忽略费用;并且可能有舍入误差。

这意味着杠杆代币可以提供高达 3 倍的杠杆,而没有太大的清算风险。清算 3 倍杠杆代币需要 33% 的市场波动,但该代币将在 10% 的市场波动时重新平衡,从而降低其风险并恢复到 3 倍杠杆。

什么是杠杆代币表现?

Daily Move

每一天,杠杆代币都会有其目标表现;例如,每天(从 00:02:00 UTC 到第二天 00:02:00 UTC)ETHBULL 的移动量是 ETH 的 3 倍。

多天

然而,在更长的时间段内,杠杆代币的表现将不同于静态 3 倍头寸。

例如,假设 ETH 起始价为 200 美元,然后在第 1 天升至 210 美元,然后在第 2 天升至 220 美元。ETH 上涨了 10% (220/200 - 1),因此 3 倍杠杆 ETH 头寸将上涨 30%。但 ETHBULL 反而增加了 15%,然后增加了 14.3%。在第 1 天,ETHBULL 增加了同样的 15%。然后它重新平衡,购买更多的 ETH;在第 2 天,它增加了新的更高价格的 14.3%,而 3 倍的多头头寸只会增加最初 200 美元 ETH 价格的 15%。因此,在这 2 天的时间里,3 倍头寸上涨了 15% + 15% = 30%,但 ETHBULL 比原始价格上涨了 15%,加上新价格的 14.3%——所以它实际上上涨了 31.4%。

出现这种差异是因为新价格的复合涨幅不同于原价上涨 30%。如果你向上移动两次,第二次 14.3% 的移动是在一个新的、更高的价格上——因此它实际上比原来的、更低的价格增加了 16.4%。换句话说,您的收益与杠杆代币复合。

再平衡时间

如果您自上次再平衡时间以来进行衡量,杠杆代币的表现将是基础表现的 3 倍。一般来说,杠杆代币每天在 00:02:00 UTC 重新平衡。这意味着尾随的 24 小时走势可能不完全是基础表现的 3 倍,而是自 UTC 午夜以来的走势。此外,当杠杆率达到其目标的 33% 时,过度杠杆化的杠杆代币就会重新平衡。大致而言,当标的资产对于 BULL/BEAR 代币移动 10%,对于 HEDGE 代币移动 30% 时,就会发生这种情况。因此,事实上,如果资产发生大幅波动并且代币丢失,杠杆代币的表现将是基础资产的 3 倍,如果没有,则从 UTC 午夜开始。

公式

若标的资产在第1、2、3天的走势为M1、M2、M3,则3倍杠杆代币涨价公式为:

新价=旧价*(1+3*M1) * (1 + 3*M2) * (1 + 3*M3)

价格变动百分比 = 新价格/旧价格 - 1 = (1 + 3*M1) * (1 + 3*M2) * (1 + 3* M3) - 1

杠杆代币何时表现良好?

显然,BULL 代币在价格上涨时表现良好,而 BEAR 代币在价格下跌时表现良好。但它们与正常保证金头寸相比如何呢?BULL 什么时候比 +3 倍杠杆头寸表现更好,什么时候表现更差?再投资利润

杠杆代币将其利润再投资。这意味着,如果他们的 PnL 为正,他们将增加头寸规模。因此,将 ETHBULL 与 +3 倍 ETH 头寸进行比较:如果 ETH 一天上涨然后第二天再次上涨,ETHBULL 将比 +3 倍 ETH 做得更好,因为它将第一天的利润重新投资回 ETH。然而,如果 ETH 上涨然后回落,ETHBULL 的表现会更糟,因为它增加了风险敞口。

降低风险

如果杠杆代币的 PnL 为负以避免清算,则它们会降低风险。因此,如果他们的 PnL 为负,他们将减少头寸规模。再次将 ETHBULL 与 +3 倍 ETH 头寸进行比较:如果 ETH 一天下跌然后第二天再次下跌,ETHBULL 将比 +3 倍 ETH 表现更好:在第一次亏损后,ETHBULL 卖掉部分 ETH 以恢复到 3 倍杠杆,而+3 倍有效头寸变得更加杠杆化。然而,如果 ETH 下跌然后回升,ETHBULL 的表现会更糟:它在第一次亏损后减少了部分 ETH 风险敞口,因此在复苏中获益较少。

示例

作为示例,将 ETHBULL 与 3 倍做多的 ETH 进行比较:

| ETH 每日价格 | 以太币 | 3 倍以太币 | 以太坊 |

| 200, 210, 220 | 10% | 30% | 31.4% |

| 200, 210, 200 | 0% | 0% | -1.4% |

| 200, 190, 180 | -10% | -30% | -28.4% |

总结

在上述情况下,当市场有动力时,杠杆代币表现良好——或者至少比开始时规模相同的保证金头寸更好。然而,当市场均值回归时,它们比保证金头寸更糟糕。

一个常见的误解是杠杆代币具有波动性或伽玛风险。如果市场大幅上涨然后上涨更多,杠杆代币表现良好,如果市场上涨很多然后回落很多,则杠杆代币表现不佳,这两种情况都是高波动性。他们所拥有的真正敞口主要是价格方向,其次是势头。

交易牛市/

熊市 BULL- BEAR

ETHBULL - ETHBEAR

您如何买卖杠杆代币?

有多种方法可以做到这一点。现货市场(推荐)

购买杠杆代币最简单的方式是在其现货市场上。例如,您可以前往 ETHBULL/USD 现货市场买入或卖出 ETHBULL。您可以通过转到代币页面并单击名称来找到杠杆代币现货市场;或者点击顶部栏上的标的期货,然后点击市场名称。

Convert

您还可以使用 CONVERT 功能直接从您的钱包页面购买或出售杠杆代币。如果您找到一个代币并单击屏幕右侧的转换,您将看到一个对话框,您可以在其中轻松地将您在 AscendEX 上的任何代币转换为杠杆代币。

创造/救赎

最后,您可以创建或赎回杠杆代币。除非您已通读有关杠杆代币的所有文档,否则不建议这样做。创建或赎回杠杆代币将产生市场影响,并且在您创建或赎回之前您不会知道最终获得的价格。我们建议改用现货市场。

您可以通过转到代币页面并单击更多信息来创建或赎回杠杆代币。如果你创建了 10,000 美元的 ETHBULL,这将发送一个市场订单来购买 30,000 美元的 ETH-PERP,计算支付的价格,然后向你收取这笔钱;然后它会将相应数量的 ETHBULL 存入您的帐户。