AscendEX SSS - AscendEX Turkey - AscendEX Türkiye

ticaret

Limit/Piyasa Emri Nedir?

Limit Emri

Limit emri, belirli bir fiyattan veya daha iyi bir fiyattan alım veya satım emridir. Hem emir büyüklüğü hem de emir fiyatı ile birlikte girilir.

Piyasa Emri

Piyasa emri, mevcut en iyi fiyattan hemen alım veya satım yapmak için verilen emirdir. Sadece sipariş miktarı ile girilir.

Piyasa emri, deftere %10 fiyat yakalı limit emir olarak işlenecektir. Bu, gerçek zamanlı kur, emir verildiğinde piyasa fiyatından %10 sapma içindeyse, piyasa emrinin (tamamen veya kısmen) uygulanacağı anlamına gelir. Piyasa emrinin doldurulmayan kısmı iptal edilecektir.

Limit Fiyat Kısıtlaması

1. Limit Emri

Bir satış limit emri için, limit fiyatı en iyi alış fiyatının iki katından fazla veya yarısından az ise emir reddedilir. Alış limiti emri için, limit fiyatı en iyi satış fiyatının iki katından yüksek veya yarısından

düşükse emir reddedilecektir Örneğin: BTC'nin mevcut en iyi alış fiyatının 20.000 USDT olduğunu varsayarsak, bir satış limiti emri için emir fiyatı 40.000 USDT'den yüksek veya 10.000 USDT'den düşük olamaz. Aksi takdirde sipariş reddedilecektir. 2. Stop-Limit Emri A. Bir limit alış stop emri için aşağıdaki gereksinimler karşılanmalıdır: a. Durdurma fiyatı ≥mevcut piyasa fiyatı

b. Limit fiyat, stop fiyatının iki katından fazla veya yarısından düşük olamaz.

Aksi takdirde emir reddedilecektir

. B. Bir satış durdurma limiti emri için aşağıdaki gereksinimler karşılanmalıdır:

a. Durdurma fiyatı ≤mevcut piyasa fiyatı

b. Limit fiyat, stop fiyatının iki katından fazla veya yarısından düşük olamaz.

Aksi takdirde emir reddedilecektir.

Örnek 1:

BTC'nin cari piyasa fiyatının 20.000 USD olduğunu varsayarsak, bir stop-limit al emri için stop fiyatının 20.000 USDT'den yüksek olması gerekir. Stop fiyatı 30.0000 USDT olarak ayarlanmışsa limit fiyatı 60.000 USDT'den yüksek veya 15.000 USDT'den düşük olamaz.

Örnek 2:

BTC'nin mevcut piyasa fiyatının 20.000 USDT olduğunu varsayarsak, bir sell stop-limit emri için stop fiyatının 20.000 USDT'den düşük olması gerekir. Stop fiyatı 10.0000 USDT olarak ayarlanmışsa limit fiyatı 20.000 USDT'den yüksek veya 5.000 USDT'den düşük olamaz.

Not: Emir defterlerindeki mevcut emirler, yukarıdaki kısıtlama güncellemesine tabi değildir ve piyasa fiyat hareketlerinden dolayı iptal edilmeyecektir.

Ücret İndirimleri Nasıl Alınır?

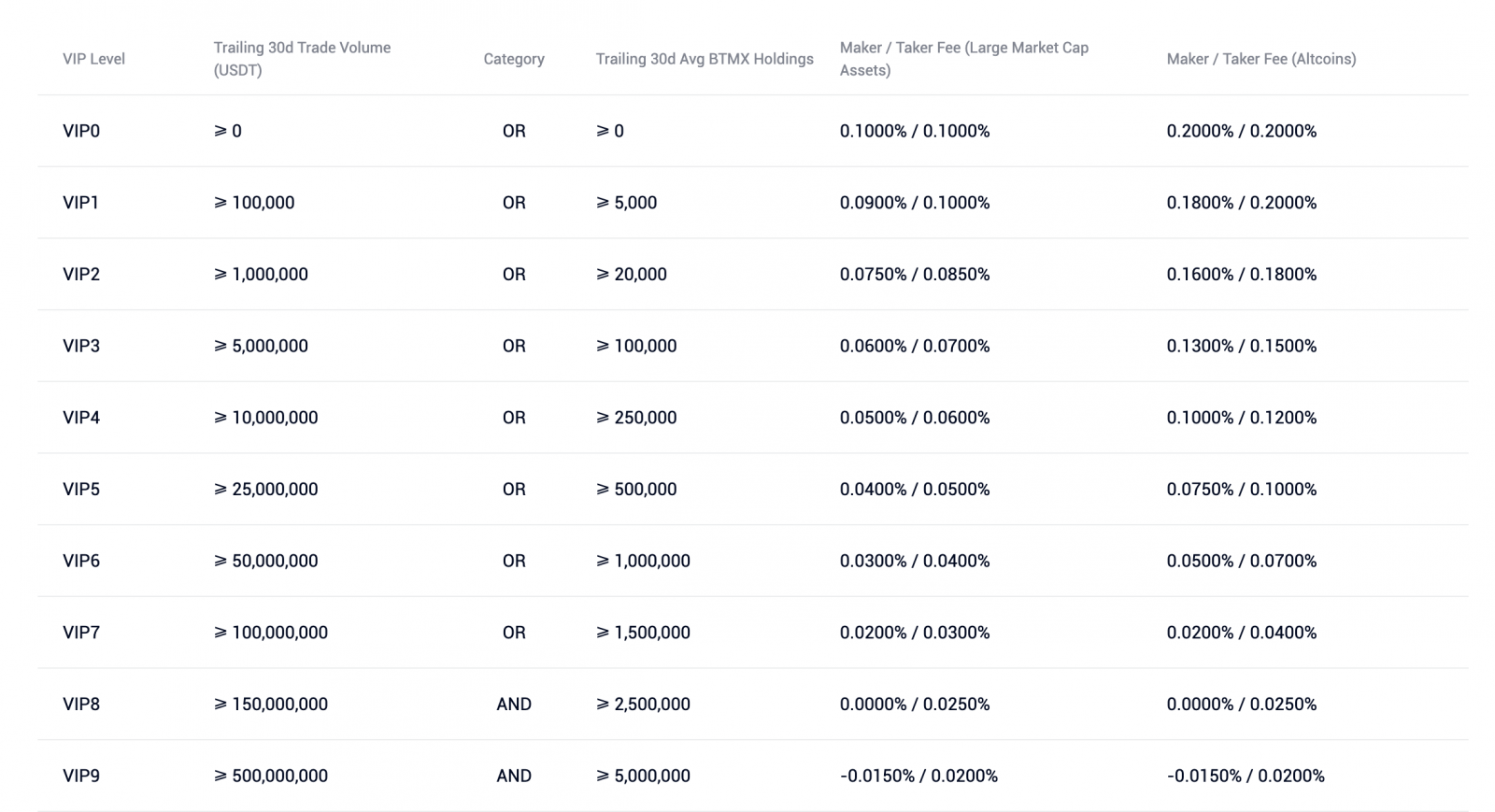

AscendEX, yeni bir kademeli VIP ücret iadesi yapısı başlattı. VIP katmanları, temel işlem ücretlerine göre belirlenen indirimlere sahip olacak ve (i) son 30 günlük ticaret hacmine (her iki varlık sınıfında) ve (ii) son 30 günlük ortalama kilit açma ASD varlıklarına dayalı olacaktır.

0'dan 7'ye kadar olan VIP seviyeleri, ticaret hacmine VEYA ASD varlıklarına bağlı olarak ticaret ücreti indirimleri alacaktır. Bu yapı, hem ASD'ye sahip olmamayı seçen yüksek hacimli tüccarlar hem de uygun ücret eşiklerine ulaşacak kadar ticaret yapamayan ASD sahipleri için indirimli oranların avantajlarını sağlayacaktır.

8'den 10'a kadar olan en iyi VIP seviyeleri, ticaret hacmine VE sahip oldukları ASD'ye dayalı olarak en uygun işlem ücreti indirimleri ve indirimleri için uygun olacaktır. Bu nedenle, en iyi VIP katmanlarına yalnızca hem yüksek hacimli tüccarlar hem de ASD sahipleri olarak AscendEX ekosistemine önemli katma değer sağlayan müşteriler erişebilir.

Not:

1. Kullanıcının son 30 günlük işlem hacmi (USDT cinsinden), her gün UTC 0:00'da USDT'deki her işlem çiftinin günlük ortalama fiyatı temel alınarak hesaplanacaktır.

2. Kullanıcının son 30 günlük ortalama kilit açma ASD bekletmeleri, kullanıcının ortalama tutma süresine göre her gün UTC 0:00'da hesaplanacaktır.

3. Büyük Piyasa Değeri Varlıkları: BTC, BNB, BCH, DASH, HT, ETH, ETC, EOS, LTC, TRX, XRP, OKB, NEO, ADA, LINK.

4. Altcoin'ler: Büyük Piyasa Değeri Varlıkları hariç diğer tüm tokenlar/coinler.

5. Hem Nakit alım satımı hem de Marjin alım satımı, yeni VIP ücret iade yapısı için uygun olacaktır.

6. Kullanıcının kilitsiz ASD varlıkları = Nakit Marjı hesaplarında Toplam Kilitsiz ASD.

Başvuru Süreci: Uygun kullanıcılar, AscendEX'te kayıtlı e-postalarından konu satırına "VIP ücret indirimi talebi" yazarak [email protected] adresine e-posta gönderebilirler. Ayrıca lütfen diğer platformlardaki VIP seviyelerinin ve işlem hacminin ekran görüntülerini ekleyin.

Nakit Ticareti

Dijital varlıklar söz konusu olduğunda, nakit ticareti, herhangi bir tipik tüccar için en temel ticaret ve yatırım mekanizmalarından biridir. Nakit ticaretinin temellerini gözden geçireceğiz ve nakit ticareti yaparken bilinmesi gereken bazı temel terimleri gözden geçireceğiz.Nakit ticareti, Bitcoin gibi bir varlığın satın alınmasını ve değeri artana kadar elde tutulmasını veya tacirlerin değerinin yükselebileceğine inandıkları diğer altcoinleri satın almak için kullanılmasını içerir. Bitcoin spot piyasasında, tüccarlar Bitcoin alıp satarlar ve alım satımları anında sonuçlandırılır. Basit bir ifadeyle, bitcoinlerin değiş tokuş edildiği temel pazardır.

Anahtar Terimler:

Ticaret çifti:Bir ticaret çifti, tacirlerin bir varlığı diğeriyle takas edebildiği ve bunun tersinin de geçerli olduğu iki varlıktan oluşur. Bir örnek, BTC/USD ticaret çiftidir. Listelenen ilk varlığa temel para birimi, ikinci varlığa ise karşıt para birimi denir.

Emir Defteri: Bir emir defteri, tacirlerin bir varlığı satın almak veya satmak için mevcut olan mevcut teklifleri ve teklifleri görüntüleyebildiği yerdir. Dijital varlık piyasasında emir defterleri sürekli güncellenmektedir. Bu, yatırımcıların herhangi bir zamanda bir emir defterinde işlem gerçekleştirebilecekleri anlamına gelir.

Marj ticareti

ASD Teminat Ticareti Kuralları

- ASD marj kredisi faizi, diğer marj kredilerinin takas döngüsünden farklı olarak, kullanıcının hesabında her saat hesaplanır ve güncellenir.

- Teminat Hesabında bulunan ASD için kullanıcılar, Kullanıcının Varlığım - ASD sayfasından ASD Yatırım Ürünü'ne üye olabilirler. Günlük getiri dağılımı, kullanıcının Teminat Hesabına kaydedilecektir.

- Nakit Hesapta bulunan ASD Yatırım kotası, doğrudan Teminat Hesabına aktarılabilir. Teminat Hesabı'ndaki ASD Yatırım kotası teminat olarak kullanılabilir.

- Kredili işlemlerde teminat olarak kullanılması durumunda ASD Yatırım kotası için %2,5 oranında kesinti uygulanacaktır. ASD yatırım kotası, Teminat Hesabının Net Varlığının Efektif Minimum Teminattan daha düşük olmasına neden olduğunda, sistem ürün abonelik talebini reddedecektir.

- Zorunlu tasfiye önceliği: ASD, ASD Yatırım kotasından önce kullanılabilir. Teminat tamamlama çağrısı tetiklendiğinde, ASD yatırım kotasının zorunlu tasfiyesi gerçekleştirilecek ve %2,5 komisyon ücreti uygulanacaktır.

- ASD zorunlu tasfiyesinin Referans Fiyatı= Son 15 dakikadaki ASD orta fiyatının ortalaması. Orta fiyat = (En İyi Teklif + En İyi Satış)/2

- Nakit Hesapta veya Teminat Hesapta herhangi bir ASD Yatırım kotası varsa, kullanıcıların ASD'yi kısa devre yapmasına izin verilmez.

- Kullanıcının hesabında yatırım geri ödemesinden kullanılabilir ASD olduğunda, kullanıcı ASD'yi kısa devre yapabilir.

- ASD Yatırım Ürününün günlük getiri dağılımı Teminat Hesabına işlenecektir. O zaman herhangi bir USDT kredisi için geri ödeme görevi görecek.

- ASD'nin ödünç alınmasıyla ödenen ASD faizleri tüketim olarak kabul edilecektir.

AscendEX Puan Kartı Kuralları

AscendEX, kullanıcıların marj faizinin geri ödenmesinde %50 indirimi desteklemek için Puan Kartı'nı piyasaya sürdü.

Puan Kartları Nasıl Satın Alınır

1. Kullanıcılar, marj ticareti sayfasından (Sol Köşe) Puan Kartları satın alabilir veya satın almak için Varlık-Buy Puan Kartım'a gidebilir.

2. Puan Kartı, her biri ASD'nin 5 USDT eşdeğeri değerinde satılır. Kart fiyatı, önceki 1 saatlik ortalama ASD fiyatına göre her 5 dakikada bir güncellenir. “Şimdi Satın Al” butonuna tıklandıktan sonra satın alma işlemi tamamlanır.

3. ASD belirteçleri tüketildikten sonra, kalıcı kilitleme için belirli bir adrese aktarılacaktır.

Puan Kartları Nasıl Kullanılır

1. Her Puan Kartı 5 puan değerindedir ve 1 puan 1 UDST karşılığında kullanılabilir. Noktanın ondalık doğruluğu USDT ticaret çiftinin fiyatı ile tutarlıdır.

2. Varsa, faiz her zaman önce Puan Kartları ile ödenecektir.

3. Alışveriş sonrası oluşan faiz, Puan Kartları ile ödendiğinde %50 indirim kazanır. Ancak bu indirim mevcut faize uygulanmaz.

4. Puan Kartları satıldıktan sonra iade edilemez.

Referans Fiyat Nedir?

Piyasa oynaklığından kaynaklanan fiyat sapmalarını azaltmak için AscendEX, marj gereksinimi ve zorunlu tasfiye hesaplamalarında bileşik referans fiyatı kullanır. Referans fiyat, aşağıdaki beş borsadan (AscendEX, Binance, Huobi, OKEx ve Poloniex) ortalama bir son işlem fiyatı alınarak ve en yüksek ve en düşük fiyat çıkarılarak hesaplanır.AscendEX, fiyatlandırma kaynaklarını bildirimde bulunmaksızın güncelleme hakkını saklı tutar.

AscendEX Marj Ticareti Kuralları

AscendEX Margin Trading, nakit ticaret için kullanılan bir finansal türev enstrümandır. Margin Trading modunu kullanırken AscendEX kullanıcıları, yatırımlarından potansiyel olarak daha yüksek getiri elde etmek için ticarete konu varlıklarından yararlanabilirler. Bununla birlikte, kullanıcılar ayrıca Teminat Ticaretinin potansiyel kayıp riskini anlamalı ve üstlenmelidir.AscendEX'te marj ticareti, kaldıraç mekanizmasını desteklemek için teminat gerektirir ve kullanıcıların marj ticareti sırasında herhangi bir noktada borç almasına ve geri ödemesine olanak tanır. Kullanıcıların manuel olarak ödünç alma veya iade talebinde bulunmaları gerekmez. Kullanıcılar BTC, ETH, USDT, XRP vb. varlıklarını “Marjin Hesabına” aktardıklarında tüm hesap bakiyeleri teminat olarak kullanılabilir.

1.Marjin Ticareti Nedir?

Marj ticareti, kullanıcıların normalde karşılayabileceklerinden daha fazla dijital varlık ticareti yapmak için borç para alma sürecidir. Marj ticareti, kullanıcıların satın alma güçlerini artırmalarına ve potansiyel olarak daha yüksek bir getiri elde etmelerine olanak tanır. Bununla birlikte, dijital varlığın yüksek piyasa oynaklığı göz önüne alındığında, kullanıcılar kaldıraç kullanımıyla çok daha büyük kayıplara da maruz kalabilir. Bu nedenle, kullanıcılar bir marj hesabı açmadan önce marjla ticaret yapma riskini tam olarak anlamalıdır.

2.Marjin Hesabı

AscendEX marj ticareti, ayrı bir “Marjin Hesabı” gerektirir. Kullanıcılar, [Varlığım] sayfası altında teminat kredisi için teminat olarak varlıklarını Nakit Hesaplarından Marjin Hesaplarına aktarabilirler.

3.Marjin Kredisi

Aktarımın başarılı olması üzerine, platformun sistemi, kullanıcının "Marjin Varlığı" bakiyesine dayalı olarak mevcut olan maksimum kaldıracı otomatik olarak uygulayacaktır. Kullanıcıların marj kredisi talep etmesi gerekmez.

Teminat ticareti pozisyonu Teminat Varlıklarını aştığında, aşan kısım teminat kredisini temsil edecektir. Kullanıcının teminat ticareti pozisyonu, belirtilen Maksimum Değişim Gücü (limit) içinde kalmalıdır.

Örneğin:

Bir kullanıcının siparişi, toplam kredi hesabın Maksimum Ödünç Alınabilir Limitini aştığında reddedilecektir. Hata kodu, işlem sayfasındaki Açık Emir/Emir Geçmişi bölümünde 'Yeterince Ödünç Alınamaz' olarak görüntülenir. Sonuç olarak, kullanıcılar geri ödeyene ve ödenmemiş krediyi Maksimum Ödünç Alınabilir Limitin altına indirene kadar daha fazla borç alamayacaktır.

4.Teminat Kredisinin Faizleri

Kullanıcılar kredilerini yalnızca ödünç aldıkları token ile geri ödeyebilirler. Marj kredilerine olan faiz, kullanıcıların hesapları sayfasında her 8 saatte bir 8:00 UTC, 16:00 UTC ve 24:00 UTC'de hesaplanır ve güncellenir. Lütfen 8 saatten az bekletme süresinin 8 saatlik süre olarak sayılacağını unutmayın. Bir sonraki marj kredisi güncellenmeden, ödünç alma ve geri ödeme işlemleri tamamlandığında faiz dikkate alınmayacaktır.

Puan Kartı Kuralları

5.Kredi Geri Ödemesi

AscendEX, kullanıcıların Kredileri, Teminat Hesaplarındaki varlıklarla işlem yaparak veya Nakit Hesaplarından daha fazla varlık aktararak geri ödemelerine izin verir. Maksimum değişim gücü geri ödeme üzerine güncellenecektir.

Misal:

Kullanıcı, Marjin Hesabına 1 BTC aktardığında ve mevcut kaldıraç 25 katı olduğunda, Maksimum Değişim Gücü 25 BTC'dir.

1 BTC = 10.000 USDT fiyatında varsayarsak, 240.000 USDT satarak ek 24 BTC satın almak 240.000 USDT kredi (Ödünç Alınan Varlık) ile sonuçlanır. Kullanıcı krediyi ve faizini ister Nakit Hesaptan havale yaparak, ister BTC satarak geri ödeyebilir.

Havale Yap:

Kullanıcılar, krediyi geri ödemek için Nakit Hesabından 240.000 USDT (artı tahakkuk eden faiz) aktarabilir. Maksimum ticaret gücü buna göre artacaktır.

İşlem Yapın:

Kullanıcılar, marj ticareti yoluyla 24 BTC (artı borçlu olunan ilgili faiz) satabilir ve satış gelirleri, ödünç alınan varlıklara karşı kredi geri ödemesi olarak otomatik olarak düşülür. Maksimum ticaret gücü buna göre artacaktır.

Not: Faiz kısmı kredinin anaparasından önce geri ödenecektir.

6. Teminat Gereksiniminin Hesaplanması ve Teminat

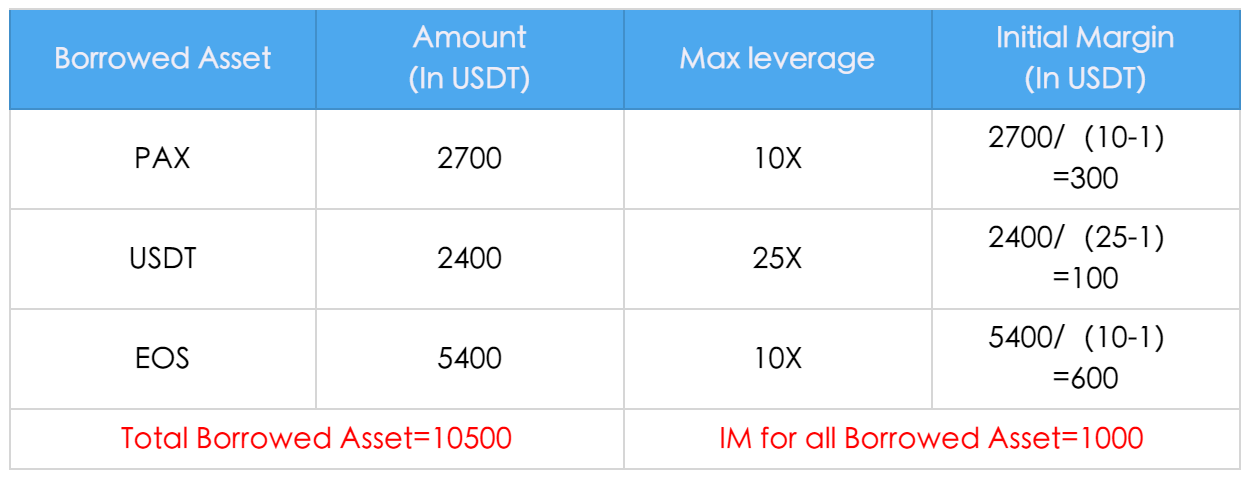

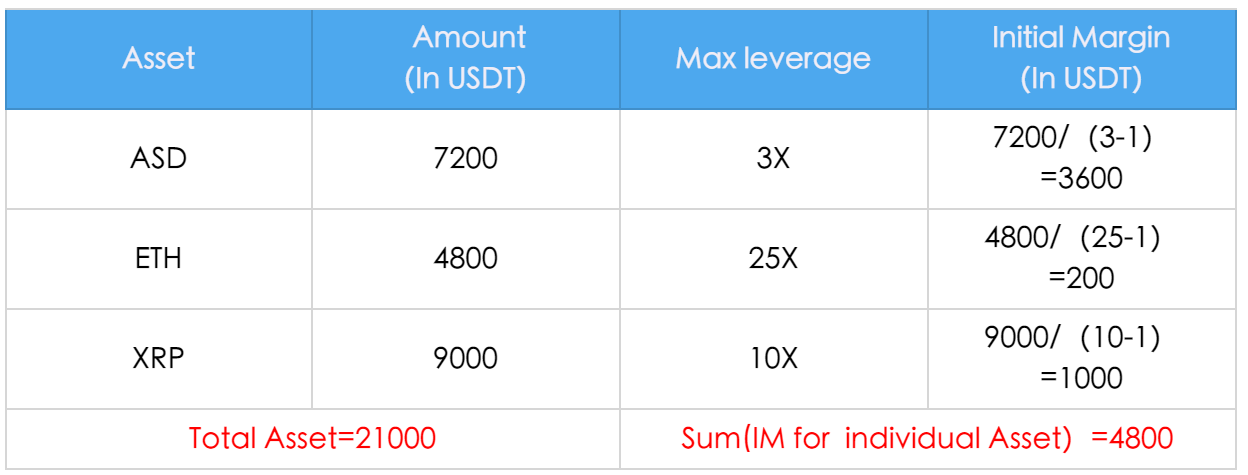

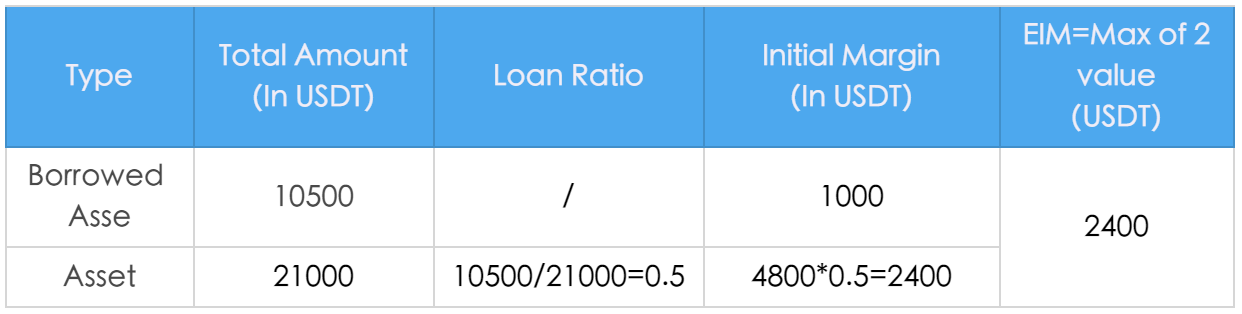

İşleminde , Başlangıç Teminatı (“IM”) öncelikle kullanıcının Ödünç Alınan Varlığı, kullanıcının Varlığı ve genel kullanıcı hesapları için ayrı ayrı hesaplanacaktır. Ardından, hesabın Etkin Başlangıç Teminatı (EIM) için tümünün en yüksek değeri kullanılacaktır. IM, mevcut piyasa fiyatına göre USDT değerine dönüştürülür.

Hesap için EIM = Maksimum Değeri (Tüm Ödünç Alınan Varlıklar için IM, Toplam Varlık için IM, hesap için

IM) Bireysel Ödünç Alınan Varlık için IM = (Ödünç Alınan Varlık + Borçlu Faiz)/ (Varlık-1 için Maks Kaldıraç)

IM tüm Ödünç Alınan Varlık = (Bütün Ödünç Alınan Varlık için

IM) Bireysel Varlık için IM = Varlık / (Varlık için Maks Kaldıraç -1)

Toplam Varlık için IM = Hepsinin toplamı (bireysel Varlık için IM) * Kredi Oranı

Kredi Oranı = (Toplam Borç Alınan Varlık + Alınan Toplam Faiz) /

Hesap için Toplam Varlık IM = (Toplam Borç Alınan Varlık + Borç Toplam Faiz) / (Hesap için Maksimum Kaldıraç -1)

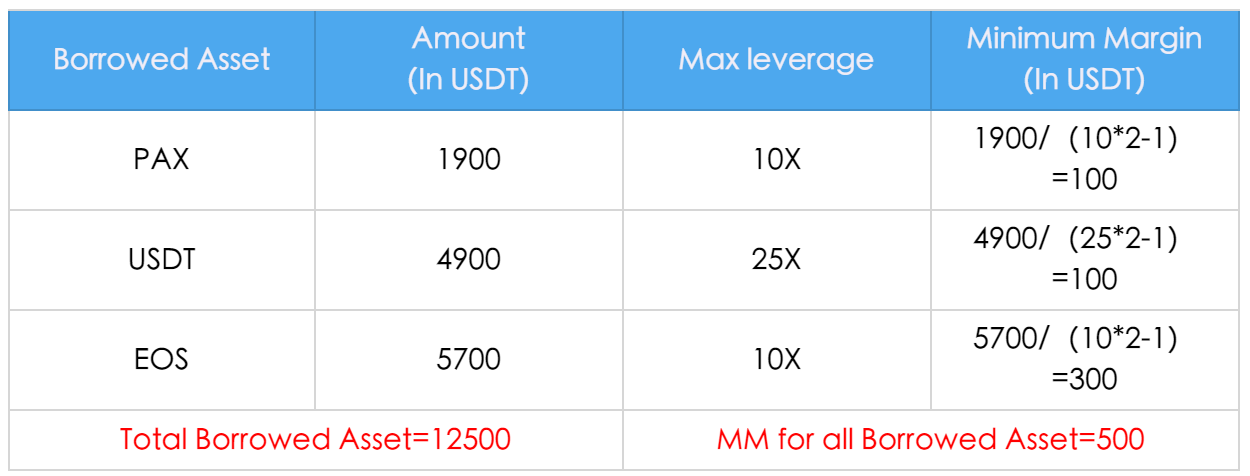

Örnek:

Kullanıcının pozisyonu aşağıdaki gibi gösterilir:

Bu nedenle, hesap için Efektif Başlangıç Marjı aşağıdaki şekilde hesaplanır:

Not: Açıklama

amacıyla, Borçlu Faiz yukarıdaki örnekte 0 olarak ayarlanmıştır.

Teminat Hesabının mevcut Net Varlığı, EIM'den düşük olduğunda, kullanıcılar daha fazla fon ödünç alamazlar.

Teminat Hesabının mevcut Net Varlığı EIM'yi aştığında, kullanıcılar yeni emir verebilirler. Ancak sistem, yeni emrin Teminat Hesabının Net Varlığı üzerindeki etkisini emir fiyatına göre hesaplayacaktır. Yeni verilen emir, yeni Teminat Hesabı Net Varlığının yeni EIM'nin altına düşmesine neden olacaksa, yeni emir reddedilecektir.

Hesap için Etkin Minimum Teminat (EMM) Güncellemesi

Minimum Marj (MM) ilk olarak kullanıcının Ödünç Alınan Varlıkları ve Varlıkları için hesaplanacaktır. Bu ikisinin değeri, hesabın Etkin Minimum Teminatı için kullanılacaktır. MM, mevcut piyasa fiyatına göre USDT değerine dönüştürülür.

Hesap için EMM = (Tüm Ödünç Alınan Varlık için MM, Toplam Varlık için

MM) Bireysel Ödünç Alınan Varlık için MM = (Ödünç Alınan Varlık + Borçlu Faiz)/ (Varlık için Maks. Kaldıraç*2 -1)

Tüm Ödünç Alınan Varlık için MM = (Bireysel Ödünç Alınan Varlık

için MM) Bireysel Varlık için MM = Varlık / (Varlık için Maks Kaldıraç *2 -1)

Toplam Varlık için MM = (Bireysel Varlık için MM) toplamı * Kredi Oranı

Kredi Oranı = (Toplam Borç Alınan Varlık + Borçlu Toplam Faiz) / Toplam Varlık

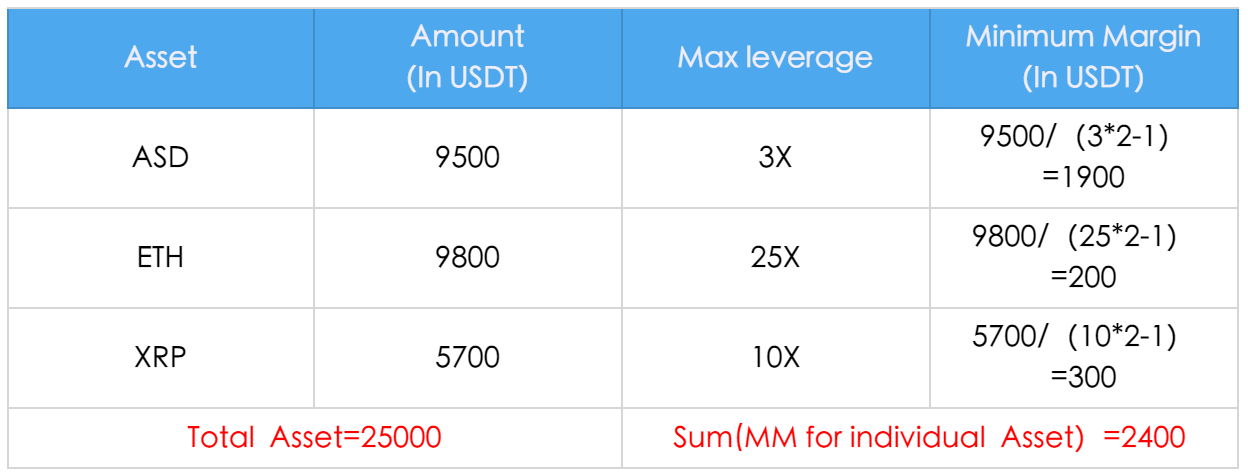

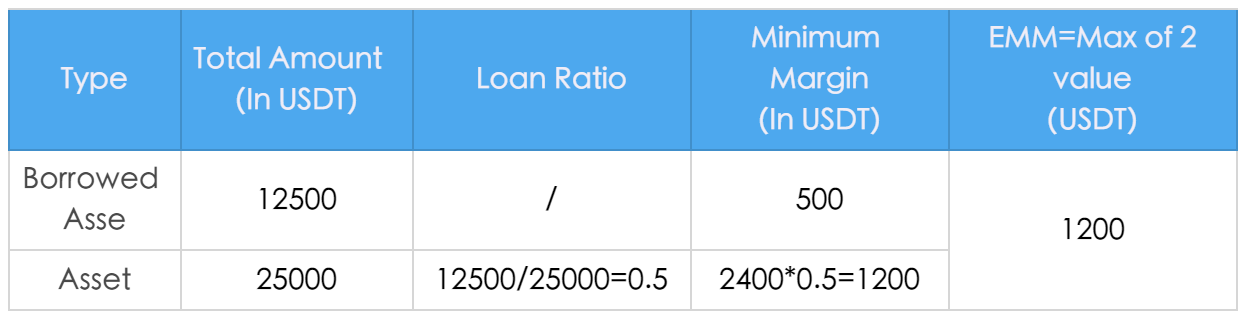

Kullanıcının pozisyonuna ilişkin bir örnek aşağıda gösterilmektedir:

Bu nedenle, hesap için Etkin Minimum Teminat şu şekilde hesaplanır:

Açık Emirler İçin Kurallar Açık

marj ticareti emri, emir gerçekleştirilmeden önce bile Ödünç Alınan Varlıkta artışa yol açacaktır. Ancak, Net Varlığı etkilemeyecektir.

Not :

Yukarıdaki örnekte Borçlu Faiz, açıklama amacıyla 0 olarak ayarlanmıştır.

Tasfiye İşlemlerine İlişkin Kurallar aynen devam etmektedir. Yastık oranı %100'e ulaştığında, kullanıcının marj hesabı derhal zorunlu tasfiyeye tabi olacaktır.

Yastık oranı = Teminat Hesabının Net Varlığı / Hesap için Etkin Minimum Teminat.

Borç Alınan Varlıkların ve Varlıkların Toplam Tutarının Hesaplanması

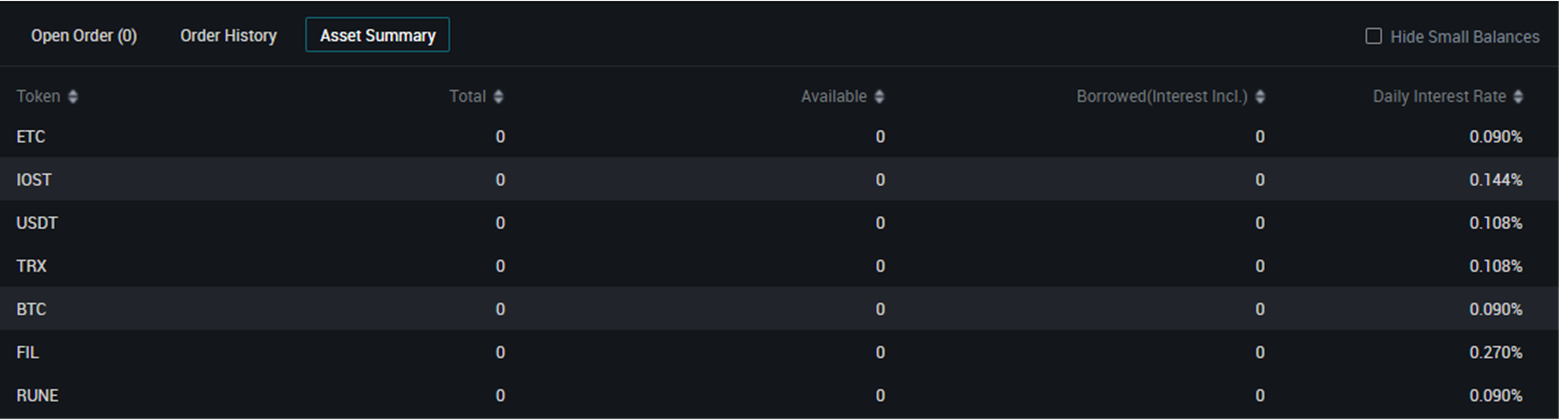

Marj işlemleri sayfasındaki Kredi Özeti bölümünde, Bakiye ve Kredi Tutarı varlık bazında görüntülenir.

Toplam Varlık Tutarı = Piyasa fiyatı üzerinden USDT'nin eşdeğer değerine dönüştürülen tüm varlıkların Bakiyesinin Toplamı

Toplam Ödünç Alınan Varlık Tutarı = Piyasa fiyatı üzerinden USDT'nin eşdeğer değerine dönüştürülen tüm varlıkların Kredi Tutarının Toplamı.

Cari Teminat Oranı = Toplam Varlık / Net Varlık (Toplam Varlık – Borç Alınan Varlık – Borçlu Faizdir)

Yastık = Net Varlık/Min. Marj Gerek.

Teminat Çağrısı: Yastık %120'ye ulaştığında, kullanıcı e-posta yoluyla bir teminat tamamlama çağrısı alır.

Tasfiye: Yastık %100'e ulaştığında, kullanıcının marj hesabı tasfiyeye tabi olabilir.

7.Tasfiye Süreci

Referans Fiyatı

Piyasa oynaklığından kaynaklanan fiyat sapmalarını azaltmak için AscendEX, marj gereksinimi ve zorunlu tasfiye hesaplamalarında bileşik referans fiyatı kullanır. Referans fiyat, aşağıdaki beş borsadan (hesaplama sırasında kullanılabilirliğe bağlı olarak) - AscendEX, Binance, Huobi, OKEx ve Poloniex'ten ortalama bir son işlem fiyatı alınarak ve en yüksek ve en düşük fiyat çıkarılarak hesaplanır.

AscendEX, fiyatlandırma kaynaklarını bildirimde bulunmaksızın güncelleme hakkını saklı tutar.

Sürece Genel Bakış

- Teminat hesabının tamponu 1.0'a ulaştığında, sistem tarafından zorunlu tasfiye, yani ikincil piyasada zorunlu tasfiye pozisyonu yürütülür;

- Zorunlu tasfiye sırasında marj hesabının tamponu 0,7'ye ulaşırsa veya zorunlu tasfiye pozisyonu gerçekleştirildikten sonra tampon hala 1,0'ın altındaysa, pozisyon BLP'ye satılacaktır;

- Pozisyon BLP'ye satıldıktan ve yürütüldükten sonra marjin hesabı için tüm işlevler otomatik olarak devam edecektir, yani hesabın bakiyesi negatif değildir.

8.Fon transferi

Bir kullanıcının Net Varlıkları Başlangıç Teminatının 1,5 katından fazla olduğunda, Net Varlık Başlangıç Teminatının 1,5 katına eşit veya daha yüksek kaldığı sürece kullanıcı, Teminat Hesabındaki varlıkları Nakit Hesabına aktarabilir. .

9.Risk Hatırlatma

Marj ticareti, finansal kaldıraç kullanımıyla daha yüksek kar potansiyeli için satın alma gücünü artırabilirken, fiyatın kullanıcının aleyhine hareket etmesi durumunda işlem kaybını da artırabilir. Bu nedenle, tasfiye riskini ve hatta daha büyük finansal kayıpları azaltmak için kullanıcı yüksek marjlı alım satım kullanımını sınırlandırmalıdır.

10.Örnek Senaryolar

Fiyat yükseldiğinde marjda nasıl ticaret yapılır? İşte 3x kaldıraçlı bir BTC/USDT örneği.

BTC fiyatının 10.000 USDT'den 20.000 USDT'ye çıkacağını düşünüyorsanız, 10.000 USDT sermaye ile AscendEX'ten maksimum 20.000 USDT borç alabilirsiniz. 1 BTC = 10.000 USDT fiyatından 25 BTC alabilir ve fiyat ikiye katlandığında satabilirsiniz. Bu durumda kârınız:

25*20.000 – 10.000 (Sermaye Marjı) – 240.000 (Kredi) = 250.000 USDT Marj

olmadan, yalnızca 10.000 USDT'lik PL kazancı elde etmiş olursunuz. Buna karşılık, 25x kaldıraçlı marj ticareti karı 25 kat artırır.

Fiyat düştüğünde marjda nasıl işlem yapılır? İşte 3x kaldıraçlı bir BTC/USDT örneği:

BTC fiyatının 20.000 USDT'den 10.000 USDT'ye düşmesini bekliyorsanız, 1BTC sermaye ile AscendEX'ten maksimum 24 BTC ödünç alabilirsiniz. 1 BTC = 20.000 USDT fiyatından 25 BTC satabilir ve ardından fiyat %50 düştüğünde geri alabilirsiniz. Bu durumda, kârınız:

25*20.000 – 25*10.000= 250.000 USDT

olacaktır. Marjin üzerinden işlem yapma olanağınız olmadan, düşen fiyat beklentisiyle tokeni açığa satamazsınız.

Kaldıraçlı Jetonlar

Kaldıraçlı Jetonlar nedir?

Kaldıraçlı her token, vadeli işlem sözleşmelerinde bir pozisyona sahiptir. Jetonun fiyatı, tuttuğu temel pozisyonların fiyatını takip etme eğiliminde olacaktır.

BULL jetonlarımız yaklaşık 3 kat getiri sağlar ve BEAR jetonlarımız yaklaşık -3 kat getiri sağlar.

Bunları nasıl alıp satarım?

Kaldıraçlı tokenleri FTX spot piyasalarında alıp satabilirsiniz. Jeton sayfasına gidin ve istediğiniz jeton için ticarete tıklayın.Ayrıca cüzdanınıza gidebilir ve DÖNÜŞTÜR'ü tıklayabilirsiniz. Bunun için herhangi bir ücret yoktur, ancak fiyat piyasa koşullarına bağlı olacaktır.

Jetonları nasıl yatırırım ve çekerim?

Jetonlar ERC20 jetonlarıdır. Bunları cüzdan sayfasından herhangi bir ETH cüzdanına yatırabilir ve çekebilirsiniz.Yeniden Dengelemeler ve İadeler

Kaldıraçlı belirteçler günde bir kez ve her 4 kez kaldıraçlı olduklarında yeniden dengelenir.Günlük yeniden dengeleme nedeniyle, kaldıraçlı belirteçler kaybettiklerinde riski azaltır ve kazandıklarında karları yeniden yatırır.

Böylece, her gün bir +3x BULL tokeni, altta yatanın yaklaşık 3 katı kadar hareket edecektir. Yeniden dengelemeler nedeniyle, kaldıraçlı tokenlar, piyasalar ivme sergiliyorsa (yani ardışık günlerin pozitif korelasyonu varsa) daha uzun süreler boyunca altta yatandan daha iyi performans gösterecek ve piyasalar ortalama dönüş sergiliyorsa (yani ardışık günler negatif korelasyona sahipse) düşük performans gösterecektir.

Örnek olarak, BULL'u 3x uzun BTC ile karşılaştırarak:

| BTC günlük fiyatları | BTC | 3x BTC | BTCBULL |

| 10k, 11k, 10k | %0 | %0 | -5.45% |

| 10k, 11k, 12.1k | %21 | %63 | %69 |

| 10k, 9.5k, 9k | -10% | -30% | -%28,4 |

Bunları nasıl oluşturur ve kullanırım?

Jetonlardan herhangi birini oluşturmak için USD'yi kullanabilir ve jetonlardan herhangi birini USD karşılığında geri alabilirsiniz.İtfalar nakittir - altta yatan vadeli işlem pozisyonlarını teslim etmek yerine, piyasa değerlerine eşit USD alırsınız. Benzer şekilde, vadeli işlem pozisyonlarını kendileri teslim etmek yerine, jetonun sahip olduğu pozisyonların piyasa değerine eşit USD gönderirsiniz.

Bunları oluşturmak veya kullanmak için kaldıraçlı belirteç panosuna gidin ve oluşturmak/kullanmak istediğiniz belirteci tıklayın.

Ücretleri nelerdir?

Bir belirteç oluşturmanın veya kullanmanın maliyeti %0,10'dur. Jetonlar ayrıca günlük %0,03 yönetim ücreti alır.Spot piyasalarda işlem yaparsanız, bunun yerine diğer tüm piyasalarda olduğu gibi aynı döviz ücretlerini ödersiniz.

Bu platformun hangi jetonları var?

Bu platformda listelenen vadeli işlemlere dayalı belirteçlerden yararlandı. Şu anda geleceğimiz olan her şeyde -1, -3 ve +3 kaldıraçlı belirteçleri listeliyor. Daha fazla bilgi için buraya bakın.BOĞA/AYI aynı yönde hareket ediyor olabilir mi?

Evet, piyasa oynaklığına bağlı olarak hem olumlu hem de olumsuz olabilir. Fiyatlandırma mekanizmasıyla ilgili daha fazla bilgiyi burada bulabilirsiniz.

Kaldıraçlı Jetonları Neden Kullanmalı?

Kaldıraçlı belirteçleri kullanmanın üç nedeni vardır.Risk

Kaldıraçlı belirteçleri Yönetme, karları otomatik olarak dayanak varlığa yeniden yatırır; bu nedenle, kaldıraçlı token pozisyonunuz para kazandırıyorsa, tokenlar bununla birlikte otomatik olarak 3x kaldıraçlı pozisyonlar alacaktır.

Tersine, kaldıraçlı tokenlar para kaybederlerse riski otomatik olarak azaltacaktır. 3x uzun bir ETH pozisyonu koyarsanız ve bir ay boyunca ETH %33 düşerse, pozisyonunuz tasfiye edilecek ve hiçbir şeyiniz kalmayacak. Ancak bunun yerine ETHBULL satın alırsanız, kaldıraçlı token, piyasalar düştükçe ETH'sinin bir kısmını otomatik olarak satacaktır - muhtemelen tasfiyeden kaçınarak, %33'lük bir düşüş hareketinden sonra bile hala varlıkları kalmıştır.

Teminat Yönetimi

Spot piyasada normal ERC20 jetonları gibi kaldıraçlı jetonlar satın alabilirsiniz. Teminat, marj, tasfiye fiyatları veya buna benzer herhangi bir şeyi yönetmeye gerek yok; ETHBULL'a sadece 10.000$ harcarsınız ve 3 kat kaldıraçlı bir uzun paraya sahip olursunuz.

ERC20 Jetonları

Kaldıraçlı jetonlar, ERC20 jetonlarıdır. Bu, marjin pozisyonlarının aksine, onları hesabınızdan çekebileceğiniz anlamına gelir! Cüzdanınıza gidin ve kaldıraçlı tokenleri herhangi bir ETH cüzdanına gönderin. Bu, kendi kaldıraçlı belirteçlerinizi saklayabileceğiniz anlamına gelir; aynı zamanda, onları Gopax gibi kaldıraçlı belirteçleri listeleyen diğer platformlara gönderebileceğiniz anlamına gelir.

Kaldıraçlı Jetonlar Nasıl Çalışır?

Kaldıraçlı her token, fiyat hareketini FTX kalıcı vadeli işlemleriyle alır. Örneğin, 10.000 dolarlık ETHBULL oluşturmak istediğinizi varsayalım. Bunu yapmak için 10.000$ gönderirsiniz ve FTX'teki ETHBULL hesabı 30.000$ değerinde kalıcı ETH vadeli işlemleri satın alır. Böylece, ETHBULL artık 3x uzunluğunda ETH'dir.

Kaldıraçlı belirteçleri net varlık değerleri için de kullanabilirsiniz. Bunu yapmak için, 10.000$'lık ETHBULL'unuzu FTX'e geri gönderebilir ve kullanabilirsiniz. Bu, belirteci yok edecektir; ETHBULL hesabının 30.000 $ değerindeki vadeli işlemleri geri satmasına neden olmak; ve hesabınıza 10.000 $ yatırın.

Bu yaratma ve itfa mekanizması, nihayetinde kaldıraçlı belirteçlerin olması gereken değerde olduğunu zorunlu kılan şeydir.

Kaldıraçlı Jetonlar Nasıl Yeniden Dengelenir?

Her gün 00:02:00 UTC'de kaldıraçlı tokenler yeniden dengelenir. Bu, kaldıraçlı her tokenin hedef kaldıracına bir kez daha ulaşmak için FTX'te işlem gördüğü anlamına gelir.

Örneğin, ETHBULL'un mevcut varlıklarının -20.000$ ve token başına + 150 ETH olduğunu ve ETH'nin 210$'dan işlem gördüğünü varsayalım. ETHBULL'un net varlık değeri (-$20.000 + 150*$210) = token başına 11.500$ ve 150*210$ = token başına ETH riski vardır. Dolayısıyla kaldıracı 2,74x'tir ve bu nedenle 3x kaldıraca geri dönmek için daha fazla ETH satın alması gerekir ve bunu 00:02:00 UTC'de yapacaktır.

Böylece, her gün her kaldıraç belirteci, para kazanması halinde karı yeniden yatırır. Para kaybederse, tasfiye riskinden kaçınmak için pozisyonunun bir kısmını satar ve kaldıracını tekrar 3 katına düşürür.

Ek olarak, gün içi bir hareket kaldıracının hedefinden %33 daha yüksek olmasına neden olursa herhangi bir token yeniden dengelenecektir. Yani piyasalar, BULL token'ın 4 kat kaldıraçlı olmasına yetecek kadar aşağı hareket ederse, yeniden dengelenecektir. Bu, BULL tokenleri için yaklaşık %11,15, BEAR tokenleri için %6,7 ve HEDGE tokenleri için %30'luk piyasa hareketlerine karşılık geliyor.

Bu, kaldıraçlı tokenlerin çok fazla tasfiye riski olmadan 3 kata kadar kaldıraç verebileceği anlamına gelir. 3x kaldıraçlı bir tokeni tasfiye etmek için %33'lük bir piyasa hareketi gerektirecektir, ancak token genellikle %6-12'lik bir piyasa hareketi içinde yeniden dengelenecek, riskini azaltacak ve 3x kaldıraçlıya geri dönecektir.

Özellikle, yeniden dengelemelerin gerçekleşme şekli şu şekildedir:

1. FTX, LT kaldıraçlarını düzenli olarak izler. Herhangi bir LT kaldıracının büyüklüğü 4 katın üzerine çıkarsa, o LT için bir yeniden dengelemeyi tetikler.

2. Bir yeniden dengeleme tetiklendiğinde, FTX, LT'nin 3x kaldıraca geri dönmek için alması/satması gereken altta yatan birimlerin sayısını hesaplar ve o andaki fiyatlara işaretlenir.

Bu formül:

2. Bir yeniden dengeleme tetiklendiğinde, FTX, LT'nin 3x kaldıraca geri dönmek için alması/satması gereken altta yatan birimlerin sayısını hesaplar ve o andaki fiyatlara işaretlenir.

Bu formül:

A. İstenen pozisyon (DP): [Hedef Kaldıraç] * NAV / [dayanak işaret fiyatı]

B. Mevcut Pozisyon (CP): dayanak token başına mevcut varlıklar

C. Yeniden dengeleme boyutu: (DP - CP) * [ödenmemiş LT jetonları ]

B. Mevcut Pozisyon (CP): dayanak token başına mevcut varlıklar

C. Yeniden dengeleme boyutu: (DP - CP) * [ödenmemiş LT jetonları ]

3. FTX daha sonra yeniden dengelemek için ilişkili FTX sürekli vadeli işlem sipariş defterindeki emirleri gönderir (örn. ETHBULL/ETHBEAR için ETH-PERP). İstenilen toplam boyutu gönderene kadar her 10 saniyede maksimum 4 milyon dolarlık emir gönderir. Bunların hepsi, o sırada emir defterindeki geçerli tekliflere/tekliflere karşı işlem yapan normal, halka açık IOC'lerdir.

4. Bunun, bir yeniden dengeleme tetiklendiğinde ve gerçekleştiğinde temel fiyat arasındaki farkı göz ardı ettiğini unutmayın; ücretleri göz ardı eder; ve yuvarlama hataları olabilir.

Bu, kaldıraçlı tokenlerin çok fazla tasfiye riski olmadan 3 kata kadar kaldıraç verebileceği anlamına gelir. 3x kaldıraçlı bir tokeni tasfiye etmek için %33'lük bir piyasa hareketi gerektirecektir, ancak token %10'luk bir piyasa hareketinde yeniden dengelenecek, riskini azaltacak ve 3x kaldıraçlıya geri dönecektir.

Kaldıraçlı Token Performansı Nedir?

Günlük Hareket

Her gün, kaldıraçlı tokenler hedef performanslarına sahip olacak; örneğin, her gün (00:02:00 UTC'den ertesi gün 00:02:00 UTC'ye kadar) ETHBULL, ETH'nin 3 katı kadar hareket edecek.

Birden Fazla Gün

Ancak, daha uzun süreler boyunca kaldıraçlı tokenler, statik bir 3x konumundan farklı performans gösterecektir.

Örneğin, ETH'nin 200$'dan başladığını, ardından 1. günde 210$'a ve ardından 2. günde 220$'a çıktığını varsayalım. ETH %10 arttı (220/200 - 1), dolayısıyla 3x kaldıraçlı bir ETH pozisyonu %30 artardı. Ancak ETHBULL bunun yerine %15 ve ardından %14,3 arttı. 1. günde ETHBULL aynı %15 arttı. Sonra yeniden dengelendi ve daha fazla ETH satın aldı; ve 2. günde yeni, daha yüksek fiyatının %14,3'ünü artırırken, 3 kat uzun pozisyon orijinal 200$'lık ETH fiyatının %15'ini daha artıracaktı. Yani bu 2 günlük süre boyunca, 3x pozisyonu %15 + %15 = %30 arttı, ancak ETHBULL orijinal fiyattan %15 artı yeni fiyatın %14.3'ü arttı -- yani gerçekte %31.4 arttı.

Bu fark, yeni bir fiyattaki bileşik artışın orijinal fiyattan %30 artıştan farklı olmasından kaynaklanmaktadır. İki kez yukarı çıkarsanız, ikinci %14,3'lük hareket yeni, daha yüksek bir fiyatta olur ve bu nedenle aslında orijinal, daha düşük fiyatta %16,4'lük bir artış olur. Sırayla, kazançlarınız kaldıraçlı belirteçlerle birleşir.

Yeniden Dengeleme Süreleri

Son yeniden dengeleme zamanından bu yana ölçüm yapıyorsanız, kaldıraçlı token performansı temel performansın 3 katı olacaktır. Genel olarak kaldıraçlı jetonlar her gün 00:02:00 UTC'de yeniden dengelenir. Bu, takip eden 24 saatlik hareketlerin temel performansın tam olarak 3 katı olmayabileceği, UTC gece yarısından sonraki hareketlerin olacağı anlamına gelir. Ek olarak, kaldıraçları hedefinden %33 daha yükseğe ulaştığında, aşırı kaldıraçlı tokenler yeniden dengelenir. Bu, kabaca, dayanak varlık BULL/BEAR tokenleri için %10 ve HEDGE tokenleri için %30 hareket ettiğinde gerçekleşir. Yani aslında kaldıraç token performansı, büyük bir hareket varsa ve token ona yenildiyse ve eğer yoksa UTC gece yarısından bu yana, varlık o gün en son %10 hareket ettiğinden bu yana dayanak varlığın 3 katı olacaktır.

Formül

Dayanak varlığın 1, 2 ve 3. günlerdeki hareketi M1, M2 ve M3 ise, 3x kaldıraçlı tokenin fiyat artışının formülü şu şekildedir:

Yeni Fiyat = Eski Fiyat * (1 + 3*M1) * (1 + 3*M2) * (1 + 3*M3)

% cinsinden fiyat hareketi = Yeni Fiyat / Eski Fiyat - 1 = (1 + 3*M1) * (1 + 3*M2) * (1 + 3* M3) - 1

Kaldıraçlı Jetonlar Ne Zaman İyi Gelir?

Açıkçası, fiyatlar yükseldiğinde BULL tokenleri ve fiyatlar düştüğünde BEAR tokenleri iyi performans gösteriyor. Ancak normal marj pozisyonlarıyla nasıl karşılaştırılır? BULL ne zaman +3x kaldıraçlı bir pozisyondan daha iyi performans gösterir ve ne zaman daha kötü performans gösterir?Kârları Yeniden Yatırım

Kaldıraçlı belirteçler, kârlarını yeniden yatırıma dönüştürür. Bu, pozitif PnL'ye sahip olmaları durumunda, pozisyon boyutlarını artıracakları anlamına gelir. Bu nedenle, ETHBULL'u +3x ETH pozisyonuyla karşılaştırırsak: ETH bir gün yükselirse ve ardından ertesi gün tekrar yükselirse, ETHBULL +3x ETH'den daha iyi iş çıkarır çünkü ilk günden elde ettiği kârı tekrar ETH'ye yatırır. Bununla birlikte, ETH yükselir ve sonra tekrar düşerse, ETHBULL daha da kötüleşir çünkü maruz kalma oranını artırır.

Riski Azaltma

Kaldıraçlı belirteçler, tasfiyeleri önlemek için negatif PnL'ye sahiplerse risklerini azaltır. Yani, negatif PnL'leri varsa, pozisyon boyutlarını küçülteceklerdir. ETHBULL'u tekrar +3x ETH pozisyonuyla karşılaştırırsak: ETH bir gün düşerse ve ardından ertesi gün tekrar düşerse, ETHBULL +3x ETH'den daha iyi sonuç verir: ETHBULL ilk kaybından sonra ETH'sinin bir kısmını satarak 3x kaldıraca geri dönerken +3x konumu efektifliği daha da kaldıraçlı hale geldi. Bununla birlikte, ETH düşer ve ardından tekrar yükselirse, ETHBULL daha da kötüsünü yapacaktır: ilk kaybın ardından ETH maruziyetinin bir kısmını azalttı ve bu nedenle toparlanmadan daha az yararlandı.

Örnek Örnek

olarak, ETHBULL'u 3x uzun ETH ile karşılaştırmak:

| ETH günlük fiyatları | ETH | 3x ETH | ETHBULL |

| 200, 210, 220 | %10 | %30 | %31,4 |

| 200, 210, 200 | %0 | %0 | -1.4% |

| 200, 190, 180 | -10% | -30% | -%28,4 |

Özet

Yukarıdaki durumlarda, kaldıraçlı belirteçler, piyasalar ivme kazandığında iyi iş yapar veya en azından aynı boyutta başlayan bir marj pozisyonundan daha iyidir. Bununla birlikte, piyasalar ortalamaya dönüştüğünde marj pozisyonundan daha kötüdürler.

Yaygın bir yanılgı, kaldıraçlı tokenlerin oynaklığa veya gama maruz kaldığıdır. Kaldıraçlı tokenler, piyasalar çok yükselip sonra çok daha fazla yükselirse iyi sonuç verir ve piyasalar çok yükselir ve sonra çok düşerse kötü sonuç verir, her ikisi de yüksek oynaklıktır. Sahip oldukları gerçek risk, öncelikle fiyat yönüne ve ikincil olarak momentuma yöneliktir.

Ticaret BOĞA/AYI

BOĞA- AYI

ETHBULL - ETHBEAR

Kaldıraçlı Jetonları Nasıl Alır/Satarsınız?

Bunu yapmanın birden çok yolu vardır.Spot piyasalar (Önerilir)

Kaldıraçlı bir token satın almanın en kolay yolu, spot piyasasıdır. Örneğin ETHBULL/USD spot piyasasına gidip ETHBULL'u alabilir veya geri satabilirsiniz. Jetonlar sayfasına gidip isme tıklayarak kaldıraçlı bir jeton spot piyasası bulabilirsiniz; veya üst çubukta altta yatan geleceğe ve ardından piyasanın adına tıklayarak.

Dönüştür

DÖNÜŞTÜR işlevini kullanarak doğrudan cüzdan sayfanızdan kaldıraçlı jetonları satın alabilir veya satabilirsiniz. Bir jeton bulursanız ve ekranın sağ tarafında DÖNÜŞTÜR'e tıklarsanız, AscendEX'teki jetonlarınızdan herhangi birini kolayca kaldıraçlı jetona çevirebileceğiniz bir iletişim kutusu göreceksiniz.

Yaratma/İtfa

Son olarak, kaldıraçlı belirteçler oluşturabilir veya kullanabilirsiniz. Kaldıraçlı belirteçlerle ilgili tüm belgeleri okumadıysanız bu önerilmez. Kaldıraçlı belirteçler oluşturmanın veya kullanmanın pazar etkisi olacaktır ve oluşturup kullanıncaya kadar nihai olarak ne kadar fiyat alacağınızı bilemezsiniz. Bunun yerine spot piyasaları kullanmanızı öneririz.

Belirteçler sayfasına gidip daha fazla bilgiye tıklayarak kaldıraçlı bir belirteç oluşturabilir veya kullanabilirsiniz. 10.000$'lık ETHBULL oluşturursanız, bu işlem 30.000$'lık ETH-PERP satın almanız için bir piyasa emri gönderecek, ödenen fiyatı hesaplayacak ve ardından sizden bu miktarda parayı tahsil edecektir; Daha sonra hesabınıza karşılık gelen ETHBULL miktarını alacak.