AscendEX FAQ - AscendEX Poland - AscendEX Polska

Handlowy

Co to jest zlecenie z limitem/rynkiem

Zlecenie z limitem Zlecenie

z limitem to zlecenie kupna lub sprzedaży po określonej cenie lub lepszej. Podaje się zarówno wielkość zamówienia, jak i cenę zamówienia.

Zlecenie rynkowe Zlecenie

rynkowe to zlecenie natychmiastowego kupna lub sprzedaży po najlepszej dostępnej cenie. Jest wprowadzany tylko z wielkością zamówienia.

Zlecenie rynkowe zostanie złożone jako zlecenie z limitem ceny w księdze z 10% kołnierzem cenowym. Oznacza to, że zlecenie rynkowe (całe lub częściowe) zostanie zrealizowane, jeśli kwotowanie w czasie rzeczywistym mieści się w zakresie 10% odchylenia od ceny rynkowej w momencie składania zlecenia. Niewypełniona część zlecenia rynkowego zostanie anulowana.

Ograniczenie cenowe

1. Zlecenie z limitem

W przypadku zlecenia z limitem sprzedaży zlecenie zostanie odrzucone, jeśli cena limitu będzie wyższa niż dwukrotność lub niższa niż połowa ceny najlepszej oferty.

W przypadku zlecenia kupna z limitem zlecenie zostanie odrzucone, jeśli cena limitu będzie wyższa niż dwukrotność lub niższa niż

połowa najlepszej ceny sprzedaży.

Na przykład:

zakładając, że obecnie najlepsza cena kupna BTC wynosi 20 000 USDT, w przypadku zlecenia z limitem sprzedaży cena zlecenia nie może być wyższa niż 40 000 USDT ani niższa niż 10 000 USDT. W przeciwnym razie zamówienie zostanie odrzucone.

2. Zlecenie Stop-Limit

A. W przypadku zlecenia Buy Stop Limit muszą być spełnione następujące wymagania

: Cena stop ≥aktualna cena rynkowa

b. Limit ceny nie może być wyższy niż dwukrotność ani niższy niż połowa ceny stop.

W przeciwnym razie zlecenie zostanie odrzucone

B. W przypadku zlecenia sell stop limit muszą być spełnione następujące wymagania:

a. cena stop ≤bieżąca cena rynkowa

b. Limit ceny nie może być wyższy niż dwukrotność ani niższy niż połowa ceny stop.

W przeciwnym razie zlecenie zostanie odrzucone

. Przykład 1:

Zakładając, że aktualna cena rynkowa BTC wynosi 20 000 USD, dla zlecenia kupna stop-limit cena stop musi być wyższa niż 20 000 USDT. Jeśli cena zatrzymania jest ustawiona na 30 000 USDT, to cena limitu nie może być wyższa niż 60 000 USDT ani niższa niż 15 000 USDT.

Przykład 2:

Zakładając, że obecna cena rynkowa BTC wynosi 20 000 USDT, dla zlecenia sell stop-limit cena stop musi być niższa niż 20 000 USDT. Jeśli cena zatrzymania jest ustawiona na 10 000 USDT, to cena limitu nie może być wyższa niż 20 000 USDT ani niższa niż 5000 USDT.

Uwaga: Zlecenia istniejące w arkuszach zleceń nie podlegają powyższej aktualizacji ograniczeń i nie zostaną anulowane z powodu zmian cen rynkowych.

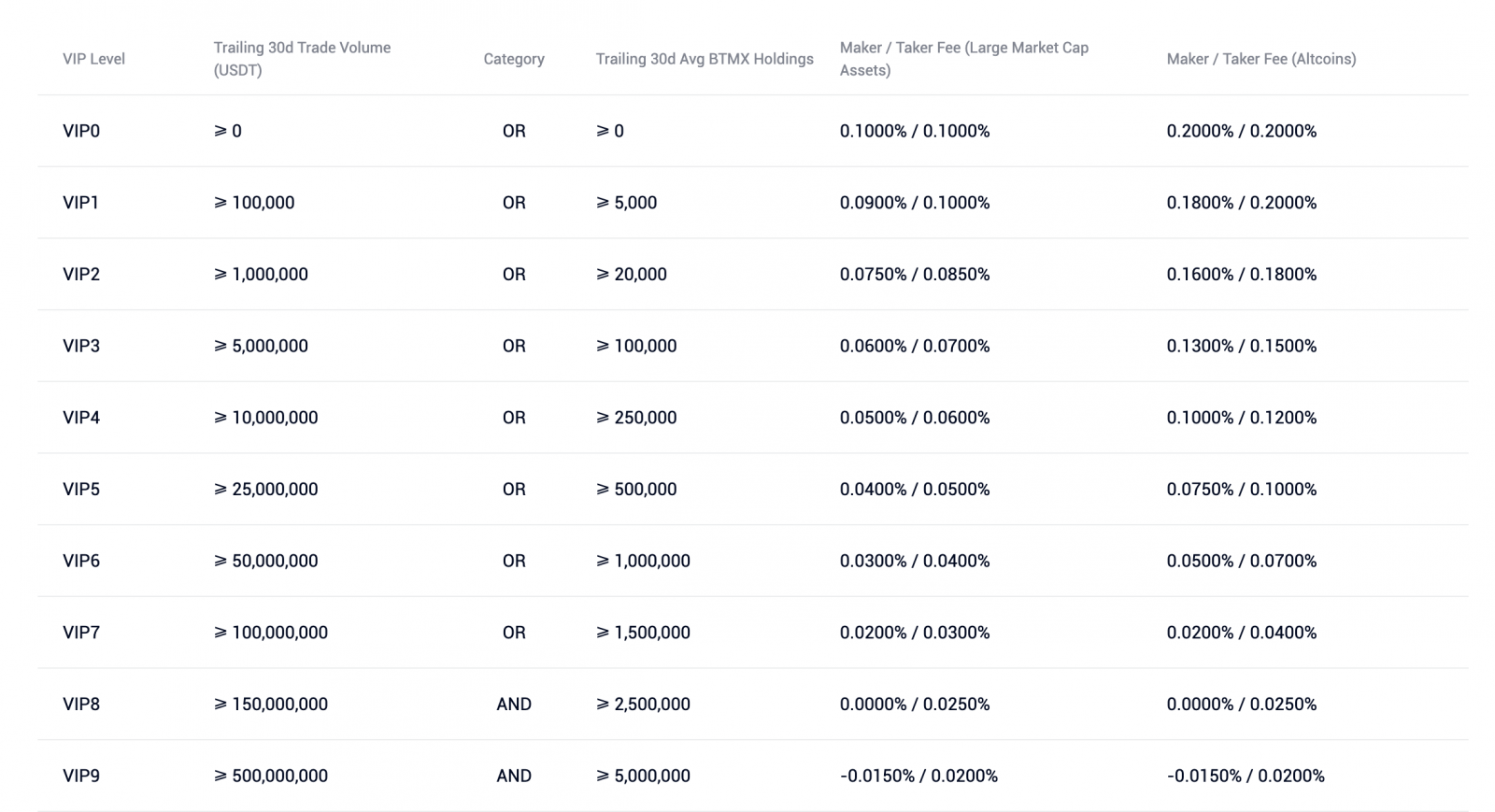

Jak uzyskać zniżki w opłatach

AscendEX uruchomił nową, wielopoziomową strukturę rabatów na opłaty VIP. Poziomy VIP będą miały rabaty ustalone w stosunku do podstawowych opłat transakcyjnych i są oparte na (i) 30-dniowym wolumenie transakcji (w obu klasach aktywów) oraz (ii) 30-dniowym średnim odblokowanym portfelu ASD.

Poziomy VIP od 0 do 7 otrzymają zniżki w opłatach transakcyjnych na podstawie wolumenu transakcji LUB zasobów ASD. Ta struktura zapewni korzyści w postaci zdyskontowanych stawek zarówno inwestorom o dużym wolumenie, którzy zdecydują się nie trzymać ASD, jak i posiadaczom ASD, którzy mogą nie handlować na tyle, aby osiągnąć korzystne progi opłat.

Najwyższe poziomy VIP od 8 do 10 będą uprawnione do najbardziej korzystnych zniżek opłat transakcyjnych i rabatów na podstawie wolumenu transakcji ORAZ zasobów ASD. Najwyższe poziomy VIP są zatem dostępne tylko dla klientów, którzy wnoszą znaczącą wartość dodaną do ekosystemu AscendEX, zarówno jako inwestorzy o dużym wolumenie ORAZ posiadacze ASD.

Uwaga:

1. Ostatni 30-dniowy wolumen transakcji użytkownika (w USDT) będzie obliczany codziennie o godzinie 0:00 UTC na podstawie średniej dziennej ceny każdej pary handlowej w USDT.

2. Średnie 30-dniowe odblokowane zasoby ASD użytkownika będą obliczane codziennie o godzinie 0:00 UTC na podstawie średniego okresu przechowywania użytkownika.

3. Aktywa o dużej kapitalizacji rynkowej: BTC, BNB, BCH, DASH, HT, ETH, ETC, EOS, LTC, TRX, XRP, OKB, NEO, ADA, LINK.

4. Altcoiny: wszystkie inne tokeny/monety z wyjątkiem aktywów o dużej kapitalizacji rynkowej.

5. Zarówno transakcje gotówkowe, jak i transakcje z depozytem zabezpieczającym będą kwalifikować się do nowej struktury rabatów opłat VIP.

6. Odblokowane zasoby ASD użytkownika = Suma odblokowanych ASD na rachunkach Cash Margin.

Proces aplikacji: uprawnieni użytkownicy mogą wysłać wiadomość e-mail na adres [email protected] z tematem „prośba o zniżkę opłaty VIP” z zarejestrowanej wiadomości e-mail na AscendEX. Dołącz również zrzuty ekranu poziomów VIP i wolumenu obrotu na innych platformach.

Handel gotówkowy

Jeśli chodzi o aktywa cyfrowe, obrót gotówkowy jest jednym z najbardziej podstawowych rodzajów mechanizmu handlu i inwestycji dla każdego typowego inwestora. Omówimy podstawy handlu gotówkowego i przejrzymy niektóre kluczowe terminy, które należy znać, angażując się w handel gotówkowy.Handel pieniężny obejmuje zakup aktywów, takich jak Bitcoin i trzymanie ich, dopóki ich wartość nie wzrośnie, lub wykorzystanie ich do zakupu innych altcoinów, które według inwestorów mogą zyskać na wartości. Na rynku spot Bitcoin handlowcy kupują i sprzedają Bitcoin, a ich transakcje są rozliczane natychmiast. Mówiąc prościej, jest to rynek bazowy, na którym wymieniane są bitcoiny.

Kluczowe warunki:

Para handlowa:Para handlowa składa się z dwóch aktywów, w których handlowcy mogą wymieniać jeden składnik aktywów na drugi i odwrotnie. Przykładem jest para handlowa BTC/USD. Pierwszy wymieniony składnik aktywów nazywany jest walutą bazową, a drugi składnik aktywów nazywany jest walutą kwotowaną.

Księga zleceń: Księga zleceń to miejsce, w którym handlowcy mogą przeglądać aktualne oferty kupna lub sprzedaży aktywów. Na rynku aktywów cyfrowych księgi zamówień są stale aktualizowane. Oznacza to, że inwestorzy mogą w dowolnym momencie wykonać transakcję na arkuszu zleceń.

Handel marżą

Zasady obrotu depozytem zabezpieczającym ASD

- Oprocentowanie kredytu marżowego ASD jest naliczane i aktualizowane na koncie użytkownika co godzinę, w odróżnieniu od cyklu rozliczeniowego innych kredytów marżowych.

- W przypadku ASD dostępnego na Rachunku Margin, użytkownicy mogą subskrybować Produkt Inwestycyjny ASD na stronie Moje aktywa użytkownika - ASD. Dzienna dystrybucja zwrotu zostanie zaksięgowana na koncie zabezpieczającym użytkownika.

- Kwotę inwestycji ASD na Rachunku Pieniężnym można przenieść bezpośrednio na Rachunek Zabezpieczający. Kwota Inwestycyjna ASD na Rachunku Zabezpieczającym może być wykorzystana jako zabezpieczenie.

- Zmniejszenie wartości o 2,5% zostanie zastosowane do kwoty inwestycyjnej ASD, gdy zostanie ona wykorzystana jako zabezpieczenie transakcji z depozytem zabezpieczającym. Gdy limit inwestycyjny ASD spowoduje, że aktywa netto konta zabezpieczającego będą niższe niż efektywna minimalna marża, system odrzuci wniosek o subskrypcję produktu.

- Priorytet przymusowej likwidacji: ASD Dostępny przed limitem inwestycyjnym ASD. Po uruchomieniu wezwania do uzupełnienia depozytu zabezpieczającego zostanie przeprowadzona przymusowa likwidacja kwoty inwestycyjnej ASD i zostanie naliczona prowizja w wysokości 2,5%.

- Cena referencyjna przymusowej likwidacji ASD= Średnia średniej ceny ASD z ostatnich 15 minut. Średnia cena = (najlepsza oferta + najlepsza sprzedaż)/2

- Użytkownicy nie mogą dokonywać krótkich transakcji ASD, jeśli na rachunku pieniężnym lub rachunku zabezpieczającym znajduje się jakakolwiek kwota inwestycji ASD.

- Gdy na koncie użytkownika pojawi się ASD z umorzenia inwestycji, użytkownik może skrócić ASD.

- Dzienna dystrybucja zwrotu z Produktu inwestycyjnego ASD będzie księgowana na Rachunku Zabezpieczającym. Będzie służyć jako spłata każdej pożyczki USDT w tym czasie.

- Odsetki ASD zapłacone przez pożyczkę ASD zostaną uznane za konsumpcję.

Regulamin Karty Punktowej AscendEX

AscendEX uruchomił Kartę Punktową w celu wsparcia 50% zniżki na spłatę odsetek marży użytkowników.

Jak kupować karty punktowe

1. Użytkownicy mogą kupować karty punktowe na stronie handlu marżą (lewy róg) lub przejść do opcji Moje aktywa — Kup kartę punktową w celu zakupu.

2. Karta Punktowa jest sprzedawana za równowartość 5 USDT ASD każda. Cena karty jest aktualizowana co 5 minut na podstawie średniej ceny ASD z poprzedniej 1 godziny. Zakup zostaje zakończony po kliknięciu przycisku „Kup teraz”.

3. Po zużyciu tokenów ASD zostaną one przesłane pod określony adres w celu trwałej blokady.

Jak korzystać z kart punktowych

1. Każda karta punktowa jest warta 5 punktów, przy czym 1 punkt można wymienić na 1 UDST. Dokładność dziesiętna punktu jest zgodna z ceną pary handlowej USDT.

2. Odsetki będą zawsze płacone w pierwszej kolejności za pomocą kart punktowych, jeśli są dostępne.

3. Odsetki naliczone po zakupie otrzymują 50% rabatu przy płatności kartą punktową. Jednak taka zniżka nie ma zastosowania do istniejących odsetek.

4. Po sprzedaży Karty punktowe nie podlegają zwrotowi.

Jaka jest cena referencyjna

Aby złagodzić odchylenia cen spowodowane zmiennością rynku, AscendEX wykorzystuje złożoną cenę referencyjną do obliczenia wymaganego depozytu zabezpieczającego i przymusowej likwidacji. Cena referencyjna jest obliczana na podstawie średniej ceny ostatniej transakcji z następujących pięciu giełd – AscendEX, Binance, Huobi, OKEx i Poloniex, z odjęciem najwyższej i najniższej ceny.AscendEX zastrzega sobie prawo do aktualizacji źródeł cen bez uprzedzenia.

Zasady obrotu depozytem zabezpieczającym AscendEX

AscendEX Margin Trading to finansowy instrument pochodny wykorzystywany do obrotu gotówkowego. Korzystając z trybu Margin Trading, użytkownicy AscendEX mogą wykorzystać swoje zbywalne aktywa, aby osiągnąć potencjalnie wyższy zwrot z inwestycji. Jednak użytkownicy muszą również rozumieć i ponosić ryzyko potencjalnych strat związanych z handlem marżą.Handel z depozytem zabezpieczającym na AscendEX wymaga zabezpieczenia w celu wsparcia mechanizmu dźwigni, umożliwiając użytkownikom pożyczanie i spłacanie w dowolnym momencie podczas handlu z depozytem zabezpieczającym. Użytkownicy nie muszą ręcznie prosić o wypożyczenie lub zwrot. Gdy użytkownicy przenoszą swoje aktywa BTC, ETH, USDT, XRP itp. na swoje „konto zabezpieczające”, wszystkie salda kont mogą zostać wykorzystane jako zabezpieczenie.

1.Co to jest handel z depozytem zabezpieczającym?

Handel z depozytem zabezpieczającym to proces, w ramach którego użytkownicy pożyczają środki, aby handlować większą liczbą aktywów cyfrowych, niż normalnie byliby w stanie sobie pozwolić. Handel z marżą pozwala użytkownikom zwiększyć siłę nabywczą i potencjalnie osiągnąć wyższy zwrot. Jednak biorąc pod uwagę dużą zmienność rynku aktywów cyfrowych, użytkownicy mogą również ponieść znacznie większe straty przy użyciu dźwigni finansowej. Dlatego użytkownicy powinni w pełni zrozumieć ryzyko związane z handlem z depozytem zabezpieczającym przed otwarciem rachunku zabezpieczającego.

2.Rachunek

zabezpieczający Handel z depozytem zabezpieczającym AscendEX wymaga osobnego „Rachunku zabezpieczającego”. Użytkownicy mogą przenosić swoje aktywa ze swojego Rachunku pieniężnego na Rachunek zabezpieczający jako zabezpieczenie kredytu zabezpieczającego na stronie [Moje aktywa].

3. Pożyczka Marża

Po udanym transferze system platformy automatycznie zastosuje maksymalną dostępną dźwignię w oparciu o saldo „Margin Asset” użytkownika. Użytkownicy nie muszą prosić o pożyczkę marżową.

Kiedy pozycja handlowa z depozytem zabezpieczającym przekracza Aktywa z depozytem zabezpieczającym, część przekraczająca będzie stanowić kredyt zabezpieczający. Pozycja handlowa użytkownika z depozytem zabezpieczającym musi mieścić się w określonej maksymalnej sile transakcyjnej (limit).

Na przykład:

Zlecenie użytkownika zostanie odrzucone, gdy całkowita pożyczka przekroczy Maksymalny limit pożyczki na koncie. Kod błędu jest wyświetlany w sekcji Otwarte zlecenie/Historia zamówień na stronie handlowej jako „Za mało do pożyczenia”. W rezultacie użytkownicy nie będą mogli pożyczyć więcej, dopóki nie spłacą i nie zmniejszą niespłaconej pożyczki w ramach maksymalnego limitu pożyczki.

4. Interesy Margin Loan

Użytkownicy mogą spłacać swoją pożyczkę tylko pożyczonym tokenem. Odsetki od pożyczek zabezpieczających są obliczane i aktualizowane na stronie rachunków użytkowników co 8 godzin o godzinie 8:00 UTC, 16:00 UTC i 24:00 UTC. Należy pamiętać, że każdy okres przetrzymania krótszy niż 8 godzin będzie liczony jako okres 8 godzin. Żadne odsetki nie będą brane pod uwagę, gdy czynności zaciągania i spłacania zostaną zakończone przed aktualizacją kolejnej pożyczki zabezpieczającej.

Zasady kart punktowych

5. Spłata

pożyczki AscendEX umożliwia użytkownikom spłatę pożyczki poprzez dokonanie transakcji aktywami z ich Rachunku zabezpieczającego lub przeniesienie większej ilości aktywów z Rachunku pieniężnego. Maksymalna moc handlowa zostanie zaktualizowana po spłacie.

Przykład:

Gdy użytkownik przeleje 1 BTC na konto zabezpieczające, a aktualna dźwignia finansowa jest 25-krotna, maksymalna moc handlowa wynosi 25 BTC.

Zakładając przy cenie 1 BTC = 10 000 USDT, zakup dodatkowych 24 BTC ze sprzedażą 240 000 USDT skutkuje pożyczką (pożyczonym aktywem) w wysokości 240 000 USDT. Użytkownik może spłacić pożyczkę wraz z odsetkami, dokonując przelewu z Rachunku Pieniężnego lub sprzedając BTC.

Dokonaj przelewu:

Użytkownicy mogą przelać 240 000 USDT (plus naliczone odsetki) z rachunku pieniężnego, aby spłacić pożyczkę. Maksymalna moc handlowa odpowiednio wzrośnie.

Dokonaj transakcji:

Użytkownicy mogą sprzedać 24 BTC (plus odpowiednie należne odsetki) poprzez transakcje z depozytem zabezpieczającym, a wpływy ze sprzedaży zostaną automatycznie odliczone jako spłata pożyczki od pożyczonych aktywów. Maksymalna moc handlowa odpowiednio wzrośnie.

Uwaga: Część odsetkowa zostanie spłacona przed terminem spłaty pożyczki.

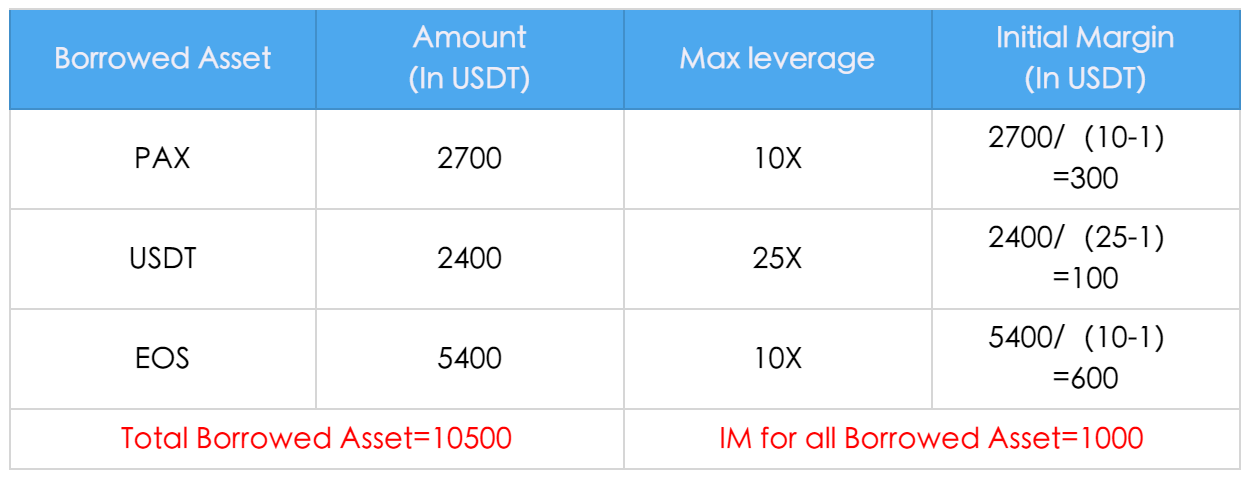

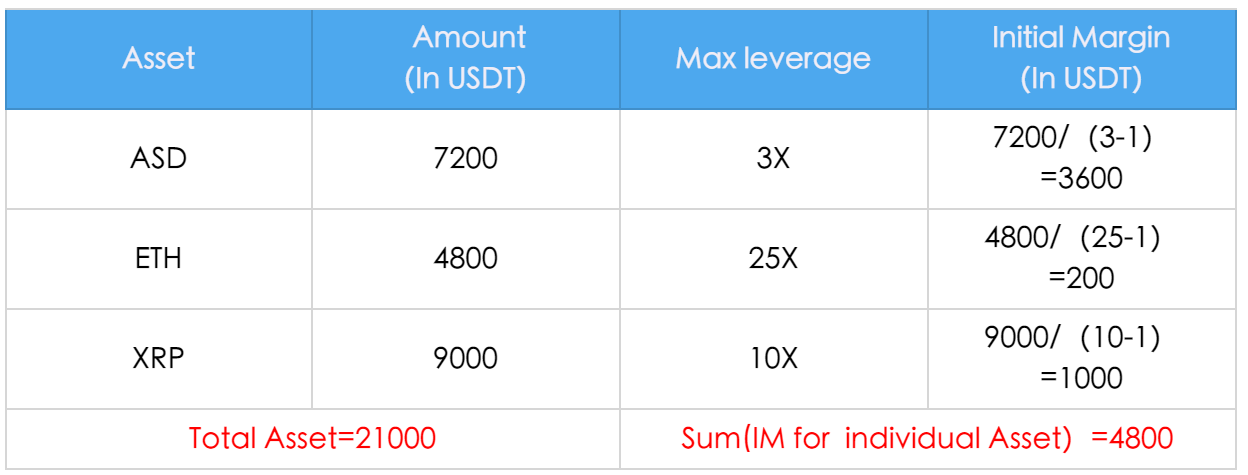

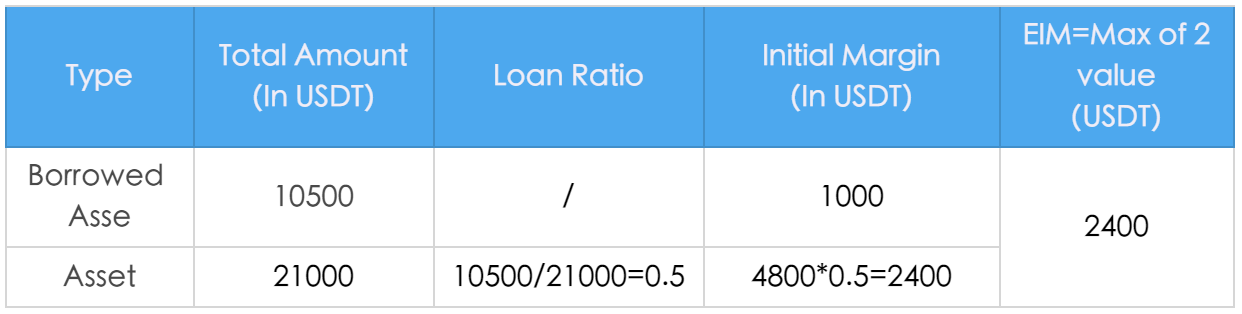

6. Obliczanie wymaganego depozytu zabezpieczającego i likwidacja

W handlu z depozytem zabezpieczającym początkowy depozyt zabezpieczający („IM”) zostanie najpierw obliczony oddzielnie dla pożyczonych aktywów użytkownika, aktywów użytkownika i ogólnych kont użytkowników. Wtedy najwyższa wartość ze wszystkich zostanie wykorzystana do efektywnego depozytu początkowego (EIM) dla konta. IM jest przeliczany na wartość USDT na podstawie aktualnej dostępnej ceny rynkowej.

EIM dla konta = Maksymalna wartość (IM dla wszystkich pożyczonych aktywów, IM dla wszystkich aktywów, IM dla rachunku)

dla poszczególnych pożyczonych aktywów = (pożyczone aktywa + należne odsetki)/ (maksymalna dźwignia finansowa dla aktywów-1)

dla wszystkie pożyczone aktywa = suma (IM dla poszczególnych pożyczonych aktywów)

IM dla poszczególnych aktywów = aktywa / (maksymalna dźwignia finansowa dla aktywów -1)

IM dla aktywów ogółem = suma wszystkich (IM dla poszczególnych aktywów) *

(Całkowite pożyczone aktywa + całkowite należne odsetki) / Całkowite aktywa

IM dla rachunku = (Całkowite pożyczone aktywa + całkowite należne odsetki) / (Maksymalna dźwignia finansowa dla konta -1)

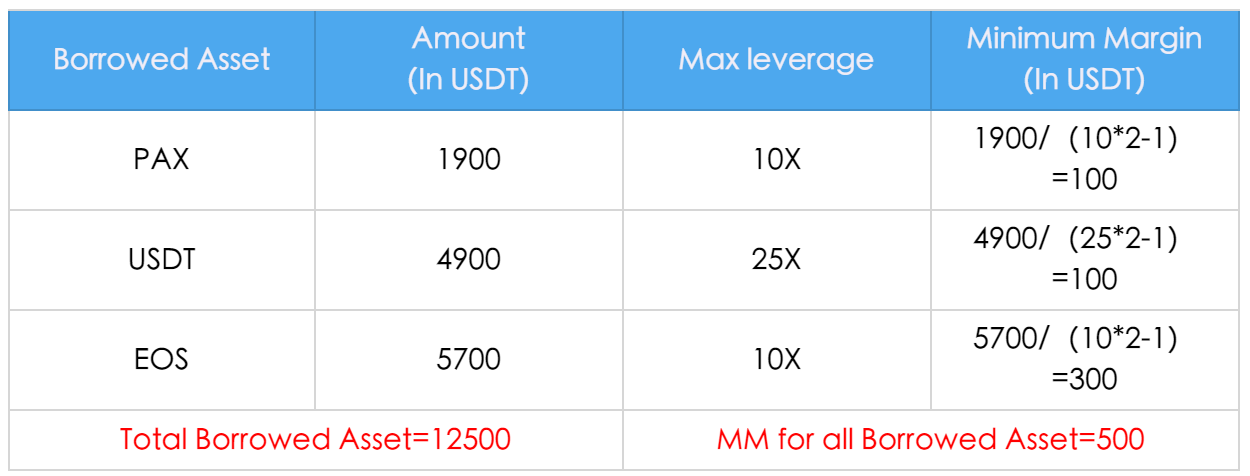

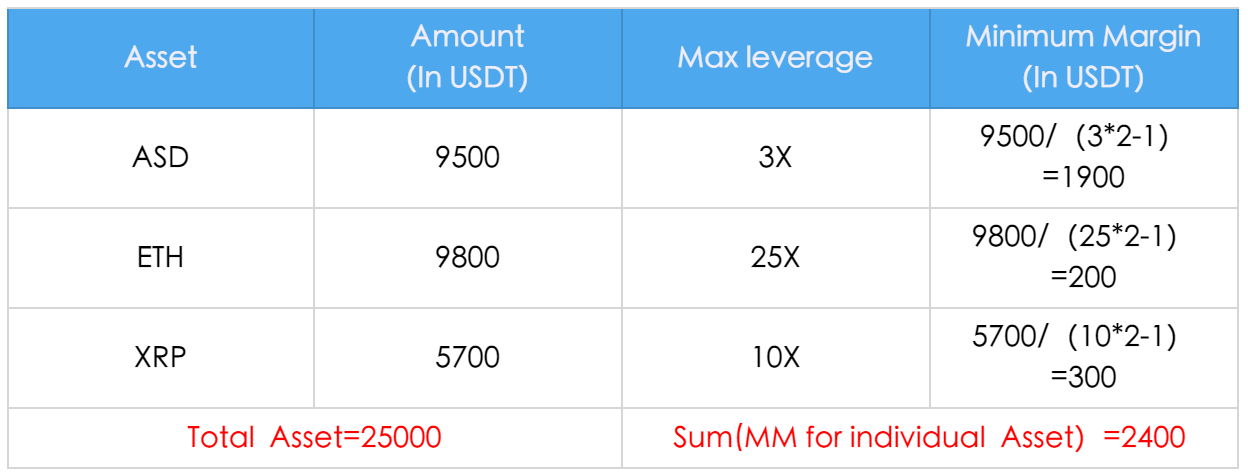

Przykład:

Pozycja użytkownika jest pokazana poniżej:

W związku z tym Efektywna Początkowa Depozyt Zabezpieczający dla rachunku jest obliczana w następujący sposób:

Uwaga:

Dla celów ilustracyjnych, Należne Odsetki są ustawione na 0 w powyższym przykładzie.

Gdy bieżące aktywa netto konta zabezpieczającego są niższe niż EIM, użytkownicy nie mogą pożyczyć więcej środków.

Gdy bieżące aktywa netto konta zabezpieczającego przekraczają EIM, użytkownicy mogą składać nowe zamówienia. Jednak system obliczy wpływ nowego zamówienia na aktywa netto konta zabezpieczającego na podstawie ceny zamówienia. Jeśli nowo złożone zlecenie spowoduje, że nowe aktywa netto konta zabezpieczającego spadną poniżej nowego EIM, nowe zlecenie zostanie odrzucone.

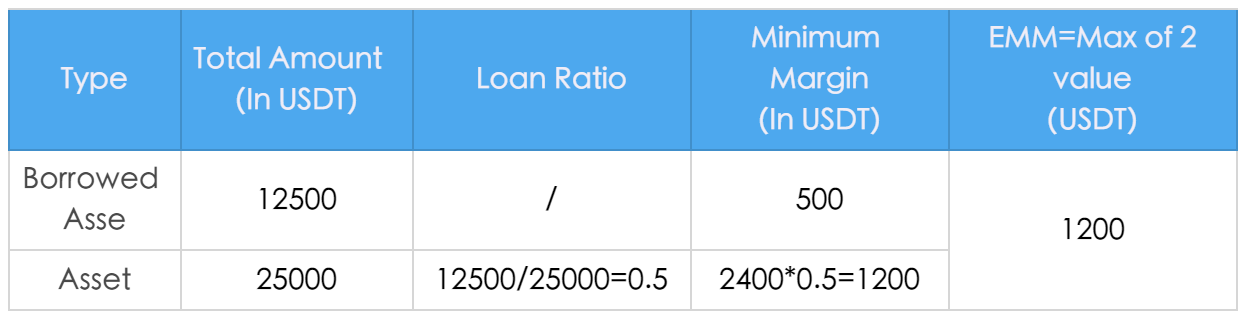

Aktualizacja efektywnej minimalnej marży (EMM) dla konta

Minimalny depozyt zabezpieczający (MM) zostanie najpierw obliczony dla pożyczonych aktywów i aktywów użytkownika. Większa z tych dwóch wartości zostanie wykorzystana do efektywnego minimalnego depozytu zabezpieczającego dla konta. MM jest przeliczane na wartość USDT na podstawie dostępnej ceny rynkowej.

EMM dla rachunku = maksymalna wartość (MM dla wszystkich pożyczonych aktywów, MM dla wszystkich aktywów)

MM dla poszczególnych pożyczonych aktywów = (pożyczone aktywa + należne odsetki)/ (maks. dźwignia finansowa dla aktywów*2 -1)

MM dla wszystkich pożyczonych aktywów = suma (MM dla poszczególnych pożyczonych aktywów)

MM dla poszczególnych aktywów = aktywa / (maksymalna dźwignia finansowa dla aktywów *2 -1)

MM dla aktywów ogółem = suma (MM dla poszczególnych aktywów) * współczynnik

pożyczki Aktywa + Całkowite należne odsetki) / Całkowite aktywa

Poniżej przedstawiono przykładową pozycję użytkownika: W

związku z tym efektywny minimalny depozyt zabezpieczający dla rachunku jest obliczany w następujący sposób:

Zasady dla otwartych zleceń

Otwarte zlecenie handlu z depozytem zabezpieczającym doprowadzi do zwiększenia pożyczonych aktywów jeszcze przed wykonaniem zlecenia. Nie wpłynie to jednak na aktywa netto.

Uwaga :

Dla celów ilustracyjnych Należne odsetki są ustawione na 0 w powyższym przykładzie.

Zasady postępowania likwidacyjnego pozostają bez zmian. Gdy stopa amortyzacji osiągnie 100%, konto depozytowe użytkownika zostanie natychmiast poddane przymusowej likwidacji.

Stopa amortyzacji = aktywa netto konta zabezpieczającego / efektywna minimalna marża dla rachunku.

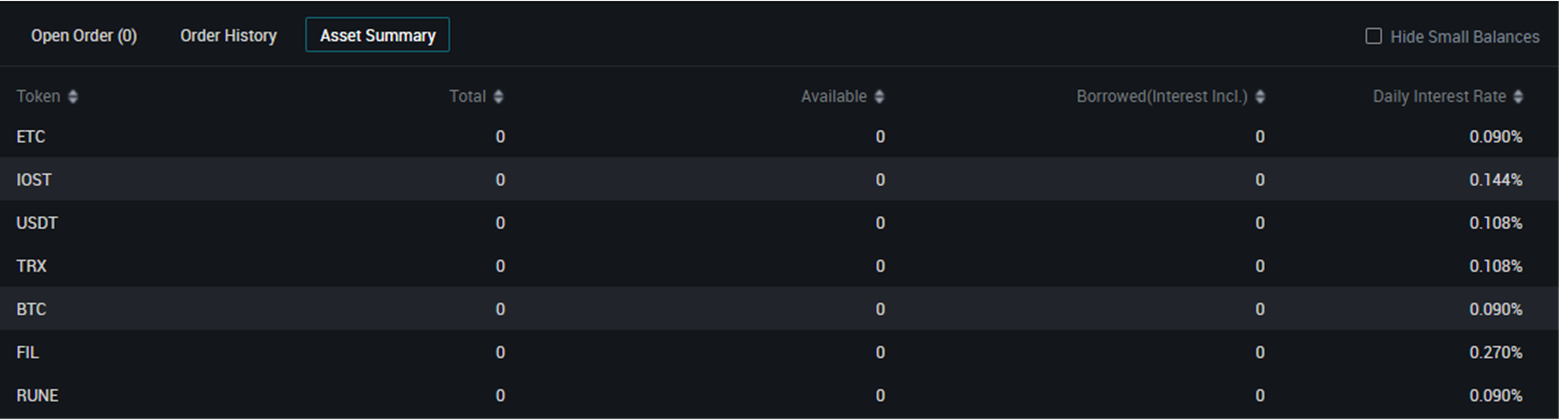

Obliczanie całkowitej kwoty pożyczonych aktywów i aktywów

W sekcji Podsumowanie pożyczki na stronie transakcji z depozytem zabezpieczającym saldo i kwota pożyczki są wyświetlane według aktywów.

Całkowita kwota aktywów = Suma salda wszystkich aktywów przeliczona na równowartość USDT na podstawie ceny rynkowej

Całkowita kwota pożyczonych aktywów = Suma kwoty pożyczki dla wszystkich aktywów przeliczona na równowartość USDT na podstawie ceny rynkowej.

Bieżący wskaźnik marży = aktywa ogółem / aktywa netto (czyli aktywa ogółem – aktywa pożyczone – należne odsetki)

Poduszka = aktywa netto/minimalna wymagana marża.

Wezwanie do uzupełnienia depozytu zabezpieczającego: Gdy poduszka osiągnie 120%, użytkownik otrzyma wezwanie do uzupełnienia depozytu pocztą elektroniczną.

Likwidacja: Kiedy amortyzacja osiągnie 100%, konto depozytowe użytkownika może zostać zlikwidowane.

7.Cena

referencyjna procesu likwidacji

W celu złagodzenia odchyleń cen spowodowanych zmiennością rynku, AscendEX wykorzystuje złożoną cenę referencyjną do obliczenia wymaganego depozytu zabezpieczającego i przymusowej likwidacji. Cena referencyjna jest obliczana na podstawie średniej ostatniej ceny transakcji z następujących pięciu giełd (w zależności od dostępności w momencie obliczania) – AscendEX, Binance, Huobi, OKEx i Poloniex oraz usuwając najwyższą i najniższą cenę.

AscendEX zastrzega sobie prawo do aktualizacji źródeł cen bez uprzedzenia.

Przegląd procesu

- Gdy bufor rachunku zabezpieczającego osiągnie wartość 1,0, system przeprowadzi przymusową likwidację, czyli wykonanie pozycji przymusowej likwidacji na rynku wtórnym;

- Jeżeli poduszka rachunku zabezpieczającego osiągnie poziom 0,7 podczas przymusowej likwidacji lub poduszka nadal będzie poniżej 1,0 po wykonaniu pozycji w przymusowej likwidacji, pozycja zostanie sprzedana BLP;

- Wszystkie funkcje zostaną automatycznie wznowione dla rachunku zabezpieczającego po sprzedaży pozycji do BLP i realizacji, czyli saldo rachunku nie jest ujemne.

8. Transfer środków

Kiedy Aktywa Netto użytkownika są większe niż 1,5-krotność Depozytu Początkowego, użytkownik może przenieść aktywa ze swojego Rachunku Depozytowego na Rachunek Pieniężny, o ile Aktywa Netto pozostają wyższe lub równe 1,5-krotności Depozytu Początkowego .

9. Przypomnienie o ryzyku

Podczas gdy handel z depozytem zabezpieczającym może zwiększyć siłę nabywczą w celu uzyskania wyższego potencjalnego zysku przy użyciu dźwigni finansowej, może również zwiększyć stratę handlową, jeśli cena zmieni się na niekorzyść użytkownika. Dlatego użytkownik powinien ograniczyć korzystanie z handlu z wysokimi marżami, aby zmniejszyć ryzyko likwidacji i jeszcze większych strat finansowych.

10.Scenariusze przypadków

Jak handlować na marży, gdy cena rośnie? Oto przykład BTC/USDT z dźwignią 3x.

Jeśli spodziewasz się, że cena BTC wzrośnie z 10 000 USDT do 20 000 USDT, możesz pożyczyć maksymalnie 20 000 USDT od AscendEX z kapitałem 10 000 USDT. Przy cenie 1 BTC = 10 000 USDT możesz kupić 25 BTC, a następnie sprzedać je, gdy cena podwoi się. W takim przypadku Twój zysk wyniósłby:

25*20 000 – 10 000 (marża kapitałowa) – 240 000 (pożyczka) = 250 000 USDT

Bez depozytu zabezpieczającego zrealizowałbyś jedynie zysk PL w wysokości 10 000 USDT. Dla porównania, handel marżą z 25-krotną dźwignią zwiększa zysk 25-krotnie.

Jak handlować na marży, gdy cena spada? Oto przykład BTC/USDT z dźwignią 3x:

Jeśli spodziewasz się, że cena BTC spadnie z 20 000 USDT do 10 000 USDT, możesz pożyczyć maksymalnie 24 BTC od AscendEX z kapitałem 1BTC. Przy cenie 1 BTC = 20 000 USDT możesz sprzedać 25 BTC, a następnie odkupić je, gdy cena spadnie o 50%. W tym przypadku Twój zysk wyniósłby:

25*20 000 – 25*10 000= 250 000 USDT

Bez możliwości handlu na marży nie byłbyś w stanie zająć pozycji krótkiej tokena w oczekiwaniu na spadek ceny.

Lewarowane Tokeny

Czym są tokeny lewarowane?

Każdy lewarowany token posiada pozycję w kontraktach futures. Cena tokena będzie miała tendencję do śledzenia ceny posiadanych przez niego pozycji bazowych.

Nasze tokeny BULL zapewniają około 3-krotny zwrot, a tokeny BEAR około -3-krotny zwrot.

Jak je kupować i sprzedawać?

Możesz handlować lewarowanymi tokenami na rynkach spot FTX. Przejdź do strony z tokenami i kliknij na wymianę na token, który chcesz.Możesz także przejść do swojego portfela i kliknąć KONWERTUJ. Nie ma za to opłaty, ale cena będzie uzależniona od warunków rynkowych.

Jak wpłacać i wypłacać tokeny?

Tokeny są tokenami ERC20. Możesz wpłacać i wypłacać je ze strony portfela do dowolnego portfela ETH.Rebalanse i zwroty

Lewarowane tokeny odnawiają się raz dziennie i za każdym razem, gdy zostaną 4x lewarowane.Ze względu na codzienne przywracanie równowagi, lewarowane tokeny zmniejszają ryzyko, gdy przegrywają, i reinwestują zyski, gdy wygrywają.

W ten sposób każdego dnia token +3x BULL będzie poruszał się około 3 razy więcej niż instrument bazowy. Ze względu na rebalanse tokeny lewarowane będą osiągać lepsze wyniki niż instrumenty bazowe w dłuższych okresach, jeśli rynki wykażą dynamikę (tj. kolejne dni mają dodatnią korelację), i będą osiągać gorsze wyniki, jeśli rynki wykazują średni powrót (tj. kolejne dni mają ujemną korelację).

Jako przykład, porównując BULL z BTC o długości 3x:

| Dzienne ceny BTC | BTC | 3x BTC | BTCBULL |

| 10k, 11k, 10k | 0% | 0% | -5,45% |

| 10 tys., 11 tys., 12,1 tys | 21%% | 63% | 69% |

| 10k, 9,5k, 9k | -10% | -30% | -28,4% |

Jak je tworzyć i wykorzystywać?

Możesz użyć USD do stworzenia dowolnego tokena i możesz wymienić dowolny z tokenów z powrotem na USD.Wykupy są gotówkowe — zamiast dostarczania bazowych pozycji w kontraktach futures, otrzymujesz USD równe ich wartości rynkowej. Podobnie wysyłasz USD równe wartości rynkowej pozycji, które posiada token, zamiast dostarczać same pozycje futures.

Aby je utworzyć lub wymienić, przejdź do pulpitu nawigacyjnego tokenów lewarowanych i kliknij token, który chcesz utworzyć/zrealizować.

Jakie są ich opłaty?

Utworzenie lub wykorzystanie tokena kosztuje 0,10%. Tokeny pobierają również dzienną opłatę za zarządzanie w wysokości 0,03%.Jeśli handlujesz na rynkach spot, zamiast tego zapłacisz takie same opłaty za wymianę, jak na wszystkich innych rynkach.

Jakie tokeny ma ta platforma?

Wykorzystuje tokeny oparte na kontraktach futures notowanych na tej platformie. Obecnie zawiera lewarowane tokeny -1, -3 i +3 na wszystko, co wiąże się z przyszłością. Aby uzyskać więcej informacji, zobacz tutaj.Czy to możliwe, że BYK/NIEDŹWIEDŹ poruszają się w tym samym kierunku?

Tak, może być zarówno dodatnia, jak i ujemna, w zależności od zmienności rynku. Więcej informacji na temat mechanizmu ustalania cen można znaleźć tutaj.

Dlaczego warto używać tokenów lewarowanych?

Istnieją trzy powody, dla których warto używać tokenów lewarowanych.Zarządzanie

tokenami lewarowanymi ryzykiem automatycznie reinwestuje zyski w aktywa bazowe; więc jeśli twoja lewarowana pozycja tokena przynosi pieniądze, tokeny automatycznie postawią z nią 3x lewarowane pozycje.

I odwrotnie, lewarowane tokeny automatycznie zmniejszą ryzyko, jeśli stracą pieniądze. Jeśli założysz 3x długą pozycję ETH iw ciągu miesiąca ETH spadnie o 33%, Twoja pozycja zostanie zlikwidowana i nic Ci nie zostanie. Ale jeśli zamiast tego kupisz ETHBULL, lewarowany token automatycznie sprzeda część swojego ETH, gdy rynki spadną - prawdopodobnie unikając likwidacji, tak że nadal mają aktywa nawet po 33% spadku.

Zarządzanie marżą

Możesz kupić lewarowane tokeny, tak jak zwykłe tokeny ERC20 na rynku spot. Nie ma potrzeby zarządzania zabezpieczeniami, marżą, cenami likwidacyjnymi ani niczym podobnym; po prostu wydajesz 10 000 $ na ETHBULL i masz 3x lewarowaną długą monetę.

Tokeny ERC20 Tokeny

lewarowane to tokeny ERC20. Oznacza to, że — w przeciwieństwie do pozycji zabezpieczających — możesz je wypłacić ze swojego konta! Idziesz do swojego portfela i wysyłasz lewarowane tokeny do dowolnego portfela ETH. Oznacza to, że możesz przechowywać własne lewarowane tokeny; oznacza to również, że możesz wysłać je na inne platformy, które wymieniają lewarowane tokeny, takie jak Gopax.

Jak działają tokeny lewarowane?

Każdy lewarowany token uzyskuje swoją akcję cenową poprzez obrót kontraktami futures FTX perpetual futures. Załóżmy na przykład, że chcesz stworzyć ETHBULL o wartości 10 000 USD. Aby to zrobić, wysyłasz 10 000 USD, a konto ETHBULL na FTX kupuje wieczyste kontrakty terminowe ETH o wartości 30 000 USD. Zatem ETHBULL ma teraz 3-krotną długość ETH.

Możesz także wymienić lewarowane tokeny na ich wartość aktywów netto. Aby to zrobić, możesz wysłać swoje 10 000 $ ETHBULL z powrotem do FTX i wymienić je. Spowoduje to zniszczenie żetonu; spowodować, że konto ETHBULL odsprzedaje kontrakty futures o wartości 30 000 USD; i zasil swoje konto kwotą 10 000 USD.

Ten mechanizm tworzenia i wykupu jest tym, co ostatecznie wymusza, aby lewarowane tokeny były warte tego, co powinny.

W jaki sposób lewarowane tokeny równoważą się?

Codziennie o godzinie 00:02:00 UTC tokeny lewarowane są ponownie równoważone. Oznacza to, że każdy lewarowany token handluje na FTX, aby ponownie osiągnąć docelową dźwignię.

Załóżmy na przykład, że obecne zasoby ETHBULL wynoszą -20 000 USD i + 150 ETH za token, a cena ETH wynosi 210 USD. ETHBULL ma wartość aktywów netto (-20 000 USD + 150*210 USD) = 11 500 USD na token i ekspozycję na ETH 150*210 USD = 31 500 USD na token. Tak więc jego dźwignia wynosi 2,74x, więc musi kupić więcej ETH, aby powrócić do dźwigni 3x, i zrobi to o 00:02:00 UTC.

W ten sposób każdego dnia każdy token dźwigni reinwestuje zyski, jeśli zarobił. Jeśli stracił pieniądze, sprzedaje część swojej pozycji, zmniejszając dźwignię z powrotem do 3x, aby uniknąć ryzyka likwidacji.

Ponadto każdy token ponownie zrównoważy się, jeśli ruch w ciągu dnia spowoduje, że jego dźwignia będzie o 33% wyższa niż docelowa. Więc jeśli rynki spadną na tyle, że token BULL będzie lewarowany 4x, nastąpi ponowne zrównoważenie. Odpowiada to ruchom rynku o około 11,15% dla tokenów BULL, 6,7% dla tokenów BEAR i 30% dla tokenów HEDGE.

Oznacza to, że lewarowane tokeny mogą dawać nawet 3-krotną dźwignię bez większego ryzyka likwidacji. Zlikwidowanie tokena z 3-krotną dźwignią wymagałoby 33% ruchu rynkowego, ale token generalnie zrównoważy się w ramach ruchu rynkowego o 6-12%, zmniejszając jego ryzyko i powracając do 3-krotnej lewarowanej.

Konkretnie, sposób przeprowadzania rebalansowania jest następujący:

1. FTX okresowo monitoruje lewarowanie LT. Jeśli jakakolwiek dźwignia LT przekroczy wielkość 4x, spowoduje to ponowne zrównoważenie tego LT.

2. Po uruchomieniu przywracania równowagi, FTX oblicza liczbę jednostek instrumentu bazowego, które LT musi kupić/sprzedać, aby powrócić do 3-krotnej dźwigni finansowej, zgodnie z cenami w tym czasie.

To jest Formuła:

2. Po uruchomieniu przywracania równowagi, FTX oblicza liczbę jednostek instrumentu bazowego, które LT musi kupić/sprzedać, aby powrócić do 3-krotnej dźwigni finansowej, zgodnie z cenami w tym czasie.

To jest Formuła:

A. Pozycja pożądana (DP): [Dźwignia docelowa] * NAV / [cena znaku bazowego]

B. Bieżąca pozycja (CP): bieżące zasoby na token instrumentu bazowego

C. Wielkość rebalansu: (DP - CP) * [pozostałe tokeny LT ]

B. Bieżąca pozycja (CP): bieżące zasoby na token instrumentu bazowego

C. Wielkość rebalansu: (DP - CP) * [pozostałe tokeny LT ]

3. Następnie FTX wysyła zlecenia w powiązanym arkuszu zleceń futures FTX w celu ponownego zbilansowania (np. ETH-PERP dla ETHBULL/ETHBEAR). Wysyła maksymalnie 4 miliony dolarów zamówień na 10 sekund, dopóki nie wyśle pożądanego całkowitego rozmiaru. Są to wszystkie normalne, publiczne MKOl, które handlują w stosunku do dominujących ofert kupna/sprzedaży w arkuszu zleceń w danym czasie.

4. Zwróć uwagę, że ignoruje to różnicę między ceną bazową w momencie uruchomienia ponownego zrównoważenia i kiedy to nastąpi; ignoruje opłaty; i mogą zawierać błędy zaokrągleń.

Oznacza to, że lewarowane tokeny mogą dawać nawet 3-krotną dźwignię bez większego ryzyka likwidacji. Zlikwidowanie tokena z 3-krotną dźwignią wymagałoby 33% ruchu rynkowego, ale token zrównoważy się przy 10% ruchu rynkowym, zmniejszając ryzyko i powracając do 3-krotnej lewaracji.

Jaka jest wydajność tokenów lewarowanych?

Daily Move

Każdego dnia lewarowane tokeny będą miały swoją docelową wydajność; więc na przykład każdego dnia (od 00:02:00 UTC do 00:02:00 UTC następnego dnia) ETHBULL będzie poruszał się 3x więcej niż ETH.

Wiele dni

Jednak w dłuższych okresach lewarowane tokeny będą działać inaczej niż statyczna pozycja 3x.

Załóżmy na przykład, że ETH zaczyna się od 200 USD, następnie wzrasta do 210 USD w pierwszym dniu, a następnie do 220 USD w drugim dniu. ETH wzrósł o 10% (220/200 - 1), więc pozycja ETH z 3-krotną dźwignią wzrosłaby o 30%. Ale zamiast tego ETHBULL wzrósł o 15%, a następnie o 14,3%. Pierwszego dnia ETHBULL wzrósł o te same 15%. Potem ponownie się zbilansował, kupując więcej ETH; a drugiego dnia wzrosła o 14,3% swojej nowej, wyższej ceny, podczas gdy pozycja długa 3x wzrosłaby o kolejne 15% pierwotnej ceny ETH o wartości 200 USD. Tak więc w ciągu tego 2-dniowego odcinka pozycja 3x wzrosła o 15% + 15% = 30%, ale ETHBULL wzrosła o 15% w stosunku do pierwotnej ceny plus 14,3% nowej ceny — czyli faktycznie wzrosła o 31,4%.

Ta różnica wynika z tego, że złożony wzrost nowej ceny różni się od wzrostu o 30% w stosunku do pierwotnej ceny. Jeśli dwukrotnie przesuniesz się w górę, drugi ruch o 14,3% dotyczy nowej, wyższej ceny - a więc w rzeczywistości jest to wzrost o 16,4% w stosunku do pierwotnej, niższej ceny. Innymi słowy, Twoje zyski składają się z lewarowanych tokenów.

Czasy równoważenia

Wydajność lewarowanych tokenów będzie 3 razy większa niż wydajność bazowa, jeśli mierzysz od ostatniego czasu ponownego zrównoważenia. Ogólnie rzecz biorąc, lewarowane tokeny równoważą się codziennie o godzinie 00:02:00 UTC. Oznacza to, że ostatnie 24-godzinne ruchy mogą nie być dokładnie 3-krotnością podstawowej wydajności, a raczej ruchy od północy UTC. Ponadto tokeny lewarowane, które są nadmiernie lewarowane, ponownie równoważą się, gdy ich dźwignia osiągnie 33% wyższy niż cel. Dzieje się tak mniej więcej wtedy, gdy aktywa bazowe przesuną się o 10% dla tokenów BULL/BEAR i 30% dla tokenów HEDGE. Tak więc w rzeczywistości wydajność tokena dźwigni będzie 3-krotnością aktywa bazowego od ostatniego ruchu aktywów o 10% tego dnia, jeśli nastąpił duży ruch i token przegrał z nim, a od północy UTC, jeśli nie było.

Formuła

Jeśli ruch aktywów bazowych w dniach 1, 2 i 3 wynosi M1, M2 i M3, to wzór na wzrost ceny 3x lewarowanego tokena jest następujący:

Nowa cena = Stara cena * (1 + 3*M1) * (1 + 3*M2) * (1 + 3*M3) Zmiana

ceny w % = Nowa cena / Stara cena - 1 = (1 + 3*M1) * (1 + 3*M2) * (1 + 3* M3) - 1

Kiedy tokeny lewarowane mają się dobrze?

Oczywiście tokeny BULL mają się dobrze, gdy ceny rosną, a tokeny BEAR dobrze sobie radzą, gdy ceny spadają. Ale jak mają się one do normalnych pozycji zabezpieczających? Kiedy BULL radzi sobie lepiej niż pozycja lewarowana +3x, a kiedy gorzej?Reinwestowanie zysków

Lewarowane tokeny reinwestują swoje zyski. Oznacza to, że jeśli mają dodatnie PnL, zwiększą rozmiar swojej pozycji. Tak więc, porównując ETHBULL z pozycją +3x ETH: jeśli ETH wzrośnie jednego dnia, a następnego znów wzrośnie, ETHBULL poradzi sobie lepiej niż +3x ETH, ponieważ ponownie zainwestował zyski z pierwszego dnia z powrotem w ETH. Jeśli jednak ETH wzrośnie, a następnie spadnie z powrotem, ETHBULL zrobi gorzej, ponieważ zwiększył swoją ekspozycję.

Zmniejszanie ryzyka

Tokeny lewarowane zmniejszają ryzyko, jeśli mają ujemny PnL, aby uniknąć likwidacji. Tak więc, jeśli mają ujemne PnL, zmniejszą rozmiar swojej pozycji. Porównując ponownie ETHBULL z pozycją +3x ETH: jeśli ETH spadnie jednego dnia, a następnego znowu spadnie, ETHBULL poradzi sobie lepiej niż +3x ETH: po pierwszej stracie ETHBULL sprzedał część swojego ETH, aby powrócić do dźwigni 3x, natomiast efektywna pozycja +3x stała się jeszcze bardziej lewarowana. Jeśli jednak ETH spadnie, a następnie ponownie wzrośnie, ETHBULL zrobi gorzej: zmniejszył część swojej ekspozycji na ETH po pierwszej stracie, a więc mniej skorzystał z ożywienia.

Przykład

Jako przykład, porównanie ETHBULL z ETH o długości 3x:

| Dzienne ceny ETH | ETH | 3x ETH | ETHBULL |

| 200, 210, 220 | 10% | 30% | 31,4% |

| 200, 210, 200 | 0% | 0% | -1,4% |

| 200, 190, 180 | -10% | -30% | -28,4% |

Podsumowanie

W powyższych przypadkach lewarowane tokeny radzą sobie dobrze – lub przynajmniej lepiej niż pozycja depozytu zabezpieczającego, która rozpoczyna się w tej samej wielkości – gdy rynki mają rozpęd. Jednak radzą sobie gorzej niż pozycja marginesu, gdy rynki wracają do średniej.

Powszechnym nieporozumieniem jest to, że tokeny lewarowane są narażone na zmienność lub gamma. Lewarowane tokeny radzą sobie dobrze, jeśli rynki poruszają się dużo w górę, a następnie dużo bardziej w górę, i źle, jeśli rynki dużo się poruszają, a następnie dużo spadają, z których oba charakteryzują się dużą zmiennością. Prawdziwa ekspozycja, jaką mają, to przede wszystkim kierunek cen, a po drugie dynamika.

Handluj BULL/BEAR

BULL- BEAR

ETHBULL - ETHBEAR

Jak kupować/sprzedawać tokeny lewarowane?

Można to zrobić na wiele sposobów.Rynki spot (zalecane)

Najłatwiejszym sposobem zakupu lewarowanego tokena jest rynek spot. Na przykład możesz przejść do rynku kasowego ETHBULL/USD i kupić lub odsprzedać ETHBULL. Możesz znaleźć lewarowany rynek spot tokenów, przechodząc do strony tokenów i klikając nazwę; lub klikając bazową przyszłość na górnym pasku, a następnie nazwę rynku.

Konwertuj

Możesz także kupować lub sprzedawać lewarowane tokeny bezpośrednio ze strony swojego portfela, korzystając z funkcji KONWERTUJ. Jeśli znajdziesz token i klikniesz KONWERTUJ po prawej stronie ekranu, zobaczysz okno dialogowe, w którym możesz łatwo zamienić dowolne monety na AscendEX na lewarowany token.

Stworzenie/Odkupienie

Na koniec możesz tworzyć lub wymieniać tokeny lewarowane. Nie jest to zalecane, chyba że przeczytałeś całą dokumentację dotyczącą lewarowanych tokenów. Tworzenie lub wykup tokenów lewarowanych będzie miało wpływ na rynek i nie będziesz wiedział, jaką cenę ostatecznie uzyskasz, dopóki nie utworzysz lub nie odkupisz tokenów. Zamiast tego zalecamy korzystanie z rynków spot.

Możesz utworzyć lub zrealizować lewarowany token, przechodząc do strony tokenów i klikając więcej informacji. Jeśli utworzysz ETHBULL za 10 000 USD, wyśle to zlecenie rynkowe kupna ETH-PERP za 30 000 USD, obliczy zapłaconą cenę, a następnie obciąży Cię tą kwotą; następnie zasili Twoje konto odpowiednią kwotą ETHBULL.