AscendEX Întrebări frecvente - AscendEX Romania - AscendEX România

Comercial

Ce este un ordin limită/piață

Ordin

limită Un ordin limită este un ordin de cumpărare sau vânzare la un anumit preț sau mai bun. Se introduce atât cu dimensiunea comenzii, cât și cu prețul comenzii.

Ordin de piață

Un ordin de piață este un ordin de cumpărare sau vânzare imediată la cel mai bun preț disponibil. Este introdus doar cu dimensiunea comenzii.

Ordinul de piață va fi plasat ca ordin limită pe carte cu 10% guler de preț. Aceasta înseamnă că ordinul de piață (întreg sau parțial) va fi executat dacă cotația în timp real se află în deviația de 10% de la prețul pieței atunci când este plasat ordinul. Porțiunea necompletată a ordinului de piață va fi anulată.

Limitare Restricție de preț

1. Ordin limită

Pentru un ordin limită de vânzare, ordinul va fi respins dacă prețul limită este mai mare de două ori sau mai mic de jumătate din cel mai bun preț de ofertă.

Pentru un ordin de cumpărare limită, ordinul va fi respins dacă prețul limită este mai mare de două ori sau mai mic decât

jumătate din cel mai bun preț cerut.

De exemplu:

presupunând că cel mai bun preț curent al BTC este de 20.000 USDT, pentru un ordin cu limită de vânzare, prețul comenzii nu poate fi mai mare de 40.000 USDT sau mai mic de 10.000 USDT. În caz contrar, comanda va fi respinsă.

2. Ordin Stop-Limit

A. Pentru un ordin stop-limit de cumpărare, trebuie îndeplinite următoarele cerințe:

a. Preț stop ≥preț curent de piață

b. Prețul limită nu poate fi mai mare de două ori sau mai mic de jumătate din prețul stop.

În caz contrar, ordinul va fi respins

. B. Pentru un ordin cu limită de oprire a vânzării, trebuie îndeplinite următoarele cerințe:

a. Preț stop ≤preț curent de piață

b. Prețul limită nu poate fi mai mare de două ori sau mai mic de jumătate din prețul stop.

În caz contrar, comanda va fi respinsă

Exemplul 1:

Presupunând că prețul curent de piață al BTC este de 20.000 USD, pentru un ordin stop-limit de cumpărare, prețul stop trebuie să fie mai mare de 20.000 USDT. Dacă prețul stop este setat la 30.000 USDT, atunci prețul limită nu poate fi mai mare de 60.000 USDT sau mai mic de 15.000 USDT.

Exemplul 2:

Presupunând că prețul curent de piață al BTC este de 20.000 USDT, pentru un ordin stop-limit de vânzare, prețul stop trebuie să fie mai mic de 20.000 USDT. Dacă prețul stop este setat la 10.0000 USDT, atunci prețul limită nu poate fi mai mare de 20.000 USDT sau mai mic de 5.000 USDT.

Notă: comenzile existente din carnetele de comenzi nu fac obiectul actualizării restricțiilor de mai sus și nu vor fi anulate din cauza mișcării prețului pieței.

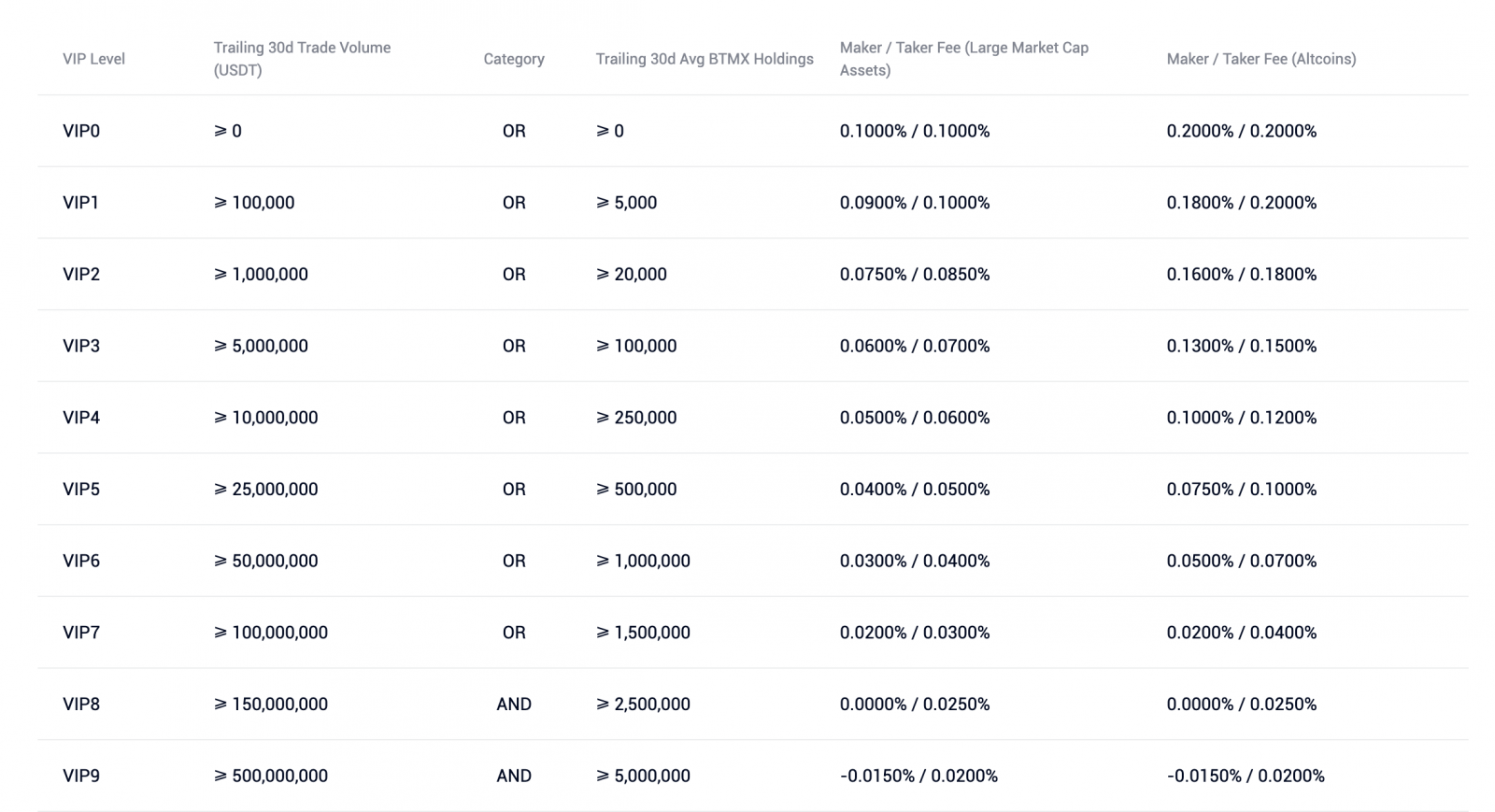

Cum să obțineți reduceri la taxe

AscendEX a lansat o nouă structură de reduceri pentru taxele VIP pe niveluri. Nivelurile VIP vor avea reduceri stabilite în raport cu taxele de tranzacționare de bază și se bazează pe (i) volumul de tranzacționare de 30 de zile (în ambele clase de active) și (ii) deținerile ASD de deblocare în medie pe 30 de zile.

Nivelurile VIP de la 0 la 7 vor primi reduceri la comisioanele de tranzacționare în funcție de volumul tranzacțiilor SAU deținerile ASD. Această structură va oferi beneficii ale ratelor reduse atât pentru comercianții cu volum mare care aleg să nu dețină ASD, cât și pentru deținătorii de ASD care ar putea să nu tranzacționeze suficient pentru a atinge praguri de comisioane favorabile.

Primele niveluri VIP de la 8 la 10 vor fi eligibile pentru cele mai favorabile reduceri și reduceri la comisioane de tranzacționare bazate pe volumul tranzacțiilor ȘI pe deținerile ASD. Nivelurile VIP de top sunt, prin urmare, accesibile numai clienților care oferă o valoare adăugată semnificativă ecosistemului AscendEX, atât ca comercianți cu volum mare, cât și ca deținători de ASD.

Notă:

1. Volumul de tranzacționare pe 30 de zile al utilizatorului (în USDT) va fi calculat în fiecare zi la UTC 0:00 pe baza prețului mediu zilnic al fiecărei perechi de tranzacționare în USDT.

2. Deținerile ASD medii de deblocare pe 30 de zile ale utilizatorului vor fi calculate în fiecare zi la UTC 0:00 pe baza perioadei medii de deținere a utilizatorului.

3. Active Market Cap mari: BTC, BNB, BCH, DASH, HT, ETH, ETC, EOS, LTC, TRX, XRP, OKB, NEO, ADA, LINK.

4. Altcoins: toate celelalte jetoane/monede, cu excepția activelor cu capitalizare de piață mare.

5. Atât tranzacționarea cu numerar, cât și tranzacționarea în marjă vor fi eligibile pentru noua structură de reduceri pentru taxele VIP.

6. Deblocarea ASD de către utilizator = ASD total deblocat în conturile de marjă de numerar.

Procesul de aplicare: utilizatorii eligibili pot trimite un e-mail la [email protected] cu „solicitare reducere la tariful VIP” ca subiect din e-mailul înregistrat pe AscendEX. De asemenea, vă rugăm să atașați capturi de ecran ale nivelurilor VIP și ale volumului de tranzacționare pe alte platforme.

Tranzacționare cu numerar

Când vine vorba de active digitale, tranzacționarea cu numerar este unul dintre cele mai de bază tipuri de mecanisme de tranzacționare și investiții pentru orice comerciant obișnuit. Vom parcurge elementele de bază ale tranzacționării cu numerar și vom revizui câțiva dintre termenii cheie pe care trebuie să îi cunoaștem atunci când ne angajăm în tranzacționarea cu numerar.Tranzacționarea în numerar implică cumpărarea unui activ precum Bitcoin și păstrarea acestuia până când valoarea acestuia crește sau folosirea lui pentru a cumpăra alte monede alternative despre care comercianții cred că pot crește în valoare. Pe piața spot Bitcoin, comercianții cumpără și vând Bitcoin și tranzacțiile lor sunt decontate instantaneu. În termeni simpli, este piața de bază unde sunt schimbate bitcoini.

Termeni cheie:

Pereche de tranzacționare:O pereche de tranzacționare constă din două active în care comercianții pot schimba un activ cu altul și invers. Un exemplu este perechea de tranzacționare BTC/USD. Primul activ listat se numește moneda de bază, în timp ce al doilea activ se numește moneda cotației.

Registrul de comenzi: un registru de comenzi este locul în care comercianții pot vizualiza ofertele și ofertele curente care sunt disponibile pentru cumpărarea sau vinderea unui activ. Pe piața de active digitale, carnetele de comenzi sunt actualizate în mod constant. Aceasta înseamnă că investitorii pot executa o tranzacție pe un registru de ordine în orice moment.

Tranzacționarea în marjă

Reguli de tranzacționare în marjă ASD

- Dobânda împrumutului în marjă ASD este calculată și actualizată în contul utilizatorului în fiecare oră, diferit de ciclul de decontare a altor împrumuturi în marjă.

- Pentru ASD-ul disponibil în contul de marjă, utilizatorii se pot abona la ASD Investment Product pe pagina My Asset - ASD a utilizatorului. Distribuția zilnică a returului va fi publicată în contul de marjă al utilizatorului.

- Cota de investiții ASD în contul de numerar poate fi transferată direct în contul de marjă. Cota de investiții ASD în contul de marjă poate fi utilizată ca garanție.

- Marja de 2,5% va fi aplicată pentru cota de investiții ASD atunci când este utilizată ca garanție pentru tranzacționarea în marjă. Atunci când cota de investiții ASD determină ca activul net al contului de marjă să fie mai mic decât marja minimă efectivă, sistemul va respinge cererea de abonament la produs.

- Prioritate lichidare forțată: ASD Disponibil înainte de cota de investiții ASD. Când se declanșează un apel în marjă, se va executa lichidarea forțată a cotei de investiții ASD și se va aplica comision de 2,5%.

- Prețul de referință al lichidării forțate ASD= Media prețului mediu ASD în ultimele 15 minute. Preț mediu = (Cea mai bună ofertă + Cea mai bună cerere)/2

- Utilizatorii nu au voie să scurteze ASD dacă există o cotă de investiții ASD fie în contul de numerar, fie în contul în marjă.

- Odată ce există ASD disponibil din răscumpărarea investiției în contul utilizatorului, utilizatorul poate scurta ASD.

- Distribuția zilnică a rentabilității produsului de investiții ASD va fi publicată în contul de marjă. Va servi drept rambursare pentru orice împrumut USDT la acel moment.

- Dobânzile ASD plătite prin împrumutul ASD vor fi considerate consum.

Regulile cardului de puncte AscendEX

AscendEX a lansat Point Card în sprijinul unei reduceri de 50% pentru rambursarea dobânzii în marjă a utilizatorilor.

Cum să achiziționați carduri cu puncte

1. Utilizatorii pot achiziționa carduri cu puncte pe pagina de tranzacționare în marjă (Colțul din stânga) sau pot accesa Cardul cu punctele mele de cumpărare a activelor pentru cumpărare.

2. Cardul cu puncte este vândut la valoarea a 5 USDT echivalent în ASD fiecare. Prețul cardului este actualizat la fiecare 5 minute pe baza prețului mediu ASD anterior de 1 oră. Achiziția este finalizată după ce faceți clic pe butonul „Cumpărați acum”.

3. Odată ce jetoanele ASD sunt consumate, acestea vor fi transferate la o anumită adresă pentru blocare permanentă.

Cum să utilizați cardurile cu puncte

1. Fiecare card cu puncte valorează 5 puncte, iar 1 punct poate fi răscumpărat pentru 1 UDST. Precizia zecimală a punctului este în concordanță cu prețul perechii de tranzacționare USDT.

2. Dobânda va fi întotdeauna plătită mai întâi cu carduri cu puncte, dacă sunt disponibile.

3. Dobânda suportată după achiziție primește o reducere de 50% atunci când este plătită cu Point Cards. Cu toate acestea, o astfel de reducere nu se aplică dobânzilor existente.

4. Odată vândute, cardurile cu puncte nu sunt rambursabile.

Care este prețul de referință

Pentru a atenua abaterea prețului din cauza volatilității pieței, AscendEX utilizează prețul de referință compus pentru calcularea cerinței de marjă și lichidarea forțată. Prețul de referință este calculat luând un preț mediu al ultimei tranzacții de la următoarele cinci burse - AscendEX, Binance, Huobi, OKEx și Poloniex și eliminând prețul cel mai mare și cel mai scăzut.AscendEX își rezervă dreptul de a actualiza sursele de preț fără notificare.

Reguli de tranzacționare în marjă AscendEX

Tranzacționarea în marjă AscendEX este un instrument financiar derivat utilizat pentru tranzacționarea cu numerar. În timp ce folosesc modul de tranzacționare în marjă, utilizatorii AscendEX își pot valorifica activul tranzacționabil pentru a obține o rentabilitate potențială mai mare a investiției lor. Cu toate acestea, utilizatorii trebuie, de asemenea, să înțeleagă și să suporte riscul unor potențiale pierderi ale tranzacționării în marjă.Tranzacționarea în marjă pe AscendEX necesită garanții pentru a-și susține mecanismul de levier, permițând utilizatorilor să se împrumute și să ramburseze în orice moment în timpul tranzacționării în marjă. Utilizatorii nu trebuie să solicite manual să împrumute sau să returneze. Când utilizatorii își transferă activele BTC, ETH, USDT, XRP etc. în „Contul în marjă”, toate soldurile contului pot fi folosite ca garanții.

1. Ce este Margin Trading?

Tranzacționarea în marjă este procesul prin care utilizatorii împrumută fonduri pentru a tranzacționa mai multe active digitale decât și-ar putea permite în mod normal. Tranzacționarea în marjă permite utilizatorilor să își mărească puterea de cumpărare și, potențial, să obțină un randament mai mare. Cu toate acestea, având în vedere natura de volatilitate ridicată a pieței activelor digitale, utilizatorii pot suferi pierderi mult mai mari prin utilizarea efectului de levier. Prin urmare, utilizatorii ar trebui să înțeleagă pe deplin riscul tranzacționării în marjă înainte de a deschide un cont în marjă.

2.Contul

de marjă Tranzacționarea în marjă AscendEX necesită un „Cont de marjă” separat. Utilizatorii își pot transfera activele din contul lor de numerar în contul lor de marjă ca garanție pentru împrumutul în marjă în pagina [Activul meu].

3. Împrumut în marjă

După transferul cu succes, sistemul platformei va aplica automat pârghia maximă disponibilă pe baza soldului „Activ în marjă” al utilizatorului. Utilizatorii nu trebuie să solicite un împrumut în marjă.

Atunci când poziția de tranzacționare în marjă depășește Activele în marjă, partea care depășește va reprezenta împrumutul în marjă. Poziția de tranzacționare în marjă a utilizatorului trebuie să rămână în limita Puterii de tranzacționare maximă specificată.

De exemplu:

Comanda unui utilizator va fi respinsă atunci când împrumutul total depășește Limita maximă de împrumut a contului. Codul de eroare este afișat în secțiunea Open Order/Order History de pe pagina de tranzacționare ca „Nu se poate împrumuta suficient”. În consecință, utilizatorii nu vor putea împrumuta mai mult până când nu vor rambursa și nu vor reduce împrumutul restante în limitele limitei maxime de împrumut.

4. Interesele împrumutului în marjă

Utilizatorii își pot rambursa împrumutul doar cu simbolul pe care l-au împrumutat. Dobânda la împrumuturile în marjă este calculată și actualizată pe pagina conturilor utilizatorilor la fiecare 8 ore la 8:00 UTC, 16:00 UTC și 24:00 UTC. Vă rugăm să rețineți că orice perioadă de reținere mai mică de 8 ore va fi considerată o perioadă de 8 ore. Nicio dobândă nu va fi luată în considerare atunci când acțiunile de împrumut și rambursare sunt finalizate înainte ca următorul împrumut în marjă să fie actualizat.

Regulile cardului de puncte

5.Rambursarea

împrumutului AscendEX permite utilizatorilor să ramburseze împrumuturile fie prin tranzacționarea activelor din contul lor de marjă, fie transferând mai multe active din contul lor de numerar. Puterea maximă de tranzacționare va fi actualizată la rambursare.

Exemplu:

Când utilizatorul transferă 1 BTC în contul de marjă și efectul de levier actual este de 25 de ori, puterea maximă de tranzacționare este de 25 BTC.

Presupunând la prețul de 1 BTC = 10.000 USDT, cumpărarea a 24 BTC suplimentare cu vânzarea a 240.000 USDT are ca rezultat un împrumut (activ împrumutat) de 240.000 USD. Utilizatorul poate rambursa împrumutul plus dobânzi fie făcând transfer din contul de numerar, fie vânzând BTC.

Efectuați un transfer:

Utilizatorii pot transfera 240.000 USDT (plus dobânda suportată) din contul de numerar pentru a rambursa împrumutul. Puterea maximă de tranzacționare va crește în consecință.

Efectuați o tranzacție:

Utilizatorii pot vinde 24 BTC (plus dobânda respectivă datorată) prin tranzacționare în marjă, iar veniturile din vânzare vor fi deduse automat ca rambursare a împrumutului din activele împrumutate. Puterea maximă de tranzacționare va crește în consecință.

Notă: partea de dobândă va fi rambursată înainte de principiul împrumutului.

6. Calculul necesarului de marjă și lichidării

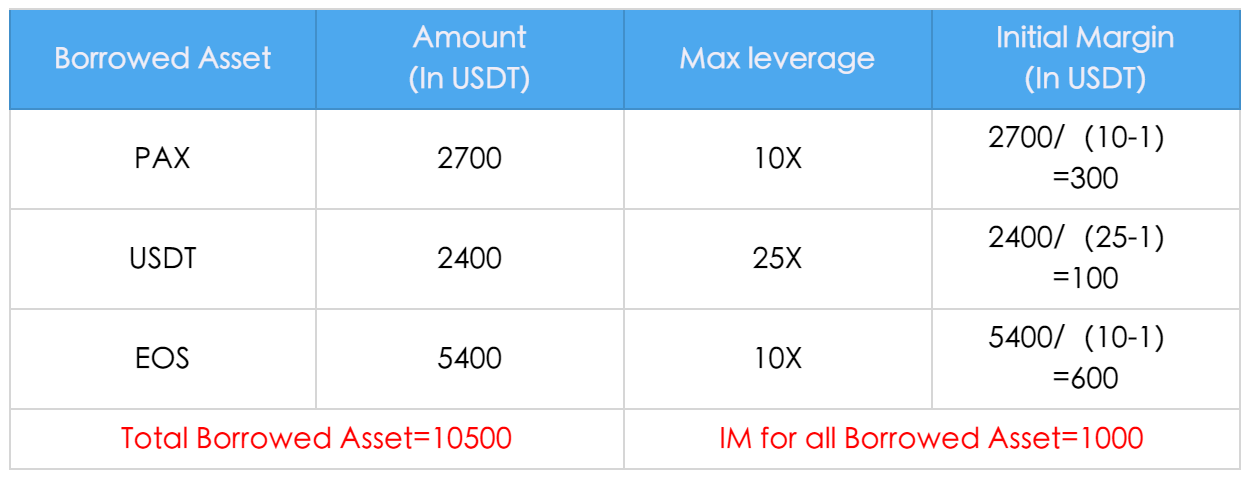

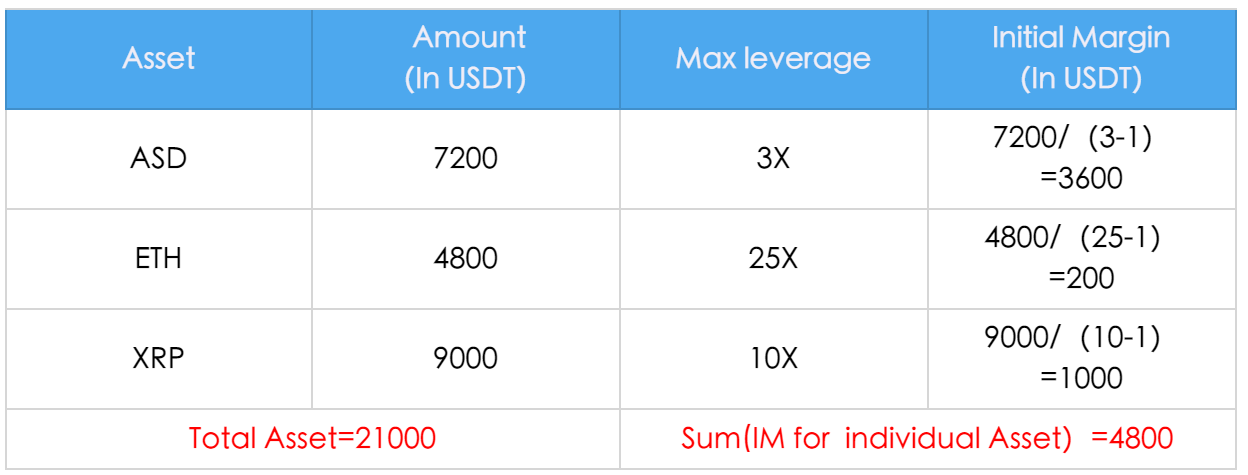

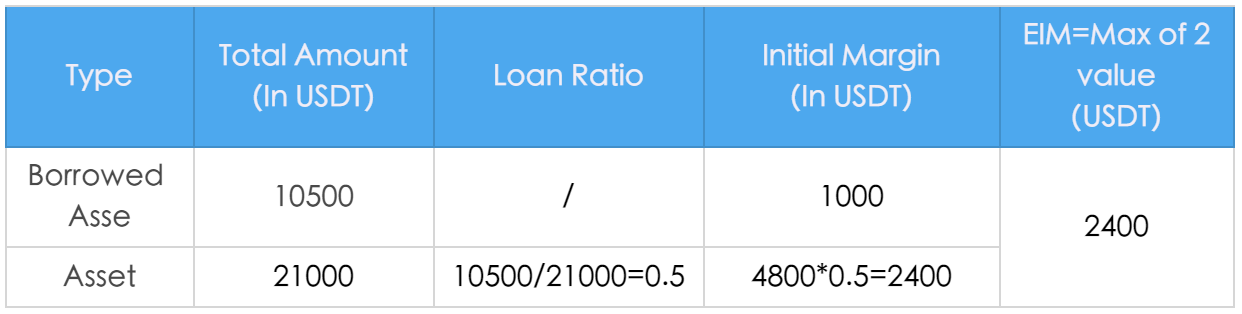

În tranzacționarea în marjă, Marja inițială („IM”) va fi calculată mai întâi separat pentru activul împrumutat al utilizatorului, activul utilizatorului și conturile generale ale utilizatorului. Apoi, cea mai mare valoare dintre toate va fi utilizată pentru Marja inițială efectivă (EIM) pentru cont. IM este convertit în valoarea USDT pe baza prețului actual de piață disponibil.

EIM pentru cont= Valoarea maximă a (IM pentru toate activele împrumutate, IM pentru activul total, IM pentru cont)

IM pentru activul împrumutat individual = (Activul împrumutat + dobânda datorată)/ (Levier maxim pentru activ-1)

IM pentru toate activele împrumutate = Suma (IM pentru activul individual împrumutat)

IM pentru activ individual = Activ / (Levier maxim pentru activ -1)

IM pentru activ total = Suma tuturor (IM pentru activul individual) * Rata

împrumutului Rata împrumutului = (Total activ împrumutat + Total dobândă datorată) / Total activ

IM pentru cont = (Total activ împrumutat + Total dobândă datorată) / (Levier maxim pentru cont -1)

Exemplu:

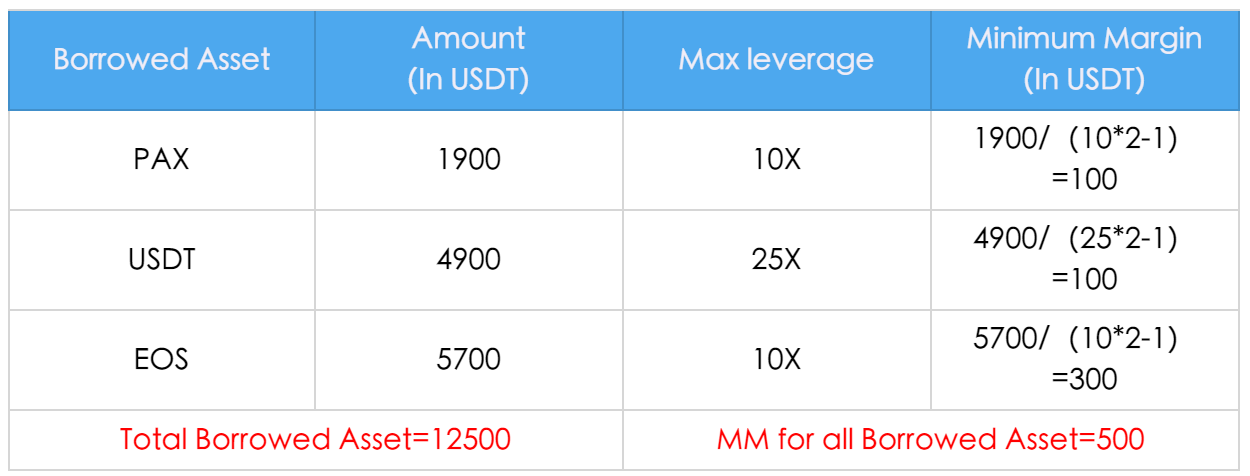

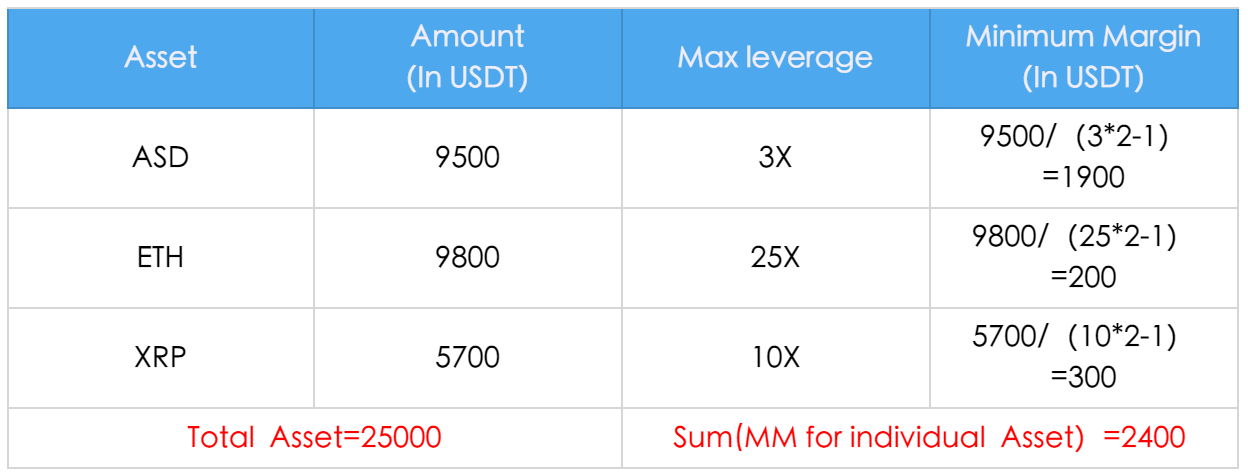

Poziția utilizatorului este prezentată mai jos:

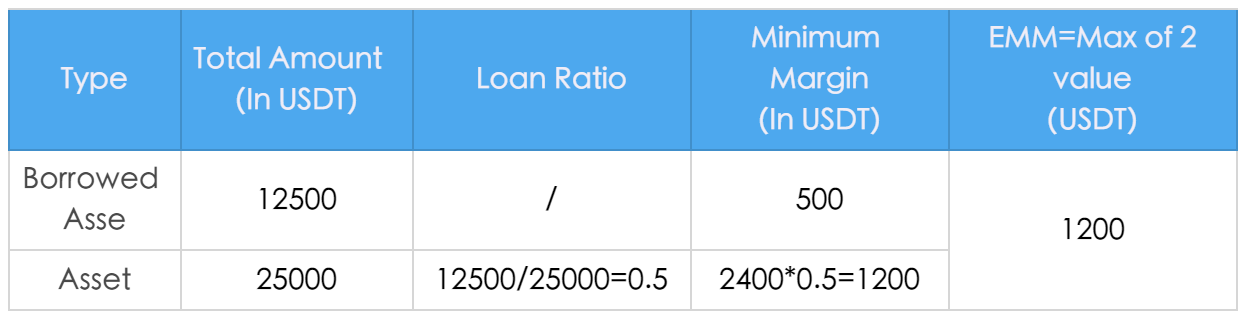

Prin urmare, Marja inițială efectivă pentru cont se calculează după cum urmează:

Notă:

În scopul ilustrației, dobânda datorată este setată la 0 în exemplul de mai sus.

Când activul net actual al contului de marjă este mai mic decât EIM, utilizatorii nu pot împrumuta mai multe fonduri.

Când activul net actual al contului de marjă depășește EIM, utilizatorii pot plasa comenzi noi. Cu toate acestea, sistemul va calcula impactul comenzii noi asupra contului de marjă a activului net pe baza prețului comenzii. Dacă noua comandă plasată va face ca noul cont de activ net al marjei să scadă sub noul EIM, noua comandă va fi respinsă.

Actualizarea marjei minime efective (EMM) pentru cont

Marja minimă (MM) va fi mai întâi calculată pentru activele și activele împrumutate ale utilizatorului. Valoarea mai mare a celor două va fi utilizată pentru Marja minimă efectivă a contului. MM este convertit în valoarea USDT pe baza prețului de piață disponibil.

EMM pentru cont = Valoarea maximă de (MM pentru toate activele împrumutate, MM pentru activul total)

MM pentru activul împrumutat individual = (Activul împrumutat + Dobânda datorată)/ (Levier maxim pentru activ*2 -1)

MM pentru toate activele împrumutate = Suma (MM pentru activ individual împrumutat)

MM pentru activ individual = Activ / (Levier maxim pentru activ *2 -1)

MM pentru activ total = Suma (MM pentru activ individual) * Rata

împrumut Rata împrumut = (Total împrumutat ) Activ + Dobânda totală datorată) / Activ total

Un exemplu de poziție a utilizatorului este prezentat mai jos:

Prin urmare, Marja minimă efectivă pentru cont este calculată după cum urmează:

Reguli pentru ordinele

deschise Ordinul deschis de tranzacționare în marjă va duce la creșterea activelor împrumutate chiar înainte de executarea ordinului. Cu toate acestea, nu va afecta activul net.

Notă :

În scopul ilustrației, dobânda datorată este setată la 0 în exemplul de mai sus.

Regulile pentru procesul de lichidare rămân aceleași. Când rata de amortizare atinge 100%, contul în marjă al utilizatorului va fi supus lichidării forțate imediat.

Rata de amortizare = activul net al contului de marjă / marja minimă efectivă pentru cont.

Calculul sumei totale a activelor și activelor

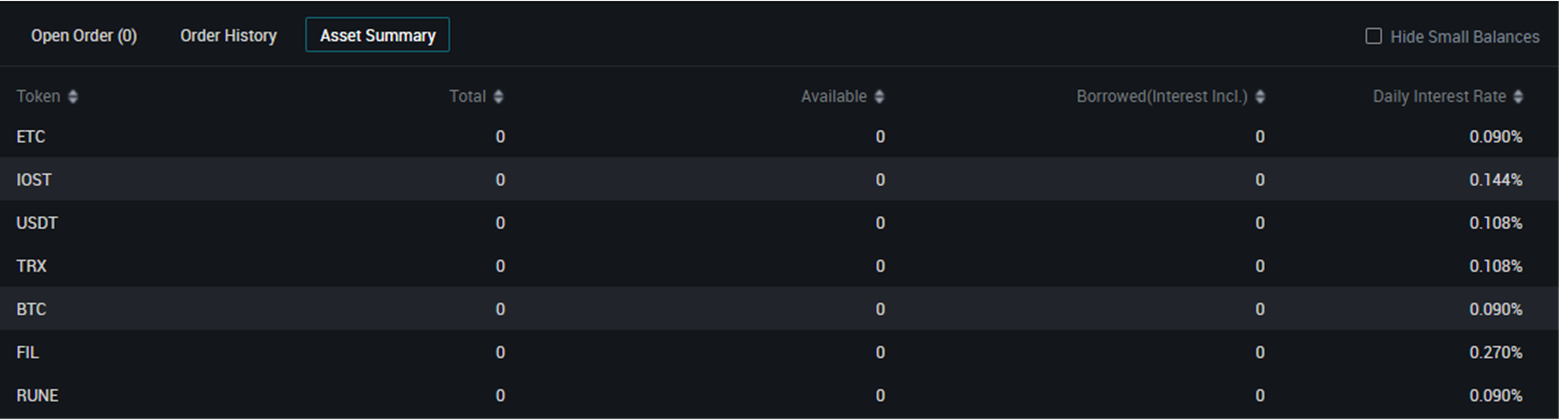

împrumutate în secțiunea Rezumatul împrumutului de pe pagina de tranzacționare în marjă, soldul și valoarea împrumutului sunt afișate în funcție de activ.

Valoarea totală a activului = Suma soldului tuturor activelor convertite la valoarea echivalentă a USDT pe baza

prețului de piață.

Raportul marjei curente = activ total/activ net (care este activ total – activ împrumutat – dobândă datorată)

Pernă = activ net/marja minimă necesară.

Apel în marjă: Când perna ajunge la 120%, utilizatorul va primi un apel în marjă prin e-mail.

Lichidare: Când perna ajunge la 100%, contul în marjă al utilizatorului poate fi supus lichidării. 7. Prețul de referință

al procesului de lichidare Pentru a atenua abaterea prețului din cauza volatilității pieței, AscendEX utilizează prețul de referință compus pentru calcularea cerinței de marjă și lichidarea forțată. Prețul de referință este calculat luând un preț mediu al ultimei tranzacții din următoarele cinci burse (în funcție de disponibilitatea la momentul calculării) - AscendEX, Binance, Huobi, OKEx și Poloniex și eliminând prețul cel mai mare și cel mai mic. AscendEX își rezervă dreptul de a actualiza sursele de preț fără notificare. Prezentare generală a procesului

- Când perna contului în marjă ajunge la 1,0, lichidarea forțată va fi executată de către sistem și anume poziția de lichidare forțată va fi executată pe piața secundară;

- Dacă perna contului în marjă ajunge la 0,7 în timpul lichidării forțate sau perna este încă sub 1,0 după executarea poziției de lichidare forțată, poziția va fi vândută către BLP;

- Toate funcțiile vor fi reluate automat pentru contul în marjă după ce poziția este vândută către BLP și executată, și anume soldul contului nu este negativ.

8. Transfer

de fond Când activele nete ale utilizatorului sunt mai mari de 1,5 ori față de Marja inițială, utilizatorul poate transfera active din contul său de marjă în contul de numerar, atâta timp cât activul net rămâne mai mare sau egal cu 1,5 ori marja inițială. .

9. Memento privind riscul

În timp ce tranzacționarea în marjă poate crește puterea de cumpărare pentru un potențial de profit mai mare prin utilizarea efectului de levier financiar, poate, de asemenea, amplifica pierderea de tranzacționare dacă prețul se mișcă împotriva utilizatorului. Prin urmare, utilizatorul ar trebui să limiteze utilizarea tranzacțiilor în marjă mare pentru a atenua riscul de lichidare și pierderea financiară și mai mare.

10. Scenarii

de caz Cum să tranzacționezi în marjă atunci când prețul crește? Iată un exemplu de BTC/USDT cu efect de levier de 3x.

Dacă vă așteptați ca prețul BTC să crească de la 10.000 USDT la 20.000 USDT, puteți împrumuta maxim 20.000 USDT de la AscendEX cu un capital de 10.000 USDT. La prețul de 1 BTC = 10.000 USDT, puteți cumpăra 25 BTC și apoi le puteți vinde când prețul se dublează. În acest caz, profitul tău ar fi:

25*20.000 – 10.000 (Marja de capital) – 240.000 (Împrumut) = 250.000 USDT

Fără marjă, ai fi realizat doar un câștig PL de 10.000 USDT. În comparație, tranzacționarea în marjă cu efect de levier de 25 de ori amplifică profitul de 25 de ori.

Cum să tranzacționezi în marjă atunci când prețul scade? Iată un exemplu de BTC/USDT cu efect de levier de 3x:

Dacă vă așteptați ca prețul BTC să scadă de la 20.000 USDT la 10.000 USDT, puteți împrumuta maximum 24 BTC de la AscendEX cu capital de 1BTC. La prețul de 1 BTC = 20.000 USDT, puteți vinde 25 BTC și apoi îi puteți cumpăra înapoi când prețul scade cu 50%. În acest caz, profitul dvs. ar fi:

25*20.000 – 25*10.000= 250.000 USDT

Fără posibilitatea de a tranzacționa în marjă, nu ați putea să scurtați jetonul în așteptarea scăderii prețului.

Jetoane cu efect de levier

Ce sunt jetoanele cu efect de levier?

Fiecare token cu efect de levier deține o poziție în contracte futures. Prețul jetonului va tinde să urmărească prețul pozițiilor subiacente pe care le deține.

Tokenurile noastre BULL se aproximează de 3x la randamente, iar jetoanele BEAR aproximează -3x randamente.

Cum le cumpăr și le vând?

Puteți tranzacționa jetoanele cu efect de levier pe piețele spot FTX. Accesați pagina de token și faceți clic pe tranzacționare pentru jetonul dorit.De asemenea, puteți accesa portofelul și faceți clic pe CONVERT. Nu există nicio taxă pentru aceasta, dar prețul va depinde de condițiile pieței.

Cum depun și retrag jetoanele?

Jetoanele sunt jetoane ERC20. Le puteți depune și retrage de pe pagina portofel în orice portofel ETH.Reechilibrări și returnări

Jetoanele cu efect de pârghie se reechilibrează o dată pe zi și ori de câte ori devin de 4x.Datorită reechilibrării zilnice, jetoanele cu efect de levier vor reduce riscul atunci când pierd și vor reinvesti profiturile atunci când câștigă.

Astfel, în fiecare zi, un jeton +3x BULL se va mișca de aproximativ 3 ori mai mult decât suportul. Din cauza reechilibrărilor, jetoanele cu efect de pârghie vor depăși valoarea suportului pe perioade mai lungi de timp dacă piețele prezintă un impuls (adică zilele consecutive au o corelație pozitivă) și vor avea performanțe slabe dacă piețele prezintă o revenire medie (adică zilele consecutive au o corelație negativă).

De exemplu, comparând BULL cu BTC lung de 3x:

| Prețuri zilnice BTC | BTC | 3x BTC | BTCBULL |

| 10k, 11k, 10k | 0% | 0% | -5,45% |

| 10k, 11k, 12.1k | 21%% | 63% | 69% |

| 10k, 9,5k, 9k | -10% | -30% | -28,4% |

Cum le creez și le răscumpărez?

Puteți folosi USD pentru a crea oricare dintre jetoane și puteți răscumpăra oricare dintre jetoane înapoi pentru USD.Răscumpărările sunt în numerar - în loc să livrați pozițiile futures subiacente, primiți USD egali cu valoarea lor de piață. În mod similar, trimiteți USD egal cu valoarea de piață a pozițiilor pe care jetonul le deține pentru a le crea, mai degrabă decât a livra ele însele poziții futures.

Pentru a le crea sau a le valorifica, accesați tabloul de bord cu simboluri cu efect de levier și faceți clic pe simbolul pe care doriți să îl creați/valorificați.

Care sunt taxele lor?

Costă 0,10% pentru a crea sau a valorifica un token. Tokenurile percep, de asemenea, o taxă zilnică de administrare de 0,03%.Dacă tranzacționați pe piețele spot, în schimb veți plăti aceleași taxe de schimb ca pe toate celelalte piețe.

Ce jetoane are această platformă?

A folosit jetoane pe baza futures listate pe această platformă. În prezent, listează jetoanele cu efect de levier -1, -3 și +3 pentru tot ceea ce avem un viitor. Pentru mai multe informații vezi aici.Ar putea fi posibil ca BULL/BEAR să se miște în aceeași direcție?

Da, poate fi atât pozitiv, cât și negativ, în funcție de volatilitatea pieței. Mai multe informații cu privire la mecanismul său de stabilire a prețurilor pot fi găsite aici.

De ce să folosiți jetoane cu efect de levier?

Există trei motive pentru a utiliza jetoane cu efect de levier.Gestionarea riscului

Tokenurile cu efect de levier vor reinvesti automat profiturile în activul suport; deci, dacă poziția ta token-ului cu efect de levier câștigă bani, jetoanele vor pune automat poziții cu efect de levier de 3x cu asta.

În schimb, jetoanele cu efect de levier vor reduce automat riscul dacă pierd bani. Dacă puneți pe o poziție ETH de 3 ori lungă și pe parcursul unei luni ETH scade cu 33%, poziția dvs. va fi lichidată și nu veți mai avea nimic. Dar dacă în schimb cumpărați ETHBULL, tokenul cu efect de levier va vinde automat o parte din ETH-ul său pe măsură ce piețele scad - probabil evitând lichidarea, astfel încât să îi rămână active chiar și după o mișcare în scădere cu 33%.

Gestionarea marjei

Puteți cumpăra jetoane cu efect de levier la fel ca jetoanele ERC20 obișnuite pe o piață spot. Nu este nevoie să gestionați garanțiile, marja, prețurile de lichidare sau ceva de genul acesta; cheltuiți doar 10.000 USD pe ETHBULL și aveți o monedă lungă cu efect de pârghie de 3x.

Jetoane ERC20 Tokenurile cu efect de

levier sunt jetoane ERC20. Asta înseamnă că, spre deosebire de pozițiile în marjă, le poți retrage din contul tău! Te duci la portofel și trimiți jetoane cu efect de levier către orice portofel ETH. Aceasta înseamnă că vă puteți păstra propriile jetoane cu efect de levier; înseamnă, de asemenea, că le puteți trimite către alte platforme care listează jetoanele cu efect de levier, cum ar fi Gopax.

Cum funcționează jetoanele cu efect de levier?

Fiecare token cu efect de levier își obține acțiunea prețului prin tranzacționarea cu contracte futures perpetue FTX. De exemplu, spuneți că doriți să creați 10.000 USD din ETHBULL. Pentru a face acest lucru, trimiteți 10.000 USD, iar contul ETHBULL de pe FTX cumpără contracte futures perpetue ETH în valoare de 30.000 USD. Astfel, ETHBULL este acum de 3 ori ETH lung.

De asemenea, puteți răscumpăra jetoane cu efect de levier pentru valoarea lor netă a activului. Pentru a face acest lucru, puteți trimite 10.000 USD din ETHBULL înapoi la FTX și îi puteți valorifica. Aceasta va distruge simbolul; determină contul ETHBULL să vândă înapoi contractele futures în valoare de 30.000 USD; și creditați-vă contul cu 10.000 USD.

Acest mecanism de creare și răscumpărare este cel care impune în cele din urmă faptul că jetoanele cu efect de pârghie valorează ceea ce ar trebui să fie.

Cum se reechilibrează jetoanele cu efect de levier?

În fiecare zi, la 00:02:00 UTC, jetoanele cu efect de levier se reechilibrează. Asta înseamnă că fiecare token cu efect de levier tranzacționează pe FTX pentru a-și atinge din nou efectul de levier țintă.

De exemplu, să spunem că deținerile actuale ale ETHBULL sunt de -20.000 USD și + 150 ETH per token, iar ETH se tranzacționează la 210 USD. ETHBULL are o valoare a activului net de (-20.000 USD + 150*210 USD) = 11.500 USD per token și o expunere ETH de 150*210 USD = 31.500 USD per simbol. Astfel, efectul său de levier este de 2,74x și, prin urmare, trebuie să cumpere mai mult ETH pentru a reveni la levierul de 3x și va face acest lucru la 00:02:00 UTC.

Astfel, în fiecare zi fiecare jeton de levier reinvestește profituri dacă a făcut bani. Dacă a pierdut bani, își vinde o parte din poziție, reducându-și efectul de levier înapoi la 3x pentru a evita riscul de lichidare.

În plus, orice simbol se va reechilibra dacă o mișcare intraday face ca efectul de levier să fie cu 33% mai mare decât ținta. Deci, dacă piețele se deplasează suficient de jos pentru ca tokenul BULL să fie de 4x levier, se va reechilibra. Aceasta corespunde mișcărilor pieței de aproximativ 11,15% pentru jetoanele BULL, 6,7% pentru jetoanele BEAR și 30% pentru jetoanele HEDGE.

Aceasta înseamnă că jetoanele cu efect de levier pot oferi un efect de pârghie de până la 3x fără riscuri mari de lichidare. Ar fi necesară o mișcare de piață de 33% pentru a lichida un token cu efect de levier de 3x, dar jetonul se va reechilibra în general într-o mișcare de piață de 6-12%, reducându-și riscul și revenind la un efect de levier de 3x.

Mai exact, modul în care au loc reechilibrele este:

1. FTX monitorizează periodic efectul de pârghie LT. Dacă orice efect de levier LT depășește magnitudinea de 4x, declanșează o reechilibrare pentru acel LT.

2. Când se declanșează o reechilibrare, FTX calculează numărul de unități ale suportului de bază pe care LT trebuie să cumpere/să vândă pentru a reveni la un efect de levier de 3x, marcat la prețurile din acel moment.

Aceasta este formula:

2. Când se declanșează o reechilibrare, FTX calculează numărul de unități ale suportului de bază pe care LT trebuie să cumpere/să vândă pentru a reveni la un efect de levier de 3x, marcat la prețurile din acel moment.

Aceasta este formula:

A. Poziția dorită (DP): [Leverage țintă] * NAV / [prețul mărcii de bază]

B. Poziția curentă (CP): deținerile curente per simbol al instrumentului de bază

C. Mărimea reechilibrarii: (DP - CP) * [jetoane LT în circulație ]

B. Poziția curentă (CP): deținerile curente per simbol al instrumentului de bază

C. Mărimea reechilibrarii: (DP - CP) * [jetoane LT în circulație ]

3. FTX trimite apoi ordine în registrul de ordine futures perpetue asociat FTX pentru a se reechilibra (de exemplu, ETH-PERP pentru ETHBULL/ETHBEAR). Trimite comenzi de maximum 4 milioane USD pe 10 secunde până când a trimis dimensiunea totală dorită. Acestea sunt toate IOC-uri normale, publice, care tranzacționează cu ofertele/ofertele predominante din registrul de comenzi la momentul respectiv.

4. Rețineți că aceasta ignoră diferența dintre prețul suport atunci când este declanșată o reechilibrare și când are loc; ignoră taxele; și poate avea erori de rotunjire.

Aceasta înseamnă că jetoanele cu efect de levier pot oferi un efect de pârghie de până la 3x fără riscuri mari de lichidare. Ar fi nevoie de o mișcare de piață de 33% pentru a lichida un token cu efect de levier de 3x, dar jetonul se va reechilibra la o mișcare de piață de 10%, reducându-și riscul și revenind la un efect de levier de 3x.

Ce sunt performanța jetoanelor cu efect de levier?

Mișcare zilnică În

fiecare zi, jetoanele cu efect de pârghie vor avea performanța țintă; de exemplu, în fiecare zi (de la 00:02:00 UTC la 00:02:00 UTC a doua zi) ETHBULL se va mișca de 3 ori mai mult decât ETH.

Mai multe zile

Cu toate acestea, pe perioade mai lungi de timp, jetoanele cu efect de pârghie vor funcționa diferit față de o poziție statică de trei ori.

De exemplu, să spunem că ETH începe de la 200 USD, apoi ajunge la 210 USD în ziua 1 și apoi la 220 USD în ziua 2. ETH a crescut cu 10% (220/200 - 1), așa că o poziție ETH cu efect de levier de 3 ori ar fi crescut cu 30%. Dar ETHBULL a crescut în schimb cu 15% și apoi cu 14,3%. În ziua 1, ETHBULL a crescut cu 15%. Apoi s-a reechilibrat, cumpărând mai mult ETH; iar în ziua 2 a crescut cu 14,3% din noul său preț mai mare, în timp ce o poziție lungă de trei ori ar fi crescut cu încă 15% din prețul inițial de 200 USD ETH. Deci, în timpul acestei perioade de 2 zile, poziția de 3x este în creștere cu 15% + 15% = 30%, dar ETHBULL a crescut cu 15% față de prețul inițial, plus 14,3% din noul preț - deci, de fapt, este cu 31,4%.

Această diferență vine deoarece creșterea combinată a unui preț nou este diferită de creșterea cu 30% față de prețul inițial. Dacă mutați de două ori în sus, a doua mișcare de 14,3% este la un preț nou, mai mare - și astfel este de fapt o creștere de 16,4% față de prețul inițial, mai mic. Cu alte cuvinte, câștigurile tale sunt compuse cu jetoane cu efect de levier.

Reechilibrarea timpilor

Performanța jetoanelor cu efect de pârghie va fi de trei ori mai mare decât performanța de bază dacă măsurați de la ultima perioadă de reechilibrare. În general, jetoanele cu efect de levier se reechilibrează în fiecare zi la 00:02:00 UTC. Aceasta înseamnă că mișcările de 24 de ore din urmă ar putea să nu fie exact de 3 ori mai mari decât performanța de bază, mai degrabă mișcările de la miezul nopții UTC vor fi. În plus, jetoanele cu efect de levier care sunt peste levier se reechilibrează ori de câte ori efectul lor de levier atinge cu 33% mai mult decât ținta. Acest lucru se întâmplă, aproximativ, atunci când activul de bază se mișcă cu 10% pentru jetoanele BULL/BEAR și 30% pentru jetoanele HEDGE. Deci, de fapt, performanța jetonului de pârghie va fi de 3 ori mai mare decât activul de bază, de când activul s-a mutat ultima dată cu 10% în acea zi, dacă a existat o mișcare mare și jetonul a fost pierdut, și de la miezul nopții UTC dacă nu a existat.

Formula

Dacă mișcarea activului suport în zilele 1, 2 și 3 este M1, M2 și M3, atunci formula pentru creșterea prețului jetonului cu efect de levier de 3x este:

Preț nou = Preț vechi * (1 + 3*M1) * (1 + 3*M2) * (1 + 3*M3)

Mișcarea prețului în % = Preț nou / Preț vechi - 1 = (1 + 3*M1) * (1 + 3*M2) * (1 + 3* M3) - 1

Când funcționează bine jetoanele cu efect de levier?

Evident, jetoanele BULL se descurcă bine când prețurile cresc, iar jetoanele BEAR se descurcă bine când prețurile scad. Dar cum se compară cu pozițiile normale în marjă? Când se descurcă BULL mai bine decât o poziție cu levier de +3x și când se descurcă mai rău?Reinvestirea profiturilor Tokenurile

cu efect de levier își reinvestesc profiturile. Asta înseamnă că, dacă au PnL pozitiv, își vor crește dimensiunea poziției. Deci, comparând ETHBULL cu o poziție de +3x ETH: dacă ETH crește într-o zi și apoi crește din nou în următoarea, ETHBULL se va descurca mai bine decât +3x ETH, deoarece a reinvestit profiturile din prima zi înapoi în ETH. Cu toate acestea, dacă ETH crește și apoi cade înapoi, ETHBULL se va descurca mai rău, deoarece și-a crescut expunerea.

Reducerea riscului

Tokenurile cu efect de levier își reduc riscul dacă au PnL negativ pentru a evita lichidările. Deci, dacă au PnL negativ, își vor reduce dimensiunea poziției. Comparând din nou ETHBULL cu o poziție de +3x ETH: dacă ETH scade într-o zi și apoi scade din nou în următoarea, ETHBULL se va descurca mai bine decât +3x ETH: după prima pierdere, ETHBULL și-a vândut o parte din ETH pentru a reveni la levierul de 3x, în timp ce poziția efectivă de +3x a devenit și mai puternică. Cu toate acestea, dacă ETH scade și apoi crește, ETHBULL se va descurca mai rău: și-a redus o parte din expunerea la ETH după prima pierdere și astfel a profitat mai puțin de recuperare.

Exemplu

Ca exemplu, comparând ETHBULL cu ETH lung de 3x:

| ETH prețuri zilnice | ETH | 3x ETH | ETHBUL |

| 200, 210, 220 | 10% | 30% | 31,4% |

| 200, 210, 200 | 0% | 0% | -1,4% |

| 200, 190, 180 | -10% | -30% | -28,4% |

Rezumat

În cazurile de mai sus, jetoanele cu efect de levier se descurcă bine - sau cel puțin mai bine decât o poziție în marjă care începe de aceeași dimensiune - atunci când piețele au un impuls. Cu toate acestea, ele se descurcă mai rău decât o poziție în marjă atunci când piețele revin la medie.

O concepție greșită comună este că jetoanele cu efect de levier sunt expuse la volatilitate sau gamma. Tokenurile cu efect de levier se descurcă bine dacă piețele cresc mult și apoi cresc mult mai mult, și slab dacă piețele cresc mult și apoi scad foarte mult, ambele având o volatilitate ridicată. Expunerea reală pe care o au este în primul rând la direcția prețului și, în al doilea rând, la impuls.

Comerț BULL/BEAR

BULL- BEAR

ETHBULL - ETHBEAR

Cum cumpărați/vindeți jetoane cu efect de levier?

Există mai multe moduri de a face acest lucru.Piețe spot (recomandat)

Cel mai simplu mod de a cumpăra un token cu efect de levier este pe piața sa spot. De exemplu, puteți merge pe piața spot ETHBULL/USD și puteți cumpăra sau vinde înapoi ETHBULL. Puteți găsi o piață spot de jetoane cu efect de levier accesând pagina de jetoane și făcând clic pe nume; sau făcând clic pe viitorul de bază din bara de sus și apoi pe numele pieței.

Conversie

Puteți, de asemenea, să cumpărați sau să vindeți jetoane cu efect de levier direct de pe pagina portofelului, folosind funcția CONVERT. Dacă găsiți un token și faceți clic pe CONVERTIRE în partea dreaptă a ecranului, veți vedea o casetă de dialog în care puteți transforma cu ușurință oricare dintre monedele dvs. de pe AscendEX în tokenul cu efect de levier.

Creare/Răscumpărare

În cele din urmă, puteți crea sau răscumpăra jetoane cu efect de levier. Acest lucru nu este recomandat decât dacă ați citit toată documentația privind jetoanele cu efect de levier. Crearea sau valorificarea jetoanelor cu efect de levier va avea impact pe piață și nu veți ști ce preț veți obține în cele din urmă decât după ce ați creat sau răscumpărat. Vă recomandăm să utilizați în schimb piețele spot.

Puteți crea sau valorifica un token cu efect de pârghie accesând pagina de jetoane și făcând clic pe mai multe informații. Dacă creați 10.000 USD de ETHBULL, aceasta va trimite un ordin de piață pentru a cumpăra 30.000 USD de ETH-PERP, va calcula prețul plătit și apoi vă va percepe acea sumă de bani; Apoi vă va credita contul cu suma corespunzătoare de ETHBULL.