AscendEX Vanliga frågor - AscendEX Sweden - AscendEX Sverige

Handel

Vad är en limit/marknadsorder

Limit Order

En limit order är en order att köpa eller sälja till ett specifikt pris eller bättre. Det anges med både orderstorlek och orderpris.

Marknadsorder

En marknadsorder är en order att köpa eller sälja omedelbart till bästa tillgängliga pris. Den anges endast med orderstorlek.

Marknadsordern kommer att läggas som limitorder på boken med 10 % priskrage. Det betyder att marknadsordern (hel eller delvis) kommer att utföras om realtidspriset ligger inom 10 % avvikelse från marknadspriset när ordern görs. Den ofyllda delen av marknadsordern kommer att annulleras.

Begränsa prisbegränsning

1. Limitorder

För en säljlimitorder kommer ordern att avvisas om limitpriset är högre än två gånger eller lägre än hälften av det bästa budpriset.

För en köplimitorder kommer ordern att avvisas om limitpriset är högre än två gånger eller lägre än

hälften av det bästa säljpriset.

Till exempel:

Om vi antar att det nuvarande bästa budpriset för BTC är 20 000 USDT, för en säljgränsorder får orderpriset inte vara högre än 40 000 USDT eller lägre än 10 000 USDT. Annars kommer beställningen att avvisas.

2. Stop-Limit Order

A. För en buy stop limit order måste följande krav uppfyllas:

a. Stoppris ≥aktuellt marknadspris

b. Gränspriset får inte vara högre än två gånger eller lägre än hälften av stopppriset.

I annat fall kommer ordern att avvisas

B. För en order om begränsning av säljstopp måste följande krav uppfyllas:

a. Stopppris ≤aktuellt marknadspris

b. Gränspriset får inte vara högre än två gånger eller lägre än hälften av stopppriset.

I annat fall kommer ordern att avvisas

. Exempel 1:

Om vi antar att det aktuella marknadspriset för BTC är 20 000 USD, för en buy stop-limit order måste stopppriset vara högre än 20 000 USDT. Om stopppriset är satt till 30 000 USDT, får gränspriset inte vara högre än 60 000 USDT eller lägre än 15 000 USDT.

Exempel 2:

Om vi antar att det aktuella marknadspriset för BTC är 20 000 USDT, för en order för säljstoppgräns måste stopppriset vara lägre än 20 000 USDT. Om stopppriset är satt till 10 0000 USDT, får gränspriset inte vara högre än 20 000 USDT eller lägre än 5 000 USDT.

Obs: Befintliga order i orderböckerna är inte föremål för ovanstående begränsningsuppdatering och kommer inte att annulleras på grund av marknadsprisrörelser.

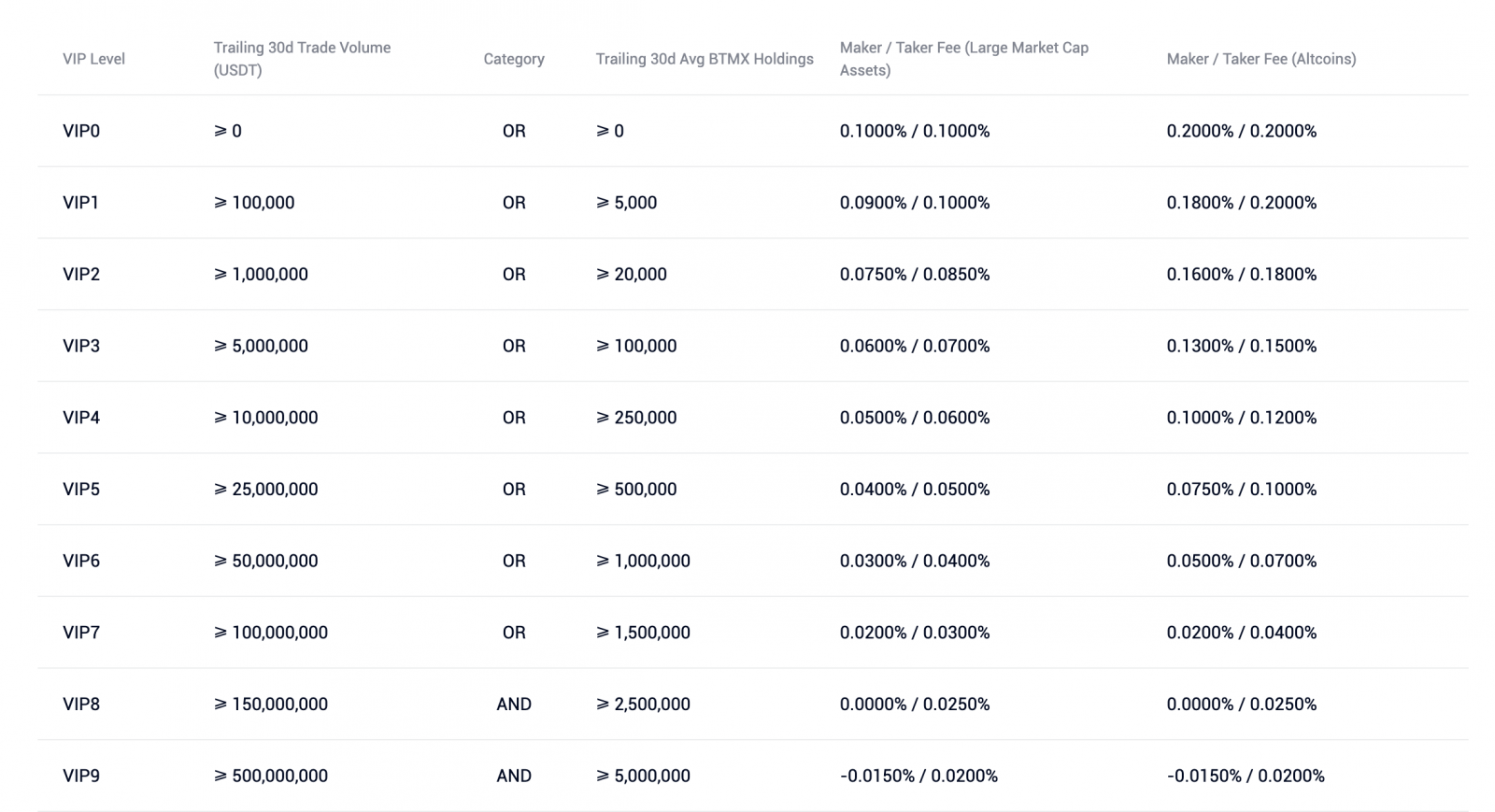

Hur man får avgiftsrabatter

AscendEX har lanserat en ny nivåbaserad VIP-avgiftsrabattstruktur. VIP-nivåer kommer att ha rabatter som sätts mot bashandelsavgifter och baseras på (i) efterföljande 30-dagars handelsvolym (över båda tillgångsklasserna) och (ii) efterföljande 30-dagars genomsnittliga upplåsningsinnehav av ASD.

VIP-nivåer 0 till 7 kommer att få rabatter på handelsavgifter baserat på handelsvolym ELLER ASD-innehav. Den här strukturen kommer att ge fördelar med rabatterade priser för både högvolymhandlare som väljer att inte ha ASD, såväl som ASD-innehavare som kanske inte handlar tillräckligt för att uppnå fördelaktiga avgiftströsklar.

De bästa VIP-nivåerna 8 till 10 kommer att vara berättigade till de mest fördelaktiga rabatterna och rabatterna på handelsavgifterna baserat på handelsvolym OCH ASD-innehav. Topp VIP-nivåer är därför endast tillgängliga för kunder som ger betydande mervärde till AscendEX-ekosystemet som både storvolymhandlare OCH ASD-innehavare.

Obs:

1. Användarens avslutande 30-dagars handelsvolym (i USDT) kommer att beräknas varje dag kl. 00:00 UTC baserat på det dagliga genomsnittspriset för varje handelspar i USDT.

2. Användarens efterföljande 30-dagars genomsnittliga innehav av ASD för upplåsning kommer att beräknas varje dag vid UTC 0:00 baserat på användarens genomsnittliga lagringsperiod.

3. Stora börsvärdestillgångar: BTC, BNB, BCH, DASH, HT, ETH, ETC, EOS, LTC, TRX, XRP, OKB, NEO, ADA, LINK.

4. Altmynt: alla andra tokens/mynt utom stora börsvärdestillgångar.

5. Både kontanthandel och marginalhandel kommer att vara berättigade till den nya VIP-avgiftsrabattstrukturen.

6. Användarens upplåsta ASD-innehav = Totalt upplåst ASD i Cash Margin-konton.

Ansökningsprocess: kvalificerade användare kan skicka e-post till [email protected] med "begäran om VIP-avgiftsrabatt" som ämnesrad från deras registrerade e-post på AscendEX. Bifoga även skärmdumpar av VIP-nivåer och handelsvolym på andra plattformar.

Kontanthandel

När det kommer till digitala tillgångar är kontanthandel en av de mest grundläggande typerna av handels- och investeringsmekanismer för alla typiska handlare. Vi kommer att gå igenom grunderna för kontanthandel och gå igenom några av nyckeltermerna att känna till när man ägnar sig åt kontanthandel.Kontanthandel innebär att man köper en tillgång som Bitcoin och håller den tills dess värde ökar eller använder den för att köpa andra altcoins som handlare tror kan stiga i värde. På Bitcoin-spotmarknaden köper och säljer handlare Bitcoin och deras affärer avgörs omedelbart. Enkelt uttryckt är det den underliggande marknaden där bitcoins byts ut.

Nyckeltermer:

Handelspar:Ett handelspar består av två tillgångar där handlare kan byta ut en tillgång mot den andra och vice versa. Ett exempel är handelsparet BTC/USD. Den första tillgången som anges kallas basvalutan, medan den andra tillgången kallas offertvalutan.

Orderbok: En orderbok är där handlare kan se aktuella bud och erbjudanden som är tillgängliga för att köpa eller sälja en tillgång. På den digitala tillgångsmarknaden uppdateras orderböckerna ständigt. Detta innebär att investerare kan utföra en handel på en orderbok när som helst.

Marginalhandel

ASD Margin Trading Regler

- ASD-marginallåneräntan beräknas och uppdateras på användarens konto varje timme, annorlunda än andra marginallåns avvecklingscykel.

- För den ASD som är tillgänglig i Margin-kontot kan användare prenumerera på ASD-investeringsprodukt på användarens Min tillgång - ASD-sida. Daglig returdistribution kommer att läggas upp på användarens Marginkonto.

- ASD Investeringskvot i Kontantkonto kan överföras till Marginkonto direkt. ASD Investeringskvot på Marginalkontot kan användas som säkerhet.

- 2,5 % avdrag kommer att tillämpas för ASD-investeringskvot när den används som säkerhet för marginalhandel. När ASD-investeringskvot gör att Net Asset of Margin-kontot är lägre än Effektiv Minimimarginal, kommer systemet att avvisa produktprenumerationsförfrågan.

- Tvångslikvidationsprioritet: ASD Tillgänglig före ASD-investeringskvot. När ett margin call utlöses kommer tvångslikvidation av ASD-investeringskvoten att utföras och 2,5 % provisionsavgift kommer att tillämpas.

- Referenspris för ASD påtvingad likvidation= Genomsnitt av ASD-medelpris under de senaste 15 minuterna. Mellanpris = (Bästa bud + Bästa fråga)/2

- Användare får inte korta ASD om det finns någon ASD-investeringskvot på antingen kontantkonto eller marginalkonto.

- När det finns ASD tillgängligt från investeringsinlösen på användarens konto, kan användaren korta ASD.

- Daglig avkastningsdistribution av ASD-investeringsprodukt kommer att läggas upp på Margin Account. Det kommer att fungera som återbetalning för alla USDT-lån vid den tiden.

- ASD-räntor som betalas genom att låna ASD kommer att betraktas som konsumtion.

Regler för AscendEX Point Card

AscendEX lanserade Point Card till stöd för 50 % rabatt för återbetalning av användarnas marginalränta.

Hur man köper poängkort

1. Användare kan köpa poängkort på marginalhandelssidan (vänstra hörnet) eller gå till My Asset-Buy Point Card för köp.

2. Pointkortet säljs till ett värde av 5 USDT motsvarande ASD vardera. Kortpriset uppdateras var 5:e minut baserat på föregående 1-timmes genomsnittliga ASD-pris. Köpet slutförs efter att du klickat på knappen "Köp nu".

3. När ASD-tokens väl har förbrukats kommer de att överföras till en specifik adress för permanent låsning.

Hur man använder poängkort

1. Varje poängkort är värt 5 poäng med 1 poäng som kan lösas in för 1 UDST. Punktens decimalnoggrannhet överensstämmer med USDT-handelsparets pris.

2. Ränta betalas alltid med Point Cards först om tillgängligt.

3. Ränta efter köp får 50 % rabatt vid betalning med Point Cards. Sådan rabatt är dock inte tillämplig på befintlig ränta.

4. När de sålts är poängkort ej återbetalningsbara.

Vad är referenspriset

För att mildra prisavvikelser på grund av marknadsvolatilitet använder AscendEX sammansatt referenspris för beräkning av marginalkrav och tvångslikvidation. Referenspriset beräknas genom att ta ett genomsnittligt sista handelspris från följande fem börser - AscendEX, Binance, Huobi, OKEx och Poloniex, och ta bort det högsta och det lägsta priset.AscendEX förbehåller sig rätten att uppdatera priskällor utan föregående meddelande.

AscendEX marginalhandelsregler

AscendEX Margin Trading är ett finansiellt derivatinstrument som används för kontanthandel. Medan de använder Margin Trading-läget kan AscendEX-användare utnyttja sin säljbara tillgång för att uppnå en potentiell högre avkastning på sin investering. Användare måste dock också förstå och bära risken för potentiella förluster av Margin Trading.Marginalhandel på AscendEX kräver säkerheter för att stödja dess hävstångsmekanism, vilket gör att användare kan låna och betala tillbaka när som helst under marginalhandel. Användare behöver inte manuellt begära att få låna eller returnera. När användare överför sina BTC, ETH, USDT, XRP, etc. tillgångar till deras "Margin Account", kan alla kontosaldon användas som säkerhet.

1.Vad är Margin Trading?

Handel på marginal är den process genom vilken användare lånar pengar för att handla mer digitala tillgångar än vad de normalt skulle ha råd med. Marginalhandel tillåter användare att öka sin köpkraft och potentiellt uppnå en högre avkastning. Men med tanke på den digitala tillgångens höga marknadsvolatilitet, kan användare också drabbas av mycket större förluster med användning av hävstång. Därför bör användare till fullo förstå risken med att handla på marginal innan de öppnar ett marginalkonto.

2. Marginalkonto AscendEX

-marginalhandel kräver ett separat "Marginkonto". Användare kan överföra sina tillgångar från sitt kontantkonto till sitt marginalkonto som säkerhet för marginallån under sidan [My Asset].

3. Marginallån

Efter framgångsrik överföring kommer plattformens system automatiskt att tillämpa den maximala hävstångseffekten som är tillgänglig baserat på användarens "Margin Asset"-saldo. Användare behöver inte begära ett marginallån.

När marginalhandelspositionen överstiger Margintillgångarna kommer den överstigande delen att representera marginallånet. Användarens marginalhandelsposition måste hålla sig inom den specificerade maximala handelseffekten (gränsen).

Till exempel:

En användares beställning kommer att avvisas när det totala lånet överstiger kontots maximala utlåningsgräns. Felkoden visas under avsnittet Öppen order/orderhistorik på handelssidan som 'Inte tillräckligt att låna'. Som ett resultat kommer användare inte att kunna låna mer förrän de betalar tillbaka och minskar det utestående lånet under den maximala lånegränsen.

4. Intressen av marginallån

Användare kan endast betala tillbaka sitt lån med den token de lånat. Ränta på marginallån beräknas och uppdateras på användarnas kontosida var 8:e timme kl. 8:00 UTC, 16:00 UTC och 24:00 UTC. Observera att förvaringsperioder på mindre än 8 timmar räknas som en 8-timmarsperiod. Ingen ränta kommer att tas med i beräkningen när låne- och återbetalningsåtgärder genomförs innan nästa marginallån uppdateras.

Point Card-regler

5. Återbetalning

av lån AscendEX tillåter användare att återbetala lånen genom att antingen överföra tillgångarna från deras Margin-konto eller överföra fler tillgångar från deras Kontantkonto. Maximal handelskraft kommer att uppdateras vid återbetalning.

Exempel:

När användaren överför 1 BTC till Margin-kontot och den nuvarande hävstången är 25 gånger, är den maximala handelseffekten 25 BTC.

Om man antar till priset av 1 BTC = 10 000 USDT, att köpa ytterligare 24 BTC med försäljning av 240 000 USDT resulterar i lånet (lånad tillgång) på 240 000 USDT. Användaren kan betala tillbaka lånet plus ränta genom att antingen göra överföring från kontantkonto eller sälja BTC.

Gör en överföring:

Användare kan överföra 240 000 USDT (plus ränta) från kontantkontot för att återbetala lånet. Maximal handelskraft kommer att öka i enlighet med detta.

Gör en transaktion:

Användare kan sälja 24 BTC (plus respektive ränta som är skyldig) genom marginalhandel och försäljningsintäkterna kommer automatiskt att dras av som återbetalning av lån mot lånade tillgångar. Maximal handelskraft kommer att öka i enlighet med detta.

Obs: Räntedelen kommer att återbetalas före lånets princip.

6. Beräkning av marginalkrav och likvidation

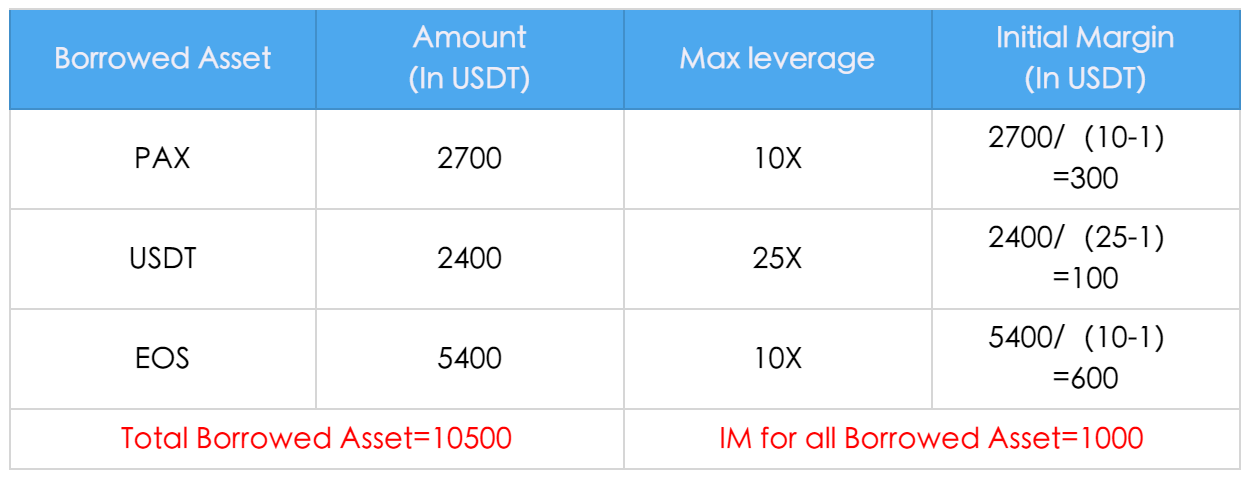

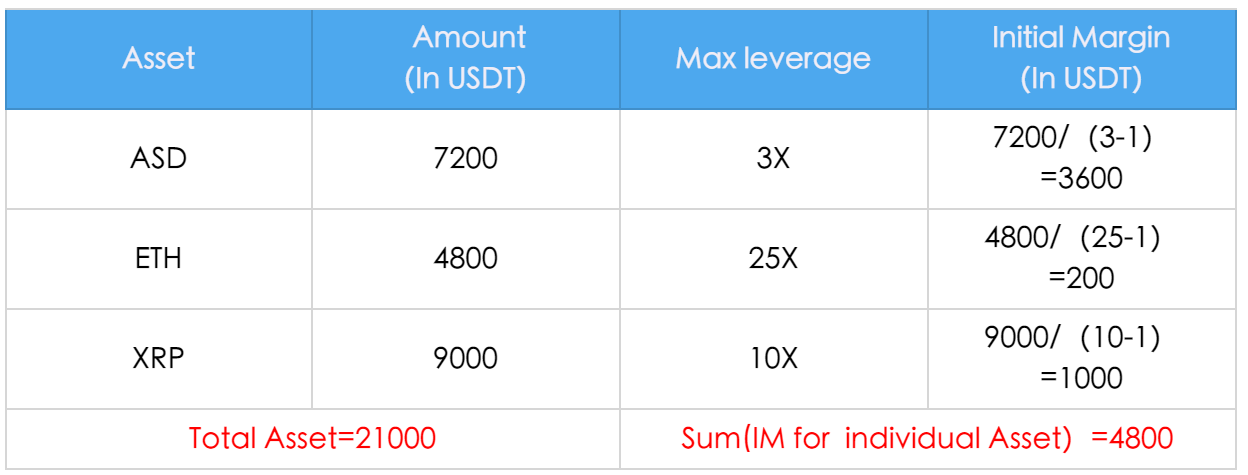

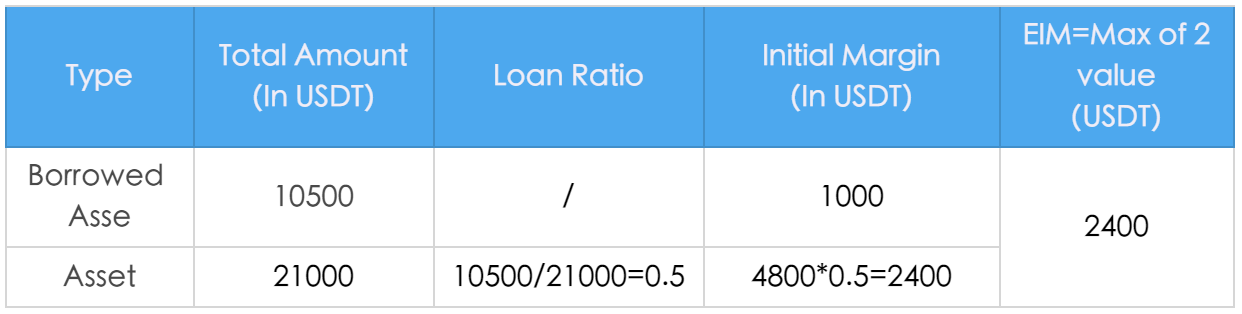

I marginalhandeln kommer initialmarginalen (“IM”) först att beräknas separat för användarens lånade tillgång, användarens tillgång och övergripande användarkonto. Då kommer det högsta värdet av alla att användas för den effektiva initiala marginalen (EIM) för kontot. IM konverteras till USDT-värde baserat på det aktuella tillgängliga marknadspriset.

EIM för kontot= Maximalt värde av (IM för alla lånade tillgångar, IM för total tillgång, IM för kontot)

IM för individuell lånad tillgång = (lånad tillgång + ränta som är skyldig)/ (Max hävstång för tillgången-1)

IM för alla lånade tillgångar = Summation av (IM för individuell lånad tillgång)

IM för individuell tillgång = tillgång / (Max hävstång för tillgången -1)

IM för total tillgång = Summation av alla (IM för individuell tillgång) * Belåningsgrad

Lånekvot = (Total lånad tillgång + total ränta) / Total tillgång

IM för kontot = (Total lånad tillgång + total ränta som betalas) / (Maximal hävstång för kontot -1)

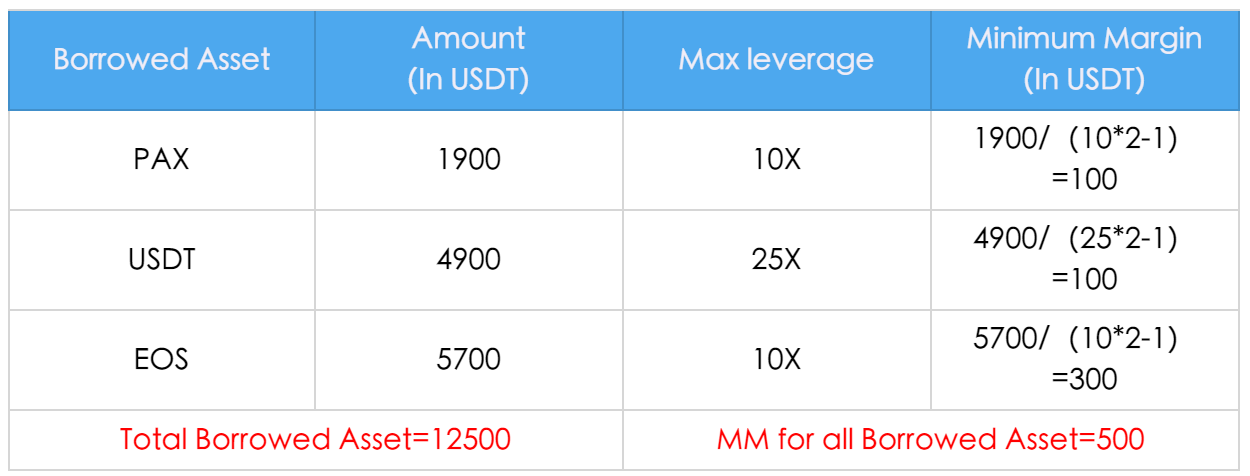

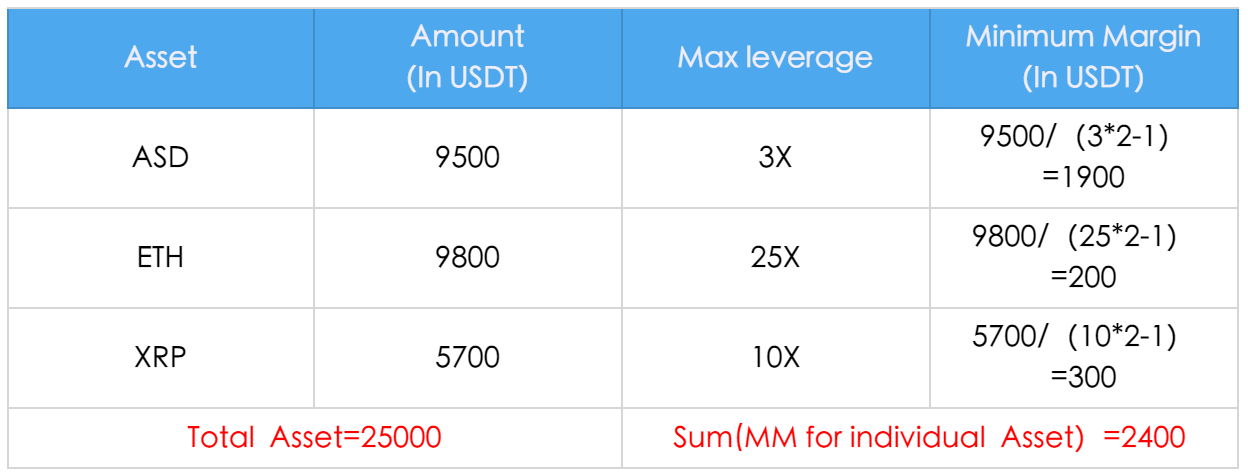

Exempel:

Användarens position visas enligt nedan:

Därför beräknas den effektiva initiala marginalen för kontot enligt följande:

Obs:

I illustrationssyfte är skyldig ränta satt till 0 i exemplet ovan.

När det nuvarande Net Asset of Margin-kontot är lägre än EIM, kan användare inte låna mer pengar.

När det nuvarande Net Asset of Margin-kontot överstiger EIM, kan användare lägga nya beställningar. Systemet kommer dock att beräkna effekten av en ny order på Netto Asset of Margin-kontot baserat på orderpriset. Om den nygjorda beställningen gör att det nya Net Asset of Margin-kontot sjunker under det nya EIM, kommer den nya beställningen att avvisas.

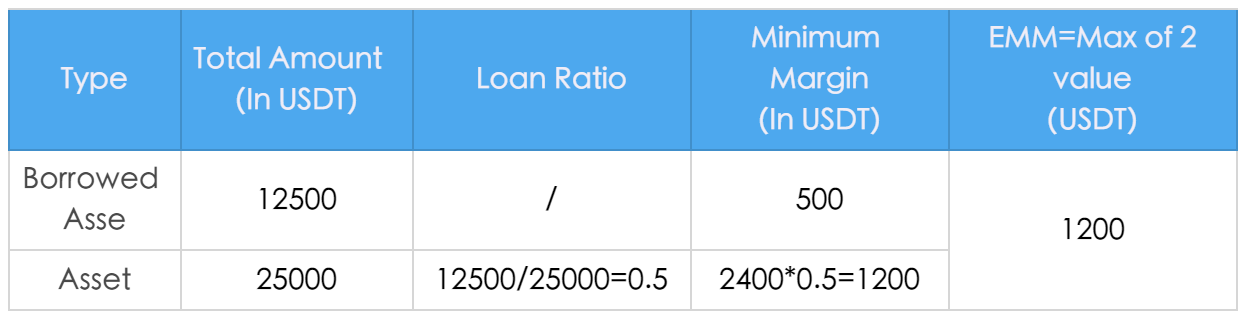

Uppdatering av effektiv minimimarginal (EMM) för kontot

Minsta marginal (MM) kommer först att beräknas för användarens lånade tillgångar och tillgångar. Det större värdet av dessa två kommer att användas för den effektiva minimimarginalen för kontot. MM omvandlas till USDT-värde baserat på det tillgängliga marknadspriset.

EMM för kontot = Maximalt värde av (MM för alla lånade tillgångar, MM för totala tillgångar)

MM för individuella lånade tillgångar = (lånade tillgångar + ränta skyldiga)/ (Max hävstång för tillgången*2 -1)

MM för alla lånade tillgångar = Summation av (MM för individuell lånad tillgång)

MM för individuell tillgång = tillgång / (Max hävstång för tillgången *2 -1)

MM för total tillgång = summering av (MM för individuell tillgång) * Belåningsgrad

Lånekvot = (Totalt lånat värde Tillgång + total ränta) / Total tillgång

Ett exempel på användarens position visas nedan:

Därför beräknas den effektiva minimimarginalen för kontot enligt följande:

Regler för öppna order

Öppen order för marginalhandel kommer att leda till ökningen av lånad tillgång redan innan ordern utfördes. Det kommer dock inte att påverka nettotillgången.

Obs! För

att illustrera är ränta som betalas in på 0 i exemplet ovan.

Reglerna för likvidationsprocessen förblir desamma. När kuddfrekvensen når 100 % kommer användarens marginalkonto att bli föremål för tvångslikvidation omedelbart.

Cushion rate = Nettotillgång för marginalkonto / effektiv minimimarginal för kontot.

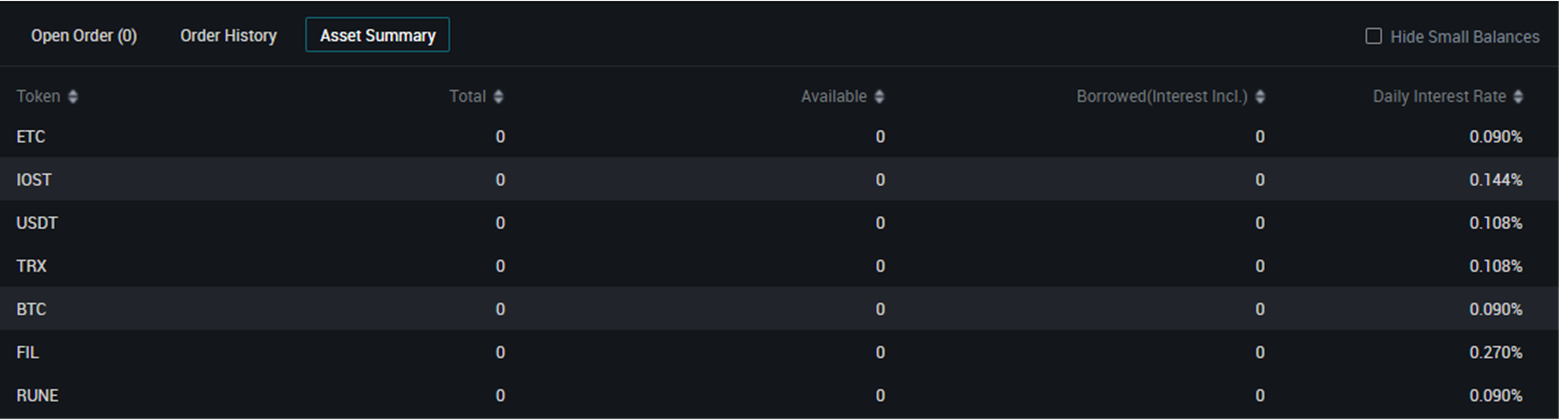

Beräkning av det totala beloppet av lånade tillgångar och tillgångar

Under avsnittet Lånesammanfattning på marginalhandelssidan visas Saldo och Lånebelopp per tillgång.

Totalt tillgångsbelopp = Summan av saldot av alla tillgångar konverterade till motsvarande värde av USDT baserat på marknadspriset

Totalt belopp av lånad tillgång = Summan av lånebeloppet för alla tillgångar konverterade till motsvarande värde av USDT baserat på marknadspriset.

Nuvarande marginalkvot = Total tillgång / nettotillgång (som är total tillgång – lånad tillgång – ränteskuld)

Kudde = nettotillgång/minsta marginalkrav.

Margin Call: När kudden når 120% kommer användaren att få ett margin call via e-post.

Likvidation: När kudden når 100 % kan användarens marginalkonto bli föremål för likvidation.

7. Likvidationsprocessreferenspris

För att mildra prisavvikelser

på grund av marknadsvolatilitet använder AscendEX sammansatt referenspris för beräkning av marginalkrav och tvångslikvidation. Referenspriset beräknas genom att ta ett genomsnittligt sista handelspris från följande fem börser (efter tillgänglighet vid beräkningstillfället) - AscendEX, Binance, Huobi, OKEx och Poloniex, och ta bort det högsta och lägsta priset.

AscendEX förbehåller sig rätten att uppdatera priskällor utan föregående meddelande.

Processöversikt

- När marginalkontots kudde når 1,0 kommer tvångslikvidation att utföras av systemet, nämligen tvångslikvidationspositionen kommer att verkställas på andrahandsmarknaden;

- Om kudden på marginalkontot når 0,7 under tvångslikvidation eller om kudden fortfarande är under 1,0 efter att tvångslikvidationspositionen har genomförts, kommer positionen att säljas till BLP;

- Alla funktioner kommer automatiskt att återupptas för marginalkontot efter att positionen har sålts till BLP och utförts, dvs saldot på kontot är inte negativt.

8. Fondöverföring

När en användares nettotillgångar är större än 1,5 gånger den initiala marginalen, kan användaren överföra tillgångar från sitt marginalkonto till sitt kontantkonto så länge som nettotillgången är högre eller lika med 1,5 gånger den initiala marginalen .

9.Riskpåminnelse

Även om marginalhandel kan öka köpkraften för en högre vinstpotential med användning av finansiell hävstång, kan det också förstärka handelsförlusten om priset rör sig mot användaren. Därför bör användaren begränsa användningen av handel med hög marginal för att minska risken för likvidation och ännu större ekonomisk förlust.

10. Fallscenarier

Hur handlar man på marginal när priset går upp? Här är ett exempel på BTC/USDT med 3x hävstång.

Om du förväntar dig att BTC-priset skulle gå upp från 10 000 USDT till 20 000 USDT kan du låna maximalt 20 000 USDT från AscendEX med 10 000 USDT kapital. Till priset av 1 BTC = 10 000 USDT kan du köpa 25 BTC och sedan sälja dem när priset fördubblas. I det här fallet skulle din vinst vara:

25*20 000 – 10 000 (Kapitalmarginal) – 240 000 (lån) = 250 000 USDT

Utan marginalen skulle du bara ha realiserat PL-vinst på 10 000 USDT. I jämförelse, marginalhandel med 25x hävstång förstärker vinsten med 25 gånger.

Hur handla på marginal när priset sjunker? Här är ett exempel på BTC/USDT med 3x hävstång:

Om du förväntar dig att BTC-priset skulle sjunka från 20 000 USDT till 10 000 USDT, kan du låna maximalt 24 BTC från AscendEX med 1BTC-kapital. Till priset av 1 BTC = 20 000 USDT kan du sälja 25 BTC och sedan köpa tillbaka dem när priset sjunker med 50%. I det här fallet skulle din vinst vara:

25*20 000 – 25*10 000= 250 000 USDT

Utan möjligheten att handla på marginal skulle du inte kunna korta token i väntan på fallande pris.

Leveraged tokens

Vad är Leveraged Tokens?

Varje token med hävstång äger en position i terminskontrakt. Priset på token kommer att tendera att spåra priset på de underliggande positionerna den har.

Våra BULL-tokens uppskattningsvis 3x avkastning, och BEAR-tokens ungefärliga -3x avkastning.

Hur köper och säljer jag dem?

Du kan handla med hävstångseffekter på FTX-spotmarknader. Gå till tokensidan och klicka på trade för den token du vill ha.Du kan också gå till din plånbok och klicka på KONVERTERA. Det tillkommer ingen avgift på detta, men priset kommer att bero på marknadsförhållandena.

Hur sätter jag in och tar ut tokens?

Polletterna är ERC20-polletter. Du kan sätta in och ta ut dem från plånbokssidan till vilken ETH-plånbok som helst.Ombalanseringar och returer

Leveraged tokens balanserar om en gång per dag och när de får 4x hävstång.På grund av den dagliga ombalanseringen kommer tokens med hävstång att minska risken när de förlorar och återinvestera vinster när de vinner.

Således kommer en +3x BULL-token varje dag att röra sig cirka 3 gånger så mycket som den underliggande. På grund av ombalanseringarna kommer hävstångsbaserade tokens att överträffa det underliggande under längre tidsperioder om marknaderna uppvisar momentum (dvs. på varandra följande dagar har positiv korrelation), och underprestera om marknader uppvisar genomsnittlig återgång (dvs. på varandra följande dagar har negativ korrelation).

Som ett exempel, jämföra BULL med 3x lång BTC:

| BTC dagspriser | BTC | 3x BTC | BTCBULL |

| 10k, 11k, 10k | 0 % | 0 % | -5,45 % |

| 10k, 11k, 12,1k | 21 %% | 63 % | 69 % |

| 10k, 9,5k, 9k | -10 % | -30 % | -28,4 % |

Hur skapar och löser jag in dem?

Du kan använda USD för att skapa vilken som helst av tokens, och du kan lösa tillbaka vilken som helst av polletterna till USD.Inlösen är kontanter – istället för att leverera de underliggande terminspositionerna får du USD lika med deras marknadsvärde. På samma sätt skickar du USD lika med marknadsvärdet på positionerna som token äger för att skapa istället för att leverera terminspositioner själva.

För att skapa eller lösa in dem, gå till instrumentpanelen för utnyttjade token och klicka på token du vill skapa/lösa in.

Vilka är deras avgifter?

Det kostar 0,10 % att skapa eller lösa in en token. Tokens tar också ut en daglig förvaltningsavgift på 0,03 %.Handlar du på spotmarknaderna betalar du istället samma växlingsavgifter som på alla andra marknader.

Vilka tokens har den här plattformen?

Det har utnyttjat tokens baserat på terminerna listade på denna plattform. Den listar för närvarande -1, -3 och +3 hävstångseffekter på allt vi har en framtid på. För mer information se här.Kan det vara möjligt för BULL/BEAR att röra sig i samma riktning?

Ja, det kan vara både positivt eller negativt beroende på marknadens volatilitet. Mer information om dess prissättningsmekanism kan hittas här.

Varför använda Leveraged Tokens?

Det finns tre anledningar till att använda hävstångseffekter.Hantera Risk

-hävstångstoken kommer automatiskt att återinvestera vinster i den underliggande tillgången; så om din hävstångsmässiga tokenposition tjänar pengar, kommer polletterna automatiskt att sätta sig på 3x hävstångspositioner med det.

Omvänt kommer tokens med hävstång automatiskt att minska risken om de förlorar pengar. Om du lägger på en 3x lång ETH-position och under loppet av en månad faller ETH med 33 %, kommer din position att likvideras och du kommer inte ha något kvar. Men om du istället köper ETHBULL, kommer den belånade tokenen automatiskt att sälja av en del av sin ETH när marknaderna faller - sannolikt undvika likvidation så att den fortfarande har tillgångar kvar även efter en nedgång på 33 %.

Hantera marginal

Du kan köpa tokens med hävstång precis som vanliga ERC20-tokens på en spotmarknad. Inget behov av att hantera säkerheter, marginal, likvidationspriser eller något liknande; du spenderar bara $10 000 på ETHBULL och har ett 3x hävstångslångt mynt.

ERC20

-tokens Utnyttjade tokens är ERC20-tokens. Det betyder att – till skillnad från marginalpositioner – kan du ta ut dem från ditt konto! Du går till din plånbok och skickar tokens med hävstång till vilken ETH-plånbok som helst. Detta innebär att du kan förvara dina egna tokens med hävstång; det betyder också att du kan skicka dem till andra plattformar som listar de utnyttjade tokens, som Gopax.

Hur fungerar Leveraged Tokens?

Varje belånad token får sin prisåtgärd genom att handla med FTX eviga terminer. Säg till exempel att du vill skapa 10 000 USD av ETHBULL. För att göra det skickar du in 10 000 $ och ETHBULL-kontot på FTX köper ETH-terminer för 30 000 $ för evigt. Således är ETHBULL nu 3x lång ETH.

Du kan också lösa in belånade tokens för deras nettotillgångsvärde. För att göra det kan du skicka tillbaka dina $10 000 ETHBULL till FTX och lösa in den. Detta kommer att förstöra token; få ETHBULL-kontot att sälja tillbaka terminerna för $30 000; och kreditera ditt konto med 10 000 USD.

Denna skapelse- och inlösenmekanism är det som i slutändan framtvingar att de hävstångseffekter är värda vad de ska vara.

Hur balanserar Leveraged Tokens om?

Varje dag klockan 00:02:00 UTC balanserar de belånade tokens om. Det betyder att varje hävstångs-token handlas på FTX för att återigen nå sitt mål hävstångseffekt.

Säg till exempel att ETHBULLs nuvarande innehav är -20 000 $ och + 150 ETH per token, och ETH handlas för 210 $. ETHBULL har ett nettotillgångsvärde på (-$20,000 + 150*$210) = $11,500 per token, och en ETH-exponering på 150*$210 = $31,500 per token. Sålunda är dess hävstångseffekt 2,74x, och därför behöver den köpa mer ETH för att återgå till 3x hävstång, och kommer att göra det kl. 00:02:00 UTC.

Varje dag återinvesterar varje hävstångstoken vinst om det tjänade pengar. Om det förlorade pengar säljer det av en del av sin position, vilket minskar sin hävstångseffekt tillbaka till 3x för att undvika likvidationsrisk.

Dessutom kommer varje token att återbalanseras om en intradagsrörelse gör att dess hävstång blir 33 % högre än sitt mål. Så om marknaderna går ner tillräckligt mycket för att BULL-token är 4x hävstångseffekt kommer det att återbalanseras. Detta motsvarar marknadsrörelser på ungefär 11,15 % för BULL-tokens, 6,7 % för BEAR-tokens och 30 % för HEDGE-tokens.

Detta innebär att hävstångseffekter kan ge upp till 3x hävstång utan större risk för likvidation. Det skulle krävas en marknadsrörelse på 33 % för att likvidera en 3x hävstångs-token, men tokenen kommer i allmänhet att återbalanseras inom en marknadsrörelse på 6-12 %, vilket minskar risken och återgår till 3x hävstångseffekt.

Närmare bestämt är hur ombalansering sker:

1. FTX övervakar regelbundet för LT-hävstång. Om någon LT-hävstång överstiger 4x i storlek, utlöser det en ombalansering för den LT.

2. När en ombalansering utlöses, beräknar FTX antalet enheter av det underliggande som LT behöver köpa/sälja för att återgå till 3x hävstång, markerade till priser vid den tidpunkten.

Detta är formeln:

2. När en ombalansering utlöses, beräknar FTX antalet enheter av det underliggande som LT behöver köpa/sälja för att återgå till 3x hävstång, markerade till priser vid den tidpunkten.

Detta är formeln:

A. Önskad position (DP): [Målhävstång] * NAV / [underliggande märkespris]

B. Nuvarande position (CP): nuvarande innehav per token av det underliggande

C. Ombalanseringsstorlek: (DP - CP) * [LT-tokens utestående ]

B. Nuvarande position (CP): nuvarande innehav per token av det underliggande

C. Ombalanseringsstorlek: (DP - CP) * [LT-tokens utestående ]

3. FTX skickar sedan order i den associerade FTX perpetual future orderbook för att återbalansera (t.ex. ETH-PERP för ETHBULL/ETHBEAR). Den skickar maximalt 4 miljoner USD beställningar per 10 sekunder tills den har skickat den önskade totala storleken. Dessa är alla normala offentliga IOC som handlar mot rådande bud/erbjudanden i orderboken vid den tidpunkten.

4. Observera att detta ignorerar skillnaden mellan det underliggande priset när en ombalansering utlöses och när den inträffar; ignorerar avgifter; och kan ha avrundningsfel.

Detta innebär att hävstångseffekter kan ge upp till 3x hävstång utan större risk för likvidation. Det skulle krävas en 33 % marknadsrörelse för att likvidera en 3x hävstångs-token, men tokenen kommer att återbalanseras på en 10 %-ig marknadsrörelse, vilket minskar risken och återgår till 3x hävstångseffekt.

Vad är prestanda för Leveraged Tokens?

Daglig rörelse

Varje dag kommer tokens med hävstång att ha sin målprestation; så till exempel, varje dag (från 00:02:00 UTC till 00:02:00 UTC nästa dag) kommer ETHBULL att röra sig 3 gånger så mycket som ETH.

Flera dagar

Men över längre tidsperioder kommer hävstångseffekter att fungera annorlunda än en statisk 3x-position.

Säg till exempel att ETH börjar på $200, går sedan till $210 under dag 1 och sedan till $220 under dag 2. ETH ökade med 10% (220/200 - 1), så en 3x hävstångs ETH-position skulle ha ökat 30%. Men ETHBULL ökade istället 15% och sedan 14,3%. På dag 1 ökade ETHBULL samma 15%. Sedan balanserades det om och köpte mer ETH; och på dag 2 ökade den 14,3 % av sitt nya, högre pris, medan en 3x lång position bara skulle ha ökat ytterligare 15 % av det ursprungliga ETH-priset på 200 USD. Så under denna 2-dagars sträcka är 3x-positionen upp 15% + 15% = 30%, men ETHBULL är upp 15% från det ursprungliga priset, plus 14,3% av det nya priset - så det är faktiskt upp 31,4%.

Denna skillnad beror på att den sammansatta ökningen av ett nytt pris skiljer sig från att gå upp 30 % från det ursprungliga priset. Om du flyttar upp två gånger, är den andra 14,3%-rörelsen på ett nytt, högre pris - och så det är faktiskt en 16,4% ökning på det ursprungliga, lägre priset. Med ord, din vinst sammansatt med hävstångseffekter.

Ombalansera tider

Leveraged tokens prestanda kommer att vara 3 gånger den underliggande prestandan om du mäter sedan den senaste ombalanseringstiden. Generellt balanserar hävstångs-tokens om varje dag kl. 00:02:00 UTC. Detta betyder att de efterföljande 24-timmarsdragen kanske inte är exakt 3x den underliggande prestandan, snarare blir dragen sedan midnatt UTC. Dessutom balanserar hävstångseffekter som är överbelånade om närhelst deras hävstångseffekt når 33 % högre än målet. Detta händer ungefär när den underliggande tillgången rör sig 10 % för BULL/BEAR-tokens och 30 % för HEDGE-tokens. Så i själva verket kommer hävstångstokens prestanda att vara 3 gånger den underliggande tillgången sedan tillgången senast flyttade 10 % den dagen om det var ett stort drag och token förlorat till den, och sedan midnatt UTC om det inte var det.

Formeln

Om rörelsen för den underliggande tillgången dag 1, 2 och 3 är M1, M2 och M3, så är formeln för prisökningen för den 3x hävstånga token:

Nytt pris = Gammalt pris * (1 + 3*M1) * (1 + 3*M2) * (1 + 3*M3)

Prisrörelse i % = Nytt pris / Gammalt pris - 1 = (1 + 3*M1) * (1 + 3*M2) * (1 + 3* M3) - 1

När gör Leveraged Tokens bra?

Uppenbarligen klarar sig BULL-polletterna bra när priserna går upp, och BEAR-polletterna gör det bra när priserna går ner. Men hur jämför de med normala marginalpositioner? När klarar sig BULL bättre än en +3x hävstångsposition, och när går det sämre?Återinvestera vinster

Belånade tokens återinvesterar sina vinster. Det betyder att, om de har positiv PnL, kommer de att öka sin positionsstorlek. Så, om man jämför ETHBULL med en +3x ETH-position: om ETH går upp en dag och sedan upp igen nästa, kommer ETHBULL att klara sig bättre än +3x ETH, eftersom den återinvesterade vinsten från den första dagen tillbaka till ETH. Men om ETH går upp och sedan faller tillbaka, kommer ETHBULL att gå sämre, eftersom det ökade sin exponering.

Minska risken

Leveraged tokens minskar risken om de har negativ PnL för att undvika likvidationer. Så om de har negativ PnL kommer de att minska sin positionsstorlek. Jämför ETHBULL med en +3x ETH-position igen: om ETH går ner en dag och sedan ner igen nästa, kommer ETHBULL att klara sig bättre än +3x ETH: efter den första förlusten sålde ETHBULL av en del av sin ETH för att återgå till 3x hävstång, medan den effektiva +3x-positionen blev ännu mer belånad. Men om ETH går ner och sedan backar upp kommer ETHBULL att göra det sämre: det minskade en del av sin ETH-exponering efter den första förlusten, och drog därför mindre fördel av återhämtningen.

Exempel

Som ett exempel, att jämföra ETHBULL med 3x lång ETH:

| ETH dagspriser | ETH | 3x ETH | ETHBULL |

| 200, 210, 220 | 10 % | 30 % | 31,4 % |

| 200, 210, 200 | 0 % | 0 % | -1,4 % |

| 200, 190, 180 | -10 % | -30 % | -28,4 % |

Sammanfattning

I ovanstående fall klarar sig hävstångsbaserade tokens bra - eller åtminstone bättre än en marginalposition som börjar i samma storlek - när marknaderna har fart. Men de klarar sig sämre än en marginalposition när marknaderna går tillbaka.

En vanlig missuppfattning är att tokens med hävstång har exponering för volatilitet eller gamma. Leveraged tokens klarar sig bra om marknaderna rör sig upp mycket och sedan upp mycket mer, och dåligt om marknaderna rör sig upp mycket och sedan backar mycket, som båda har hög volatilitet. Den verkliga exponeringen som de har är i första hand mot prisriktningen och i andra hand mot momentum.

Byt BULL /BEAR

BULL- BEAR

ETHBULL - ETHBEAR

Hur köper/säljer du tokens med hävstång?

Det finns flera sätt att göra det.Spotmarknader (rekommenderas)

Det enklaste sättet att köpa en token med hävstång är på spotmarknaden. Till exempel kan du gå till ETHBULL/USD spotmarknaden och köpa eller sälja tillbaka ETHBULL. Du kan hitta en spotmarknad med hävstångseffekter genom att gå till sidan för tokens och klicka på namnet; eller genom att klicka på den underliggande framtiden i den översta raden och sedan på marknadens namn.

Konvertera

Du kan också köpa eller sälja tokens med hävstångseffekt direkt från din plånbokssida med hjälp av KONVERTERA-funktionen. Om du hittar en token och klickar på KONVERTERA på höger sida av skärmen, kommer du att se en dialogruta där du enkelt kan förvandla vilket som helst av dina mynt på AscendEX till en hävstångs-token.

Skapande/Inlösen

Slutligen kan du skapa eller lösa in hävstångseffekter. Detta rekommenderas inte om du inte har läst igenom all dokumentation om hävstångseffekter. Att skapa eller lösa in tokens med hävstång kommer att påverka marknaden och du vet inte vilket pris du i slutändan får förrän efter att du har skapat eller löst in. Vi rekommenderar att du istället använder spotmarknaderna.

Du kan skapa eller lösa in en utnyttjad token genom att gå till sidan för tokens och klicka på mer info. Om du skapar 10 000 USD av ETHBULL, kommer detta att skicka en marknadsorder för att köpa 30 000 USD av ETH-PERP, beräkna priset som betalats och sedan debitera dig den summan pengar; det kommer sedan att kreditera ditt konto med motsvarande belopp ETHBULL.